SNK 외 3곳, IPO 수요예측…투심·자금 부족 우려 [Weekly Brief]4곳 중 3곳, 같은 날 수요예측 부담...업종 별 희비 교차 전망

전경진 기자공개 2018-12-04 09:51:27

이 기사는 2018년 12월 03일 07:35 thebell 에 표출된 기사입니다.

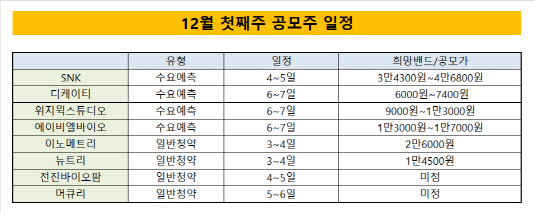

이번주 4곳의 기업들이 증시 입성을 위한 기관 수요예측에 돌입힌다. 게임업체 SNK, 스마트폰 부품사 디케이티, 영상콘텐츠 제작사 위지윅스튜디오, 바이오기업 에이비엘바이오 등 업종 역시 다양하다.공모주 투심 냉각과 연말 기관 물량(투자여력) 부족이란 이중고는 4곳 회사 모두에 부담이 되는 사항이다. 특히 SNK를 제외한 3곳이 수요예측 일정이 겹쳐 기업간 희비가 엇갈릴 수 있단 평가다.

◇SNK, 공모 규모·게임업체 IPO 부진 부담…지적재산권(IP) 비즈니스 '부각'

일본게임업체 SNK는 오는 4일부터 이틀간 공모가 산정을 위한 기관 수요예측을 진행한다. 공모 물량은 총 560만주다. 이중 기관투자가 몫으로 80%(448만주)를 배정했다. 주당 희망가격은 3만4300원~4만6800원으로 제시됐다. 기업공개(IPO)는 NH투자증권이 대표주관하고, 미래에셋대우가 공동주관사로 참여했다.

에스앤케이는 올해 IPO기업 중 공모규모(금액)가 가장 크다는 점에서 주목받는다. 연말 공모시장이 위축된 상황에서 1921억~2621억원의 공모자금을 모아야 하는 부담이 있다. 최근 게임업체 베스파가 IPO에 나섰지만 수요예측과 일반 청약 모두 부진한 결과를 낸 점 또한 우려를 키우는 대목이다.

하지만 SNK는 기존 게임사와 달리 IP 계약을 통해서도 수익을 창출한단 점을 강조하며 기관 투심을 모으고 있다. SNK의 수익구조는 PC·콘솔 위주의 게임개발사업과 IP사업으로 나뉘어져 있다.

구체적으로 SNK는 '더 킹 오브 파이터즈(The King of Fighters)', '메탈 슬러그(Metal Slug)', '사무라이 스피리츠(Samurai Sprits)' 등 1990년대 오락실에서 크게 흥행한 아케이드 게임 IP를 보유하고 있다. 이 IP를 빌려주고 일종의 임대료를 받는 방식으로 수익을 낸다. 게임 흥행에 따라 추가 수익 역시 받게 되는 구조다. 국내에선 넷마블과 조이시티가 IP 계약을 맺었고 중국에서는 텐센트와 이용 계약을 완료한 것으로 파악된다. 총 19건의 IP 라이선스 계약을 체결했고 이 가운데 12건에 대한 게임 출시가 예정돼 있다.

|

◇디케이티·위지윅스튜디오·에이비엘바이오, 6일 수요예측 격돌

디케이티, 위지윅스튜디오, 에이비엘바이오는 6일 동시에 수요예측을 진행한다. 기관들의 투심을 놓고 '소(小) IPO 대전'이 벌어지는 셈이다.

우선 디케이티의 공모 물량은 201만9400주다. 이중 기관투자가 몫으로 156만220주(77.3%)를 배정했다. 주당 희망가격은 6000원~7400원으로 제시됐다. IPO는 NH투자증권이 대표 주관한다.

디케이티는 2012년 스마트기기용 전자부품을 생산할 목적으로 설립된 벤처기업이다. 주력 제품은 연성인쇄회로기판(FPCB)으로 스마트폰용 디스플레이 부품으로 쓰인다. 디케이티는 높은 기술력을 바탕으로 안정적인 실적고를 올리고 있다.

다만 IPO를 앞두고 전방산업이 침체를 겪고 있단 점은 부담 요인이다. 실제 디케이티의 실적 역시 올해 역성장했다. 매출액은 작년 3분기 기준 2001억원에서 올해 3분기 1903억원으로, 영업이익은 같은 기간 113억원에서 80억원으로 감소했다.

위지윅스튜디오의 경우 총 219만9515주에 대한 공모 절차를 진행한다. 기관투자가 몫으로는 175만9612주(80%)를 배정했다. 공모가 희망밴드는 9000원~1만3000원이다. 삼성증권이 대표주관사로 나섰고 NH투자증권이 공동주관사로 참여했다.

위지윅스튜디오는 영상콘텐츠를 제작하는 3차원 컴퓨터그래픽(CG) 전문 업체다. 영화 '신과 함께', '1987' 두 작품에 모두 공동 참여한 것으로 알려졌다. 특히 박관우, 박인규 대표를 포함한 회사 주요 인력들이 국내 영화계에 CG 개념을 처음으로 들여온 'VFX 1세대'다. 영업이익률은 2016년 마이너스(-) 88%를 기록했지만 2017년 19%, 2018년 3분기 기준 21.66%로 지속적으로 증가하고 있다. 순이익률도 2016년 마이너스(-) 79%에서 올해 3분기 19.08%로 매년 증가 추세다.

에이비엘바이오는 IPO 시장 침체 속 선방하고 있는 바이오 기업이란 점에서 시장의 이목을 끈다. 공모물량은 무려 600만주에 달한다. 이 중 기관투자가 몫으로 480만주(80%)를 배정했다. 공모주 희망 가격은 1만3000원~1만7000원이다. 이번 딜은 한국투자증권이 단독으로 대표주관한다.

에이비엘바이오는 이중항체 기술을 기반으로 항체치료제를 연구, 개발하고 있는 바이오의약품 개발 전문기업이다. 항암치료제, 퇴행성 뇌질환(파킨슨병) 치료제를 개발 중이다.

에이비엘바이오는 기술력을 인정 받아 지금까지 DT&Sanomedics사, 동아에스티, TRIGR사, 유한양행 등의 기업과 총 5건의 기술이전을 계약을 체결하기도 했다. 하지만 아직 연구가 임상 1상 단계에 머무는 등 초기 단계로 향후 신약개발까지 상당 시간이 소요될 전망이다.

시장 관계자는 "최근 공모주 시장에서는 개별 기업간 IPO 성적 희비가 크게 갈리고 있고, 바이오 섹터 기업이라고 해도 기관투자가들의 외면을 받는 일이 종종 벌어지고 있다"며 "연말이 다가오면서 기관들의 투자 여력이 감소하고 있는 점도 우려가 되는 부분"이라고 설명했다.

한편 최근 기관 수요예측을 완료한 이노메트리, 뉴트리, 전진바이오팜, 머큐리는 이번주 일반 투자자 대상 청약을 진행할 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계