이노와이어리스, 자회사 자본잠식·부채급증 이중고 [ICT 상장사 진단]②큐셀네트웍스 순손실 누적, R&D 투자·CB 발행 부담 확대

방글아 기자공개 2019-04-16 08:02:48

이 기사는 2019년 04월 15일 08:05 thebell 에 표출된 기사입니다.

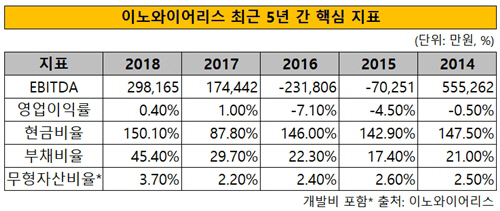

이노와이어리스는 스몰셀 사업부 선전에도 불구하고 재무건전성이 악화하고 있다. 전환사채(CB)를 중심으로 부채가 늘고 있는 가운데 스몰셀 사업 전담을 위해 세운 큐셀네트웍스가 설립 1년여만에 완전자본잠식에 빠졌다.이노와이어리스는 개발비를 자산화하면서 재무제표를 관리하고 있지만 저조한 수익성으로 인해 자금 부담이 커지고 있다. 특히 지난해 행동주의 사모펀드 케이씨지아이(KCGI)를 최대주주로 맞으면서 대규모 CB 발행으로 비유동부채가 대폭 증가했다.

|

이노와이어리스는 지난해 연결 기준 매출액 640억3414만원에 영업이익 2억4968만원을 기록했다. 영업이익률은 전년대비 하락했다. 같은 기간 매출액은 5.5% 늘었지만 외주 가공비와 개발비 확대 등 영향으로 매출원가가 8.4% 증가하면서 수익성이 악화했다.

주력 사업으로 키우고 있는 스몰셀을 전담하는 큐셀네트웍스의 재무 여건도 좋지 않다. 큐셀네트웍스는 지난해 매출액 104억1366만원에 당기순손실 57억973만원을 기록했다. 설립 첫 해인 전년대비 매출이 169.11% 대폭 증가했지만 적자 폭은 더 커졌다. 2017년 순손실은 36억7429만원을 기록했다.

투입 개발비에 견줘 매출이 부진하고 2년 연속 순적자로 인해 설립 1년여만에 완전자본잠식에 빠졌다. 큐셀네트웍스는 자본총계가 마이너스(-)9억6486만원으로 지난해 완전 자본잠식에 들어섰다. 설립 당시 자본 34억2493만원을 투입하고 지난해 40억원을 증자했지만 연속된 대규모 손실을 메우기에 부족했다.

한해 전까지 남아있던 자본총계 7억6628만원을 전액 잠식당하면서 큐셀네트웍스의 장부상 가치는 휴지조각이 됐다. 이노와이어리스는 지난해 큐셀네트웍스 투자액 84억4058만원을 종속기업투자주식 손상차손으로 처리하면서 장부가액을 0원으로 정정했다.

|

수익성이 뒷받침되지 않는 상황에서 매출의 4분의 1가량을 R&D에 투자하면서 이노와이어리스의 부채비율은 증가하고 있다. 아직 우려할 수준은 아니지만 증가 속도가 빨라 관리 필요성이 커지고 있다. 최근 3년 사이 이노와이어리스 부채비율은 22.3%에서 45.4%로 2배 이상으로 불었다.

특히 지난해 CB 발행으로 비유동부채가 급증했다. CB 위주 자금 조달은 이노와이어리스 최대주주가 KCGI 헬리오스 제1호 사모투자 합자회사(이하 KCGI)로 바뀌면서 나타났다.

이노와이어리스는 지난해 11월 7일 최대주주 변경과 동시에 KCGI를 상대로 권면총액 130억원의 CB를 발행했다. CB에는 표면 및 만기이자율 5.5%에 전환가액 1만7686원이 조건으로 붙었다. 만기수익률보장 조건으로 CB 발행 비용이 늘어날 가능성도 있다.

KCGI는 CB 만기 전 3년 동안 평균 영업이익률이 5% 미만이거나 만기까지 2017년 대비 연평균 매출액 성장률이 10% 미만일 경우 7.5%의 이자를 지급해야 한다는 조건을 달았다. 공동 인수자인 LIG넥스원에 이노와이어리스 경영권을 사실상 넘긴 KCGI가 지분을 통한 이익 극대화에 전념하고 있는 양상이다.

이노와이어리스 관계자는 "이노와이어리스와 큐셀네트웍스에 각각 부설 연구원을 두고 적극적인 R&D 투자를 진행하고 있어 외부 자금 조달이 늘고 있다"며 "추가 CB 발행과 증자 등은 아직 결정되지 않았다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [비상장사 재무분석]정상화된 메가존클라우드 부채비율, 결손으로 '악화'

- [K-배터리 파이낸스 분석]동화일렉의 보물 '중국', 유럽·미국 확장 기반

- [캐시플로 모니터]세아상역, '재고감축' 실적 부진 속 현금흐름 개선

- [비상장사 재무분석]IPO 잰걸음 메가존클라우드, RCPS 리스크 해소

- [비상장사 재무분석]자본잠식 '웨이브', 증자보다 수익성 개선 집중

- [비상장사 재무분석]'IFRS 도입 3년' 야나두, 재무구조 개선 관건 'RCPS'

- [K-배터리 파이낸스 분석]엔켐, 운전자본 '다이어트'…투자 재원 마련 묘수

- [Board Index/네이버]발빠른 인권경영실 '신설'…현황 공개는 미흡

- [전환기 맞은 CJ올리브영]원톱 올라선 올리브영, 가맹 대신 직영 '공고히'

- [LG화학의 변신]변화 이끄는 신학철 부회장, 조력자들 면면은