삼성중공업, 사모채 봇물…조달여건 개선 4개월만에 1600억, 전년 연간 치 두배 훌쩍…업황호조, 금리도 낮춰

이경주 기자공개 2019-04-24 09:01:11

이 기사는 2019년 04월 22일 17:16 thebell 에 표출된 기사입니다.

삼성중공업이 올 들어 사모 회사채 발행을 부쩍 늘리고 있다. 이달까지 넉달도 안돼 누적 발행규모가 1600억원을 넘어섰다. 전년 연간치의 두 배 이상이다. 이달에는 오랜만에 3%대 저금리 발행에도 성공했다.업계에선 사모채라는 한계가 있지만 자금조달 여건이 개선된 것으로 해석했다. 삼성중공업은 지난해 대규모 유상증자로 재무부담이 크게 낮아졌다. 올해 조선업황 회복으로 영업손실 폭도 전년 대비 대폭 줄어들 것으로 전망된다.

이에 사모채 발행이 수월해졌다는 평가다. 삼성중공업은 신용도가 낮아 재작년까진 핵심 자금조달 수단으로 초단기물인 전자단기사채를 주로 활용했다.

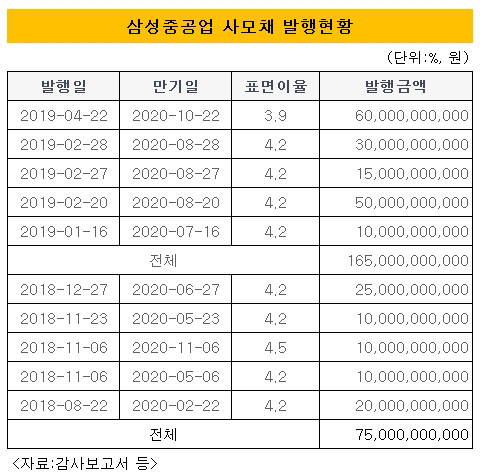

삼성중공업은 22일 600억원 규모 사모 회사채(105회)를 발행했다. 만기는 2020년 10월22일까지로 1년 6개월이며, 표면이율은 3.9%로 정해졌다. 발행업무(주간사)는 한양증권이 맡았으며, NH투자증권이 인수기관으로 참여했다.

|

이로써 삼성중공업은 올 들어 누적 사모채 발행 규모가 4개월 만에 1650억원에 이르게 됐다. 앞서 1월 100억원(101회), 2월 500억원(102회), 150억원(103회), 300억원(104회) 규모 사모채를 발행했다. 지난해 연간 사모채 발행규모는 750억원에 그쳤다. 올해는 4개월치 발행규모가 전년 연간치의 2.2배에 달하고 있다.

특히 105회 사모채는 오랜만에 3%대 금리로 회복했다는 점에서도 의미가 있다. 3%대 금리는 2017년 10월 95회(3.9%)이후 처음이다. 95회와 105회 사이 사모채들은 4.2~4.6% 금리로 발행됐다.

업계에선 삼성중공업 자금 조달 여건이 개선된 것으로 해석했다. 삼성중공업은 글로벌 3대 조선사 중 3위업체다. 선박과 해양플랜트 건설을 주력으로 하고 있다. 삼성중공업은 조선업침체로 2015년부터 대규모 적자를 기록하면서 시장성 자금조달에 어려움을 겪어왔다.

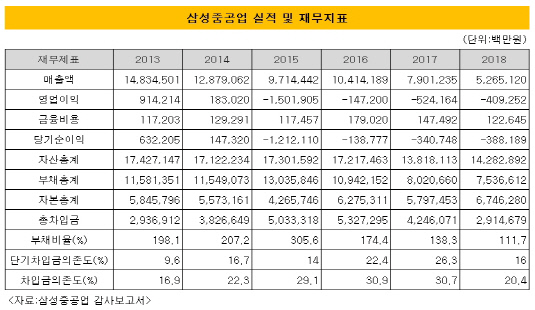

삼성중공업은 2015년 1조5000억원 규모 영업손실을 낸 것으로 시작으로 2016년 1472억원 2017년 5241억원, 지난해 4092억원 손실이 이어졌다. 재무상태도 2015년 부채비율이 305.6%에 이를 정도로 악화됐다. 이에 삼성중공업은 핵심 자금 조달수단이었던 공모채 발행이 중단됐다. 2015년 2월 발행한 5000억원 규모 91회 공모채가 마지막이었다.

|

공모채 조달이 막히자 삼성중공업은 대규모 유상증자를 단행해 급한 불을 꺼야 했다. 2016년 11월 1조1140조원 규모 유상증자를 단행해 부채비율은 2016년 말 174.4%로 낮췄다. 이후 유상증자로도 해소하지 못한 유동성 문제는 초단기물인 전자단기사채를 활용해 막았다. 2017년 말 전자단기사채(전단채) 규모는 4000억원으로 불어났다.

지난해 4월엔 1조4088억원 규모의 추가 유상증자가 단행돼 재무상태가 더욱 개선됐다. 같은 해 말 부채비율이 111.7%까지 낮아졌다. 삼성중공업은 이 과정에서 전단채를 모두 해소했다. 대신 만기가 1년 이상인 사모채를 발행하기 시작했다. 차입구조를 장기화해 유동성 위험을 줄이기 위해서였다.

올해 사모채 발행을 급격히 늘릴 수 있었던 것은 작년 재무개선에 더해 올해는 업황까지 좋아질 것이란 전망이 나오고 있기 때문이다. 리스크가 줄어든 만큼 사모채 수요도 늘었다.

증권업계에선 업황회복으로 삼성중공업 올해 영업손실 규모가 전년(4092억원)의 4분의 1 이하로 감소할 것으로 보고 있다. SK증권은 최근 보고서를 통해 올해 삼성중공업 매출은 6조8841억원, 영업손실은 838억원으로 전망했다. 매출은 전년에 비해 30.8% 늘고 영업손실은 3200억원 가량 줄어든 수치다.

유선우 SK증권 연구원은 "삼성중공업은 올해 1분기를 기점으로 매출 턴어라운드가 시작되고, 주력 선종인 LNG 캐리어 발주도 하발기 냉방수요 회복으로 지속될 것으로 보인다"며 "이익은 아직 고정비 부담이 작용하는 구간으로 판단돼 올해 838 억원 수준의 연간 영업적자를 전망한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계