'인적분할' CJ올리브, 그룹 일감에 달린 등급 향방 '캐시카우' 올리브영, 신설법인 독립…IT부문 존속, 캡티브 물량 확대 관건

양정우 기자공개 2019-05-20 15:07:37

이 기사는 2019년 05월 16일 16:42 thebell 에 표출된 기사입니다.

CJ올리브네트웍스(A2+)가 사업 분할을 발표하면서 신용도 향방에 관심이 쏠린다. 핵심 수입원인 헬스앤뷰티(H&B) 부문(가칭 CJ올리브영)이 분리되면서 수익 규모가 급감하고 있다. 신용도를 지키려면 그룹 시스템 구축(SI)을 맡은 IT부문으로 실적을 만회해야 한다. 캡티브 물량을 얼마나 확보하느냐가 등급 방어의 관건으로 꼽히고 있다.CJ올리브네트웍스는 최근 H&B 부문(이하 CJ올리브영)을 인적 분할한다고 발표했다. 분할비율은 CJ올리브네트웍스와 CJ올리브영이 각각 0.45대 0.55로 정해졌다. 분할기일은 오는 11월 1일이다.

◇ '캐시카우' CJ올리브영 분리, 지배구조 조정…CJ올리브네트웍스, 외형 축소 불가피

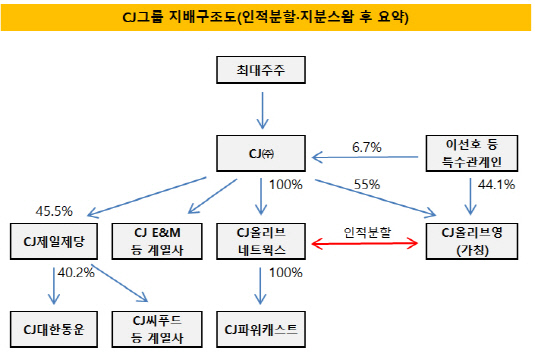

이번 인적 분할은 오너 일가의 CJ㈜ 지분 확보와 연결돼 있다. 분할 성사를 전제로 이선호 CJ제일제당 부장 등 특수 관계인의 CJ올리브네트웍스 지분 44.1%와 CJ㈜의 자사주 6.7% 가량이 교환될 예정이기 때문이다. 승계 구도에 힘을 보탠 동시에 CJ올리브네트웍스의 일감몰아주기 논란에서 벗어났다는 평가다. 지분 스왑까지 마무리되면 CJ㈜가 CJ올리브네트웍스의 지분 100%를 보유하고 이선호 부장 등 특수 관계인이 CJ㈜ 지분을 취득하는 구조가 완성된다.

|

문제는 지배구조 조정 이후 CJ올리브네트웍스의 펀더멘털 변화다. 그간 CJ올리브네트웍스의 신용도는 사실상 CJ올리브영이 견인해 왔다. 지난해 실적 기준 CJ올리브영의 매출액(2조3436억원)과 영업이익(758억원)은 분할 전 CJ올리브네트웍스 실적의 71%, 89%에 달하고 있다. 향후 CJ올리브네트웍스에 IT부문만 남게 되면 실적 추락이 불가피하다.

물론 CJ올리브네트웍스는 CJ올리브영을 떼어내면서 차입금 등 주요 부채도 대거 이관할 계획이다. CJ올리브영이 캐시카우인 만큼 차입 부담을 더 많이 지게 되는 구조다. 하지만 크레딧 측면에선 외형의 규모 자체가 중시되고 있다. CJ올리브네트웍스가 등급을 방어하려면 IT부문의 성장세가 뒷받침될 필요가 있는 셈이다.

'인적 분할→지분 스왑' 기법은 주로 지주사 전환에서 활용돼 왔다. 다만 이 때는 떨어져 나가는 사업 부문(신설법인)이 결국 지주사(존속법인)의 계열사로 편입되는 수순을 밟는다. 존속법인이 핵심 사업을 분리해도 다시 연결기준 실적으로 반영돼 신용도에 미치는 파장이 작다. 하지만 'CJ올리브네트웍스-CJ올리브영' 분할에선 두 기업 간 지분 관계가 형성되지 않는다.

◇ IT부문 성장 여력, 재평정 포인트…일감몰아주기 규제 회피, 물량 투하 가능

국내 신용평가사도 올해 말로 예정된 분할 작업이 완료되면 신용등급을 재검토할 채비를 하고 있다. 현재 단기신용등급으로 'A2+'가 부여된 상태다.

재평정의 관전 포인트는 CJ올리브네트웍스 IT부문의 성장 여력이다. 어느 정도까지 외형 축소를 방어할 수 있을지 가늠해야 한다. IT부문은 국내 다른 그룹사의 SI 계열처럼 그룹 전체의 시스템 구축 서비스를 전담하고 있다. 앞으로 캡티브 물량을 추가 확보하는 게 더욱 간절해진 상황이다.

CJ올리브네트웍스는 지분 스왑까지 마치면 일감몰아주기 규제 대상에서 벗어난다. CJ㈜가 지분 100%를 보유하기 때문이다. 현행 공정거래법은 사주 일가의 지분이 20%(비상장사) 이상일 때 일감몰아주기를 처벌하고 있다. 캡티브 물량 공세에 대대적으로 나서도 법적 잣대를 들이댈 수 없는 것이다.

CJ그룹은 계열사 전반이 공격적인 투자를 전개하고 있다. 투자 확대에 따라 SI 서비스에 대한 수요가 늘어날 가능성이 높다. 향후 CJ올리브네트웍스가 그룹의 일감을 떠안는 수혜를 누릴 여지가 있는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

양정우 기자의 다른 기사 보기

-

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'