신영운용, '신영밸류고배당' 1년새 1400억 '썰물' [자산운용사 경영분석]②상반기말 펀드설정액 7조727억, 전년비 5%↓…증시부진 여진 지속

이민호 기자공개 2019-10-01 13:00:00

이 기사는 2019년 09월 25일 15:19 thebell 에 표출된 기사입니다.

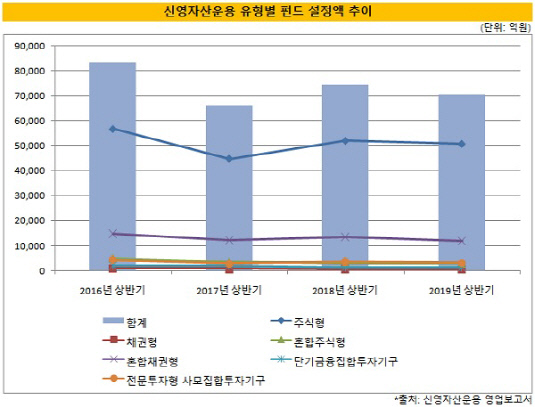

신영자산운용의 올해 상반기말 펀드(집합투자기구) 설정액이 지난해 상반기말보다 3688억원 감소했다. 모든 펀드 유형에서 설정액 감소가 나타났다. 특히 대표펀드인 '신영밸류고배당[자](주식)' 설정액은 1년 동안 1400억원이 증발했다. 지난해 하반기 증시 부진으로 이어진 환매 여파를 올해 상반기에도 회복하지 못한 것으로 풀이된다.25일 신영자산운용 영업보고서에 따르면 신영자산운용의 올해 상반기말 펀드 설정액은 7조727억원으로 지난해 상반기말보다 5.0% 줄었다. 2017년 상반기말 6조6140억원이었던 펀드 설정액은 지난해 상반기말까지 증시 훈풍을 타고 7조4415억원으로 증가했지만 올해 상반기말 다시 감소했다.

|

펀드 설정액 감소는 모든 유형에서 발생했다. 신영자산운용이 가치주·배당주 명가로 명성을 떨치고 있는 만큼 유형 중 주식형 비중이 크게 높다. 올해 상반기말 주식형 설정액은 5조788억원으로 전체 펀드 설정액의 71.8%에 이른다. 지난해 하반기 증시 부진에 따라 환매가 잇따르며 펀드 설정액이 감소했고 이 여파가 올해 상반기에도 이어진 것으로 풀이된다.

설정액 비중이 가장 큰 주식형의 경우 설정액이 지난해 상반기말 5조2074억원에서 올해 상반기말 5조788억원으로 2.5% 감소했다. 펀드별로는 대표펀드인 '신영밸류고배당[자](주식)' 설정액이 2조6045억원에서 2조4645억원으로 줄었다. theWM에 따르면 이 펀드의 대표펀드(C클래스) 기준 이 기간 수익률은 마이너스(-) 5.33%로 동일유형(배당주식) 평균수익률 -4.18%를 밑돈다.

지난해 상반기말 8908억원이었던 '신영마라톤(주식)' 설정액은 올해 상반기말 8887억원으로 제자리걸음했다. 이 펀드는 이 기간 대표펀드(C클래스) 기준 -6.76%의 수익률을 기록해 동일유형(일반주식) 평균수익률 -9.01%를 웃돌았다. 이외에 '신영마라톤중소형주[자](주식)' 설정액이 3086억원에서 2771억원으로, '신영밸류우선주[자](주식)' 설정액이 802억원에서 705억원으로 각각 감소했다. 다만 '신영마라톤A1(주식)'과 '신영퇴직연금배당주식[자](주식)' 등 이 기간 설정액이 늘어난 주식형펀드도 있었다.

주식형 다음으로 설정액 비중이 큰 채권혼합형은 설정액이 지난해 상반기말 1조3557억원에서 1조1904억원으로 12.2% 줄었다. 신영자산운용은 배당주나 가치주에 일부 투자하면서도 채권 투자비중을 높게 가져가는 전략으로 채권혼합형을 운용하고 있다. 펀드별로는 '신영고배당30(채혼)' 설정액이 이 기간 2147억원에서 1919억원으로, '신영마라톤40[자](채혼)' 설정액이 793억원에서 689억원으로 각각 감소했다. '신영퇴직연금가치40[자](채혼)' 설정액도 1726억원에서 1624억원으로 줄었다.

주식혼합형의 경우 설정액이 지난해 상반기말 3015억원에서 올해 상반기말 2914억원으로 3.3% 줄었다. 신영자산운용이 올해 5월 야심차게 내놓은 '신영베테랑[자](주혼)'은 상반기말까지 15억원의 자금을 모으는 데 그쳤다. 이 펀드는 이번달 24일 기준 설정액도 16억원에 머무는 등 설정액 증가가 지지부진하다. 다만 지난해 상반기말 948억원이었던 '신영연금60증권전환형(주혼)' 설정액이 올해 상반기말 963억원으로, 같은 기간 '신영밸류고배당60(주혼)' 설정액이 481억원에서 568억원으로 각각 늘어나는 등 설정액 증가를 보인 주식혼합형펀드도 있었다.

이외에 머니마켓펀드(MMF) 등이 속한 단기금융펀드 설정액이 1363억원에서 1276억원으로 6.4% 감소했고 채권형 설정액도 702억원에서 635억원으로 9.5% 줄었다. 대부분 주식형으로 설정되는 전문투자형 사모펀드는 3591억원에서 3101억원으로 13.6% 감소했다.

허남권 신영자산운용 대표는 "증시 악화로 개인과 기관이 국내주식 투자비중을 줄인 데다 펀드 수익률도 부진해 수탁고가 감소했다"며 "배당수익률이 높은 우량기업 주식을 싸게 살 수 있는 적기로 판단하고 있는 만큼 적극적인 투자전략을 이어갈 것"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- [thebell interview]"일본 부동산·퇴직연금 경쟁력 강화, 수익성 제고 목표"

- [스튜어드십코드 모니터]삼성물산 액티비즘 안다운용, 타 행동주의엔 '신중'

- [VC 투자기업]닻 올린 네오젠TC 'TIL 치료제'…국내 최초 임상 시작

- [VC 투자기업]유호스트, 클라우드·스마트팩토리 덕 직상장 '청신호'

- [VC 투자기업]이지차저, '초급속' 전기차 충전기 확장 불붙었다

- [비상하는 K-우주항공 스타트업]김수환 페리지 CFO “필리핀·두바이 진출 모색”

- 디캠프, 일본 전선 넓힌다…모크토크·디데이 눈길

- [VC 투자기업]머스트잇, 프로덕트·테크 조직 통합…C레벨 개편

- 오영주의 '글로벌' 중기부, 한일 공동 벤처펀드 속도

- 스타트업코리아펀드 민간LP "수익보다 SI 성과 기대"

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]그룹 자금 빨아들인 홍정혁 사장의 청사진

- [조달전략 분석]홍정국號 BGF리테일, 그룹 지탱하는 현금창출력

- [조달전략 분석]BGF 먹여살리는 캐시카우 'BGF리테일'

- [Board Index/두산그룹]이사회 개최빈도 결정한 그룹 구조조정

- [Board Index/두산그룹]탄탄한 지원 조직, 아쉬운 교육 시스템

- [Board Index/두산그룹]사외이사 겸직 비율 40% 선…타사보다 높은 편

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수