채권시장 변동성 확대…발행금리 '복불복' [Market Watch]GS칼텍스·SK실트론, 수요예측 후 10bp 높여 발행금리 확정

임효정 기자공개 2019-10-30 10:52:54

이 기사는 2019년 10월 29일 07:23 thebell 에 표출된 기사입니다.

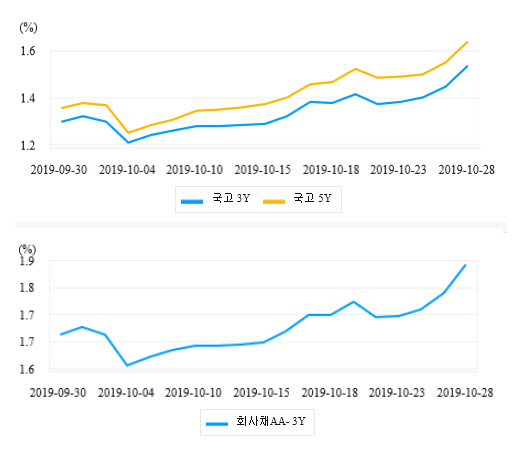

채권시장 내 금리 변동성이 확대되면서 회사채 발행 기업의 희비가 교차하고 있다. 수요예측 결과에 따라 책정된 잠정금리가 너댓새 만에 15bp 높은 수준으로 확정되는 상황이 연출되고 있다.29일 KIS채권평가에 따르면 전날 기준 국고채 3년물과 5년물은 전일 대비 각각 8.7bp, 9bp씩 상승했다. 회사채 금리 역시 상승세로 돌아섰다. 전날 기준 AA- 3년물 회사채의 경우 1.927%를 기록했다. 전일 대비 8.5bp 오른 수치다.

가파른 채권금리 상승은 수요예측 후 발행만을 남겨둔 기업에 악재로 작용했다. 예상했던 금리보다 많게는 15bp 높은 이자율로 발행해야할 처지에 놓였기 때문이다.

◇ 수요예측 후 채권금리 급상승 기업 속출

이날 회사채를 발행하는 GS칼텍스와 SK실트론은 예상금리 대비 10bp 높은 수준으로 발행금리가 확정됐다. 최종 금리는 청약일 1영업일 전 민간채권평가회사 4사에서 제공하는 개별민평 수익률에 기반해 결정된다.

GS칼텍스(AA+)는 이날 1300억원 규모의 원화 그린본드를 발행한다. 트랜치별 발행금리는 3년물(600억원)과 10년물(700억원) 각각 1.769%, 1.99%로 확정됐다.

수요예측 이후 발행조건이 확정될 당시 만해도 3년물과 10년물 예상금리는 1.657%, 1.887%였다. 성공적인 수요예측에 힘입어 개별민평 대비 각각 5bp, 15bp씩 낮춘 결과다.

|

하지만 닷새만에 개별 민평금리가 16bp가까이 오르면서 최종 발행금리도 올랐다. 28일 기준 GS칼텍스의 3년물과 10년물 개별민평 금리는 각각 1.827%, 2.128%로, 이는 5일 전과 비교해 16bp, 13.3bp 늘어난 수치다.

A급인 SK실트론(A0)의 경우 변동성이 더 컸다. 닷새 전과 비교해 15bp 높은 수준으로 발행금리를 확정지었다.

이로써 1%대 금리가 기대됐던 3년물의 경우 2.146%로 발행하게 됐다. 5년물 역시 잠정금리(2.546%)보다 15bp이상 높은 2.698%로 금리가 확정됐다. 금액으로 환산하면 닷새 만에 총 15억6000만원이 넘는 이자비용이 추가된 셈이다.

◇ 채권시장 변동성 확대, 이자비용 절감 기업도

채권시장의 변동성이 악재로만 작용한 건 아니다. 이달 초 금리 변동성 덕에 이자비용을 절감한 발행사도 있다. 지난 4일 기준으로 발행금리를 확정한 롯데건설와 LS전선이다. 전날 대비 9bp 낮은 금리가 형성된 날 금리를 확정하면서 잠정금리보다 6~7bp 낮은 금리로 발행을 확정지었다.

특히 롯데건설의 경우 5년물이 미매각나면서 희망금리밴드 최상단에 발행이 불가피했지만 발행 직전 개별민평금리가 줄면서 조달비용을 조금이나마 아낄 수 있었다.

발행일에 따라 희비가 엇갈리자 수요예측은 마쳤지만 최종 발행금리 확정을 남겨둔 발행사들은 긴장하게 됐다. 롯데렌탈과 SK케미칼은 이날 최종 금리를 확정지을 예정이며, 30일 대웅제약과 키움캐피탈가 금리 확정을 앞두고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'