해양진흥공사, 사실상 마지막 SB…주관경쟁 불붙나 3000억 추진, 다음주 RFP 발송…내년 특수채 지위 예상

이지혜 기자공개 2019-11-01 12:05:00

이 기사는 2019년 10월 31일 07:01 thebell 에 표출된 기사입니다.

한국해양진흥공사가 사실상 마지막 공모 일반 회사채(SB)를 발행한다. 늦어도 내년 상반기에 증권신고서 제출의무 면제 대상에 올라 특수채 지위를 부여 받을 것으로 전망되기 때문이다.대표주관 수임 경쟁도 후끈 달아오를 것으로 예상된다. 한국해양진흥공사가 이번에 발행하는 공모채는 3000억원 규모일 것으로 파악된다. KB증권과 NH투자증권이 일반회사채 대표주관 1위를 놓고 접전을 벌이는 가운데 한국해양진흥공사 딜이 승패를 가를 수도 있다.

◇일반회사채 대표주관 1위 가를 '캐스팅보트'?

한국해양진흥공사가 연말 3000억원 규모의 공모채를 발행하기로 했다. 만기 구조 및 구체적 일정 등은 확정되지 않았다. 한국해양진흥공사는 이르면 다음 주 공모채 발행의 대표주관사를 선정하기 위해 입찰제안요청서(RFP)를 발송하기로 했다.

한국해양진흥공사의 공모채 딜을 확보하기 위해 치열한 경쟁이 벌어질 것으로 전망된다. 사실상 이번 딜이 올해 일반회사채 대표주관부문의 1위를 가를 것으로 여겨지기 때문이다. 한국해양진흥공사는 올 들어 두 차례 공모채를 발행하면서 각각 KB증권과 NH투자증권에게 단독으로 대표주관업무를 맡겼다. 이번에도 단독 대표주관을 맡긴다면 주관사는 대규모로 주관실적을 쌓게 된다.

수수료 관련 출혈경쟁이 벌어질 가능성도 떠오른다. 한국해양진흥공사는 3월 초도 발행 당시 인수수수료로 2~3bp, 대표주관수수료로 4bp를 책정했다. 두 번째 공모채를 발행할 때에는 인수수수료로 2~3bp, 대표주관수수료로 1bp를 지급했다. 이미 수수료가 바닥을 쳤지만 대표주관실적을 올리기 위해 증권사들이 공격적으로 나설 수도 있다.

한국해양진흥공사도 이런 점을 의식해 증권사와 접촉을 최대한 차단하는 것으로 파악된다. 업계 관계자는 "한국해양진흥공사가 증권사 브리핑이나 유선상 조언 정도만 받고 있다"며 "미팅 등 직접 접촉은 최대한 삼가는 것으로 파악된다"고 말했다.

한국해양진흥공사가 NH투자증권이나 KB증권이 아닌 다른 증권사를 선택할 수 있다는 말도 나온다. 업계 관계자는 "직전에 공모채를 찍은 지 이제 한 달 지났고 세 번째 발행이기에 증권신고서 작성 등에 큰 어려움을 겪지 않을 것"이라며 "그동안에는 각각 초도발행, 두 번째 발행이라는 점에서 경험치가 많은 증권사에 가산점을 준 것으로 전해진다"고 말했다.

◇마지막 공모채 유력

한국해양진흥공사가 수요예측을 진행하며 일반 공모 회사채(SB)를 발행하는 것은 이번이 마지막일 것으로 예상된다.

금융위원회는 9월 6일부터 10월 16일까지 한국해양진흥공사와 새만금개발공사를 채권 발행시 증권신고서 제출 면제 대상에 올리는 것과 관련해 입법예고를 진행했다. 금융위원회 등은 내부적으로 2020년 1분기까지 자본시장과 금융투자업에 관한 법률 시행령 개정을 끝내겠다는 목표를 세웠다.

한국해양진흥공사 관계자는 "내년 상반기까지 시행령이 개정되지 않는다면 증권신고서 제출, 수요예측 등을 거쳐 공모채를 한 번 더 발행할 것"이라며 "그 이전에 시행령이 개정된다면 이번이 마지막 일반 회사채가 될 것"이라고 말했다.

한국해양진흥공사는 공모채 시장의 금리가 한 두달 사이에 오르자 금융당국에 증권신고서 제출의무를 면제할 수 있는지 문의했다. 이런 문의는 3월에도 진행했지만 유권해석 등을 문제로 금융당국이 부정적 의견을 내면서 수요예측을 통한 일반 회사채를 발행하기로 결정했다.

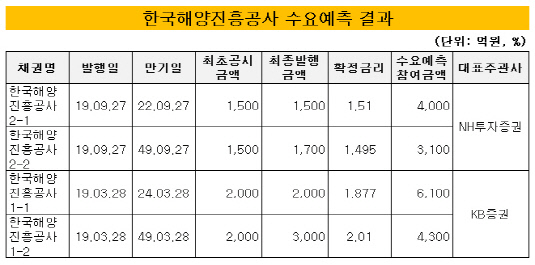

한국해양진흥공사는 올해 3월과 9월 각각 5000억원, 3200억원 규모로 공모채를 발행했다. 3월 진행된 수요예측(모집금액 4000억원)에서는 1조400원, 9월(모집금액 3000억원)에는 7100억원의 자금수요가 몰리면서 두 번 다 증액발행됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

이지혜 기자의 다른 기사 보기

-

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'