오케이캐피탈, 보증CP 첫 발행…조달 방식 확대 364일물 100억 발행…신한은행 지급보증

임효정 기자공개 2019-11-01 09:08:49

이 기사는 2019년 10월 31일 09:29 thebell 에 표출된 기사입니다.

오케이캐피탈이 자금조달 방식을 빠르게 확대하고 있다. 지난해 공모채 시장에 데뷔한 데 이어 올해에는 처음으로 보증CP 발행에 나섰다. 신한은행의 단기신용등급을 씌워 최고 등급으로 CP조달에 나서며 이자비용을 줄이는 효과도 봤다.◇보증CP로 100억 조달…이자비용 60bp 절감

오케이캐피탈은 30일 100억원 규모의 보증CP를 발행했다. 만기는 1년에서 하루 빠진 364일이다. 오케이캐피탈의 보증CP 발행은 이번이 처음이다.

오케이캐피탈의 단기신용등급은 A3+다. 이번 보증CP의 신용등급은 A1으로, 단기등급 가운데 최고 등급이다. 보증기관인 신한은행의 신용등급에 연동된 결과다.

금리는 2.38%수준으로, 2%대 후반이었던 조달금리를 많게는 60bp까지 줄였다. 지난달 24일 발행한 63억원 규모의 1.3년물 사모채 금리는 2.962%였다. 올 상반기에 발행한 CP와 사모채, 공모채 금리는 적게는 3.05% 많게는 3.88%였다.

신한은행이 보증지급을 한 데는 그룹차원에서 오케이캐피탈에 대해 직간접적인 지원이 가능하다는 점이 주효했다는 분석이다. 오케이캐피탈은 오케이저축은행과 함께 그룹 내 주축계열사로 성장할 것으로 예상되기 때문이다.

오케이캐피탈은 지난 1975년 설립된 여신전문금융회사로, 2016년 아프로서비스그룹대부가 한국씨티은행이 보유하던 지금의 오케이캐피탈 지분 100%를 인수하면서 모습을 갖춰갔다. 2016년에는 계열 내 여신전문금융회사인 옛 오케이아프로캐피탈을 흡수합병했다.

|

◇조달창구 다변화 긍정적…만기구조 장기화 과제

이번 첫 보증CP 발행으로 조달창구를 다변화하는 데도 일조했다. 오케이캐피탈은 지난해 사상 처음으로 공모채 수요예측을 진행해 자금을 조달했다. 그간 CP와 사모사채가 주요 조달창구였다. 공모채 발행을 계기로 회사채 일괄신고제도 요건을 충족시켜 차입수단을 한층 다양화했다.

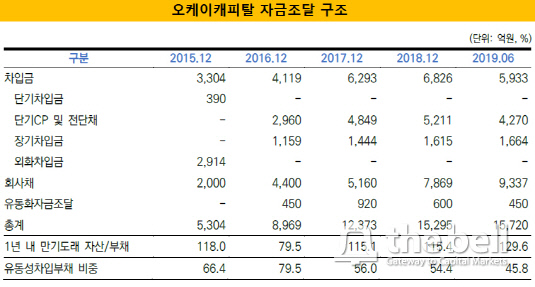

올 상반기 기준 유동성 차입부채 비중은 45.8%다. 지배구조 변동 과정의 조달 환경 악화로 2016년 3월말 유동성차입부채 비중이 99.3%까지 상승한 바있다.

다만 차입구조를 늘려야 하는 과제가 있다. 단기성차입 비중 높은 수준이기 때문이다. 올 상반기 기준 CP와 사모채, 공모채의 미상환 잔액 1조3606억원 가운데 39%에 해당하는 차입금이 1년 안에 만기를 맞는다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계