'구주인수 후 스톱' 미완의 에스디시스템 M&A [오너십 시프트]①새주인 '우석플래닝' CB·유증 등 후속 거래 지연…재무여력 한계

박창현 기자공개 2019-11-29 08:23:36

[편집자주]

기업에게 변화는 숙명이다. 성장을 위해, 때로는 생존을 위해 변신을 시도한다. 오너십 역시 절대적이지 않다. 오히려 보다 강력한 변화를 이끌어 내기 위해 많은 기업들이 경영권 거래를 전략적으로 활용한다. 물론 파장도 크다. 시장이 경영권 거래에 특히 주목하는 이유다. 경영권 이동이 만들어낸 파생 변수와 핵심 전략, 거래에 내재된 본질을 더 면밀히 살펴보고자 한다.

이 기사는 2019년 11월 28일 10:58 thebell 에 표출된 기사입니다.

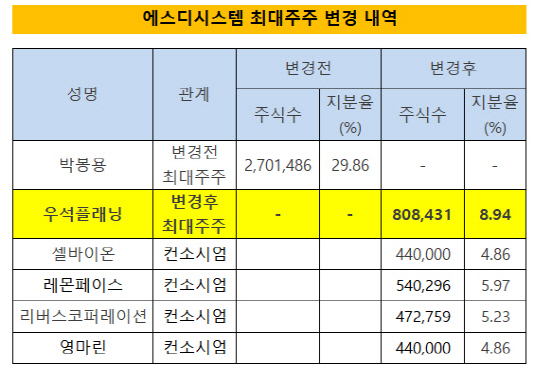

도로교통 관리 시스템 상장사인 '에스디시스템'이 지배구조 격변기를 보내고 있다. 올해 8월 새주인이 등장했지만 추가 자금 조달 거래가 지연되면서 여전히 미완성에 그치고 있다는 지적이다. 현재 최대주주 측의 자금 여력이 높지 않다는 점에서 결국 완전히 새로운 판이 만들어 질 것이란 관측이 나오고 있다.에스디시스템은 올해 8월 최대주주가 박봉용 대표이사에서 부동산 분양업체 '우석플래닝'으로 바뀌었다. 우석플래닝이 컨소시엄을 꾸려 박 대표가 갖고 있던 에스디시스템 경영권 지분 29.86%를 110억원에 인수했기 때문이다.

이번 M&A에 참여한 업체는 우석플래닝을 비롯해 셀바이온, 레몬페이스, 리버스코퍼레이션, 영마린 등 총 5곳이다. 이들은 각각 4~8% 씩 지분을 나눠 가져갔다. 이 가운데 우석플래닝이 가장 많은 8.94%의 지분을 확보해 경영권 행사 주체로 떠올랐다. 실제 우석플래닝은 컨소시엄 멤버 가운데 유일하게 경영권 행사를 지분 취득 목적으로 공시했다.

또 눈길을 끄는 것은 각 인수 주체별 거래 가격이다. 주식 양수도 계약 초기에 지분을 취득한 레몬페이스와 리버스코퍼레이션은 주당 인수 가격이 5922원이었다. 반면 최종 잔금 납입 단계에 참여한 우석플래닝과 셀바이온, 영마린 등은 초기 가격의 절반 수준인 2961원에 지분을 샀다. M&A 큰 그림을 짜는 과정에서 자금 여력과 자금 회수 전략, 경영권 행사 주체 등 다양한 변수를 고려해 이 같은 인수 구조를 마련한 것으로 분석된다.

새주인 측은 경영권 확보와 동시에 임시 주주총회를 열고 이사회를 장악했다. 또 △게임 퍼블리싱과 △신용카드 가맹점 모집 △스포츠용품 수출입업 △전자 금융업 등 신규 사업을 대거 사업 목적에 추가했다. 구체적인 사업 실행을 위해 신규 유증과 전환사채(CB) 발행 등 다양한 자금조달 계획도 발표했다.

문제는 경영권 확보 이후 4개월 여가 지났지만 여전히 후속 자금조달 거래가 지지부진하다는 점이다. 경영권 구주 인수 거래만 마무리됐을 뿐 신규 자금 조달 창구는 꽉 막힌 형국이다.

당초 우석플래닝 컨소시엄은 1·2·3회차 CB 발행과 유증을 통해 총 400억원 규모의 투자 실탄을 마련하다는 계획을 내놨다. 하지만 현재 이 가운데 1회차 CB만 발행됐을 뿐 나머지 거래는 모두 내년 1월로 납입일이 연기된 상태다. 1회차 CB 또한 LED 부품 상장사인 '세미콘라이트'와 CB를 맞교환한 거래로, 실제적인 자금 유입은 없었다.

전문가들은 새주인 측 자금 여력을 고려했을 때 결국 완전히 새로운 M&A '2라운드'가 펼쳐질 것이란 관측을 내놓고 있다. 현재 최대주주인 우석플래닝은 보유 지분 80만8431주(8.94%)을 전부 담보로 맡기고 자금을 조달한 상태다. 담보 설정 금액은 21억원이며 차입 금액은 총 16억원이다. 담보권이 실행될 경우 지분율은 0.75%까지 낮아진다. 에스디시스템 경영권을 담보로 대출을 받고 있는 셈이다.

기초 체력도 탄탄한 편은 아니다. 2018년 말 기준으로 자산은 35억원에 불구하고 그나마 부채가 38억원에 달해 자본잠식 상태에 빠져있다. 우석플래닝은 향후 100% 출자 회사인 '엘디케이파트너스'를 통해 에스디시스템 유증에 참여한다는 계획이지만 자금 여력을 고려했을 때 새로운 투자자 유치가 절실한 상황이다.

업계 관계자는 "에스디시스템은 경영권 구주 거래 이후 완전히 멈춰선 상태"라며 "결국 후속 투자금을 누가 투입하느냐에 따라 새주인 향방도 가려질 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인