아웃백 눈독들였던 현대백화점, 인수 시도할까 과거 검토후 중단…비우호적 업황·높은 몸값 걸림돌

김병윤 기자공개 2020-01-23 16:02:21

이 기사는 2020년 01월 22일 11:34 thebell 에 표출된 기사입니다.

사모투자펀드(PEF) 운용사 스카이레이크인베스트먼트가 아웃백스테이크하우스 한국법인(이하 아웃백) 매각을 본격화한 가운데 시장의 관심은 현대백화점으로 모아진다. 현대백화점은 2016년 아웃백 인수전의 본입찰까지 참여했을 만큼 적잖은 관심을 보였다. 지속적으로 인수·합병(M&A)을 통한 확장에 나서고 있는 점은 인수전 참여 가능성을 높이는 배경으로 꼽힌다. 하지만 쉽지 않다는 의견에 더 무게가 실리는 분위기다. 외식업의 비우호적 업황과 높아진 몸값 탓에 투자 매력도가 높지 않다는 의견이다.현대백화점은 2016년 아웃백 인수전에 참여했다. 당시 스카이레이크인베스트먼트와 함께 본입찰에 참여하며 시장의 관심을 받았다. 두 원매자 간 가격 경쟁이 치열하지는 않았지만 현대백화점은 인수전에 참여한 유일한 전략적투자자(SI)라는 점에서 주목받았다. 다만 현대백화점은 협상이 채 진행되기도 전에 급작스레 인수전에서 발을 뺐다. 매도자와 가격에 대한 눈높이 차이를 좁히지 못한 것이 완주를 포기한 배경으로 알려졌다.

아웃백이 4년여 만에 다시 매물로 등장하자 시장에서는 현대백화점을 유력한 원매자로 꼽는 분위기다. 2016년 인수전에서 승리하지 못했지만 본입찰까지 참여하며 적잖은 인수의지를 보였기 때문이다.

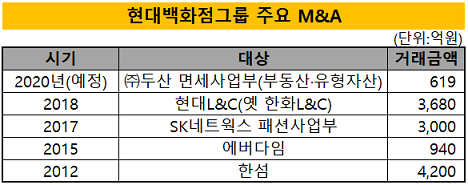

M&A에 적극적인 행보 역시 인수전 참여 가능성을 높이는 요인으로 꼽힌다. 현대백화점은 사업 간 시너지를 내는 기업 인수에 특히 팔을 걷어붙이고 있는 모습이다. 현대백화점이 총 2500억원을 출자한 현대백화점면세점은 다음달 말을 목표로 ㈜두산의 면세사업부를 인수할 계획이다. 2018년에는 종합 건자재업체 현대L&C(옛 한화L&C)를 3680억원에 인수했고, 그룹 내 패션전문기업 한섬을 통해 SK네트웍스 패션부문을 2017년에 사들였다. 앞서 중장비 제조업체 에버다임(2015년, 940억원)과 한섬(2012년, 4200억원) 등 인수에도 나섰다.

패밀리레스토랑과 백화점·면세점 간 시너지를 감안하면 현대백화점의 인수전 참여 가능성도 충분하다는 의견이 나온다. M&A 업계 관계자는 "현대백화점그룹이 종합 리빙·인테리어기업으로 도약하려는 큰 그림을 그리면서 사업 간 시너지를 낼 수 있는 기업 인수에 적극적으로 나서고 있다"며 "현대백화점이 2016년에 이어 다시 한 번 인수전 참여를 저울질 할 수 있을 것"이라고 말했다.

하지만 현대백화점의 아웃백 인수 참여에 회의적인 시각도 존재한다. 스카이레이크인베스트먼트 인수 후 아웃백이 확실한 턴어라운드를 보이고 있지만, 외식업황이 비우호적인 탓에 시너지가 기대했던 수준에 미치지 못할 수 있다는 평가다. 투자은행(IB) 업계 관계자는 "패밀리 레스토랑 티지아이(T.G.I)프라이데이스 경우 롯데그룹에 인수된 후 예상보다 성장하지 못한 것으로 파악된다"며 "롯데그룹의 주력 가운데 하나인 백화점사업과 시너지가 기대에 미치지 못하는 것으로 보인다"고 말했다.

롯데그룹은 2002년 T.G.I프라이데이스를 운영하는 푸드스타의 최대주주인 홍콩계 투자회사가 보유한 지분 75% 가운데 70%를 501억원에 인수한 것으로 전해졌다. 현재 롯데그룹 내 외식 프랜차이즈사업을 영위하는 롯데지알에스에서 T.G.I프라이데이스를 운영하고 있다.

지난해 롯데지알에스의 연결감사보고서에 따르면 롯데지알에스는 △TGIF사업부 △커피사업부 △크리스피크림도넛(KKD)사업부 등에서 손상차손을 인식했다. 손상차손액은 사업부별 구분되지 않았고, 총 손상차손액은 약 103억원이다. 사업부의 장부가액이 회수가능액을 초과한 탓에 손상차손이 인식됐다. 즉, 인수시점 대비 사업부 가치가 떨어졌다는 의미다.

주목할 점은 사업부 가치 산출에 적용된 할인율이다. 롯데지알에스는 TGIF사업부에 10.7%의 할인율을 적용했다. 두 자릿수 할인율이 적용된 사업부는 TGIF사업부가 유일하다. 함께 손상차손을 인식한 커피사업부와 KKD사업부의 할인율은 9.9%다. 다른 IB 업계 관계자는 "롯데지알에스가 TGIF사업부 밸류에이션 산출에 가장 큰 리스크프리미엄을 적용한 탓에 할인율이 높아졌다"며 "그만큼 롯데그룹 내부적으로 TGIF사업부에 보수적인 잣대를 들이댄 것을 짐작할 수 있다"고 밝혔다.

높아진 몸값 역시 회의적 전망의 배경으로 꼽힌다. 지난해 아웃백의 에비타(EBITDA)는 265억원으로 추정된다. 스카이레이크인베스트먼트는 EV/EBITDA 멀티플 10배 정도에서 매각을 진행할 것으로 알려졌다. 단순 계산한 아웃백의 기업가치((EV)는 2650억원이다. 스카이레이크인베스트먼트가 2016년 인수할 때의 7배 확대된 수치다. 훌쩍 높아진 몸값에 현대백화점이 부담을 느낄 가능성도 있다.

M&A에 대한 현대백화점그룹의 스탠스 변화 역시 아웃백 인수전 불참 가능성에 무게를 싣는다. 현대백화점그룹이 숨 가쁘게 단행한 M&A의 후속 관리에 집중하는 기조를 보이고 있다는 게 M&A 업계 관계자의 설명이다. M&A 업계 관계자는 "현대백화점그룹이 최근 인수한 기업의 안정화에 주력하는 분위기"라며 "M&A를 통한 확장은 잠시 숨고르기에 들어가는 대신 내실 다지기에 당분간 집중할 것으로 예상한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB