푸르덴셜 인수 실패시 KDB생명 대안될까 [KB, 보험업 메기될까] ⑦수익 회복 불구 RBC비율 잠재 폭탄 우려…IFRS17 탓 '매력도 낮다' 평가

김장환 기자공개 2020-02-07 10:46:53

[편집자주]

이번엔 KB 차례다. 신한금융그룹이 ING생명(현 오렌지라이프) 인수를 통해 한발 달려나가자 KB금융그룹은 푸르덴셜생명을 타깃으로 삼고 견제에 나섰다. 푸르덴셜생명 매각에 따른 보험업계의 변화와 파장, 그리고 비은행부문 확대를 노리는 윤종규 KB금융그룹 회장의 비전과 전략을 살펴본다.

이 기사는 2020년 02월 05일 15:09 thebell 에 표출된 기사입니다.

KB금융그룹이 푸르덴셜생명 인수에 실패할 경우 또 다른 잠재매물인 KDB생명을 넘볼 수 있다는 관측이 나온다. KDB생명은 푸르덴셜생명보다 수익성이 저조하지만 적자를 내는 상황은 아닌데다 자산 규모도 비슷하다. 매각가도 4000억원 언저리가 거론돼 인수 부담도 낮다. 비이자부문 수익 확대를 노리고 있는 KB금융 입장에서 보면 KDB생명 역시 충분히 매력적인 매물로 여겨질 수도 있다.그러나 KDB생명은 지급여력(RBC)비율이 불안정하다는 약점을 극복하지 못한 상태다. 한 때 금감원 권고치인 150% 미만까지 떨어졌던 RBC비율을 대주주인 산업은행의 자본 확충으로 간신히 끌어올렸지만 아직 불안하다. 2022년 1월 시행이 예고돼 있는 새국제회계기준(IFRS17)이 도입되면 RBC비율 '폭탄'이 터질 것으로 보이기 때문이다. 산업은행이 일부 부채를 떠안겠다고 약속하지 않는 이상 KB금융도 KDB생명 인수는 시도하지 않을 것이란 평이다.

◇생보사 인수, 비이자부문 수익 늘리기 목적

KB금융이 푸르덴셜생명 인수를 염두에 두고 있는 건 비이자부문 수익을 늘리려는 목적이 크다. 금융지주사 체제를 갖추고 있지만 전체 수익에서 은행 이자수익이 차지하는 비중이 80%에 육박한다. 푸르덴셜생명은 지난 몇 년 동안 해마다 2200억원 넘는 영업이익을 기록해왔다. KB금융의 비이자부문 수익 확대 갈증을 해소하는데 충분히 도움을 줄 수 있는 만한 수익이다.

정작 KB금융은 푸르덴셜생명 인수에 의지를 보이고 있는 원매자 중에서 거액 인수가를 써낼 가능성이 가장 낮은 후보로 분류된다. 푸르덴셜생명 인수를 위해 KB금융 뿐 아니라 MBK파트너스와 IMM PE, 한앤컴퍼니 등 사모펀드들이 뛰고 있다. 특히 ING생명(현 오렌지생명)을 인수해 신한금융에 매각하며 5000억원대 차익 '잭팟'을 터트렸던 MBK파트너스는 이번 인수전에서도 거액 배팅을 불사할 것이란 관측이 많다.

푸르덴셜생명 인수를 실패한 경우라도 KB금융의 생보사 인수 시도는 멈추지 않을 것으로 전망된다. 손보 부문은 안정적 사업 역량을 발휘하고 있지만 생보는 전혀 다른 상황을 보이고 있어 이를 적극적으로 키워야 할 필요성이 크다. KB손해보험(옛 LIG손보)은 최근 들어 수익성이 다소 약화된 양상이지만 해마다 수천억원대 영업이익을 거두며 KB금융의 비이자부문 수익 확대에 도움을 주고 있다. 반면 KB생명은 연간 영업이익이 300억원도 안된다.

KB금융이 이 경우 인수를 검토할 만한 가장 유력한 매물로 KDB생명이 거론된다. 산업은행은 이미 수년 전부터 KDB생명 매각을 공언하고 이를 시도해왔다. 오렌지생명 매각이 성공적으로 완료됐고, 푸르덴셜생명 매각 역시 흥행조짐을 보이고 있어 시장 분위기도 좋다. 산업은행도 KDB생명 매각 적기라고 판단하고 이를 보다 공격적으로 밀어붙일 가능성이 엿보인다.

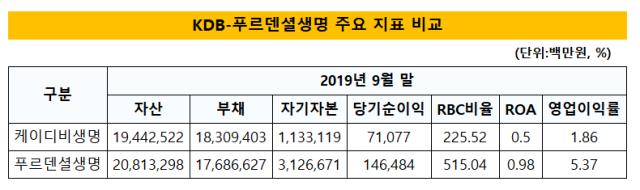

KDB생명은 최근 들어 수익성이 안정적 양상을 보이고 있기도 하다. 생명보험협회에 따르면 지난해 3분기 누적기준 당기순이익 711억원을 기록했다. 이 기간 푸르덴셜생명 순이익(1465억원)의 절반 수준이지만, 24개 생보사 중에서는 10위권 내 수익 기록이란 점이 주목된다. 자산 규모도 적지 않다. 지난해 9월 말 기준 자산총계는 19조4425억원으로 이 기간 푸르덴셜생명 자산 20조8133억원과 맞먹는다.

◇RBC비율 150% 벽 넘었지만…IFRS17 '쇼크' 불가피 전망

문제는 RBC비율이다. 지난해 9월 말 기준 푸르덴셜생명은 RBC비율이 515%에 달해 업계 최상위권을 유지하고 있는 반면 KDB생명 RBC비율은 226%에 그친다. RBC비율은 은행권의 예금 지급 여력을 보여주는 국제결제은행(BIS)기준 자기자본비율처럼 보험계약자가 일시 보험금을 요청할 경우 이를 제때 지급할 수 있는지 능력을 보여주는 가늠자다.

KDB생명은 RBC비율이 과거 한 때 금융당국 권고인 150% 미만까지 떨어지기도 했다. 지난 몇 년 동안 최대주주인 산업은행이 자금을 지원해 이를 현재 수준까지 끌어올려뒀다. 금감원 권고를 어기는 수준은 아니지만 업계 하위권 RBC비율이란 점은 달라지지 않았다. 국내 24개 생보사 가운데 KDB생명보다 RBC비율이 낮은 곳은 8개사 뿐이다.

2022년 1월부터 시행이 예고돼 있는 IFRS17이 도입되면 상황은 더욱 나빠질 것으로 보인다. IFRS17은 보험 부채 평가 기준을 원가가 아닌 시가로 하는 게 핵심이다. 이 경우 보험 부채가 급격히 늘어날 수 있어 RBC비율(가용자본/요구자본)도 크게 떨어질 수밖에 없다.

KDB생명은 그동안 고금리 확정형 상품을 대량 판매해왔고 IFRS17 도입 준비도 적극적으로 하지 않은 생보사로 평가된다. IFRS17이 도입되면 어떤 생보사보다도 RBC비율 타격이 클 것이며, 대주주는 그만큼 많은 자본금을 확충해줘야 한다는 분석도 있다.

푸르덴셜생명보다 매각가가 크게 낮을 것으로 여겨지는 곳인 만큼 KB금융이 이곳을 인수 후 자본금을 대거 확충하며 사업을 안정화시키는 구상도 해볼 수는 있다. KDB생명 지분 92%를 보유 중인 산업은행은 앞서 세 차례에 걸쳐 KDB생명을 시장에 내놨고, 최저 입찰가로 4000억원을 제시했다. 2조원 넘는 가격이 거론되는 푸르덴셜생명에 비해서는 크게 낮은 수준이다.

다만 KB금융이 생보 사업 부문을 단번에 키울 수 있다는 이점을 염두에 두고 푸르덴셜생명 인수전에 뛰어들었다는 점에서 봤을 때 KDB생명은 이에 걸맞은 매물로 보기 어렵다는 평이다. 아울러 KDB생명은 과거 구조조정을 거쳐오며 영업조직도 크게 축소된 상태여서 인수 후 이를 키우기 위해 들여야 할 자금과 노력도 상당 수준일 것으로 관측된다. KB금융에게 그다지 매력적인 매물로 보기가 어렵다는 의미다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

- [thebell interview/비상하는 K-우주항공 스타트업]남명용 대표 “루미르, 국가 공헌하는 우주기업 될것"

- [VC 경영분석]현대투자파트너스, '뜻밖의 암초' 조합 청산에 발목

- [LP Radar]서울시, 녹색펀드 출자사업 개시…모태·성장 GP 관심

- [thebell interview]"데일리파트너스, 바이오·금융 '교집합' 찾겠다"

- [thebell interview/비상하는 K-우주항공 스타트업]"이노스페이스, 성장 확신…주주에 하이리턴 보답"

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- [2분기 추천상품]불안한 시장 "소나기 피하자" 고배당·공모주 전면배치

- [2분기 추천상품]글로벌 기술주 인기 여전 "저평가 테크기업 주목"