'현금 부자' 와이엠티, 유동성 우려 없는 이유 지난해 12월 140억 CB발행…순차입금 마이너스 전환, 유동비율 200% 육박

임경섭 기자공개 2020-04-06 07:48:30

이 기사는 2020년 04월 02일 15:09 thebell 에 표출된 기사입니다.

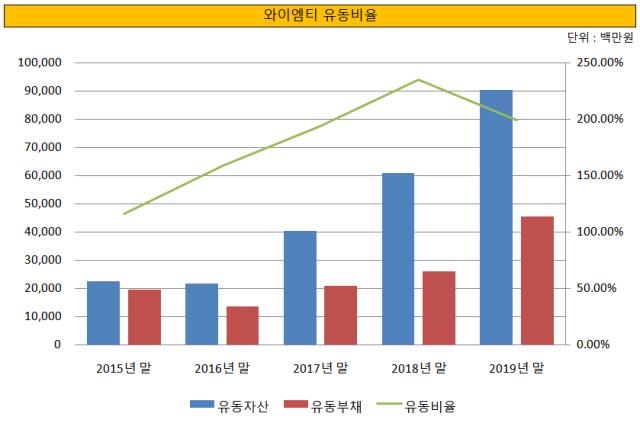

코로나19 확산으로 기업들의 유동성 우려가 커지고 있지만 와이엠티는 풍부한 현금을 기반으로 건실한 재무 상태를 유지하고 있다. 지난해말 전환사채(CB) 발행으로 실탄을 확보한 데다 현금성 자산이 전체 차입금을 넘어섰다. 단기자금 여력을 가늠할 수 있는 유동비율도 200%를 넘겼다.2일 업계에 따르며 PCB 화학소재 전문기업 '와이엠티'는 코스닥 상장사 가운데 높은 수준의 현금성자산 보유 비율을 유지하고 있는 것으로 나타났다. 최근 경영활동에서 성공을 거두면서 많은 이익을 유동자산으로 확보했기 때문이다. 실제로 지난해말 기준 자산총계 1639억원의 55%가량이 유동자산에 해당한다. 현금성 자산의 비중도 29%에 달했다.

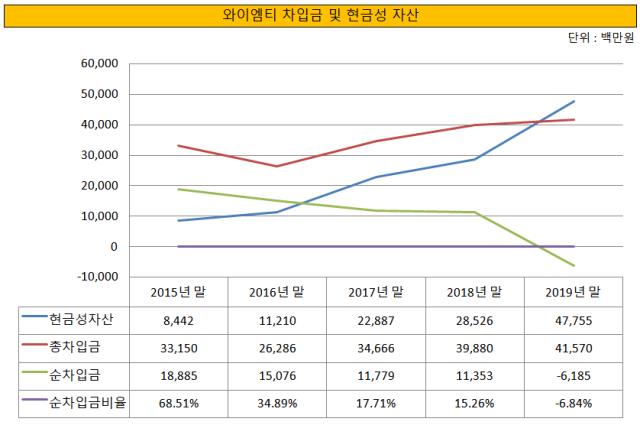

넉넉한 현금 덕에 순차입금도 마이너스로 돌아섰다. 지난해 총차입금은 전년대비 17억원 증가한 415억원이었던 반면 현금성 자산은 같은 기간 192억원 증가하면서 478억원을 기록했다.

재무 상태도 건실해 차입금 상환 압박 등 유동성 부담이 크지 않은 것으로 보인다. 지난해말 기준 단기차입금과 유동성장기차입금은 각각 88억원과 180억원으로 나타났다. 단기차입금과 유동성장기차입금을 합해도 와이엠티가 보유한 현금성 자산의 절반 수준에 불과하다.

와이엠티가 높은 수준의 현금성 자산을 보유할 수 있었던 것은 지난해 12월 발행한 전환사채가 주효했다. 현대투자파트너스가 운용하는 '메자닌신기술사업투자조합제2호'를 대상으로 140억원 규모의 전환사채를 발행하면서 현금이 대거 유입됐다. 이 자금 중에서 현재 40억원 가량은 신규 공장 설립에 투입됐고, 나머지 자금은 원재료 매입 및 매입채무 상환 등 운영자금으로 사용될 예정이다.

와이엠티의 재무 여력은 유동비율을 통해서도 확인할 수 있다. 단기 자금 여력을 가늠할 수 있는 유동비율은 지난해 말 199.29%를 기록했다. 유동부채가 455억원이었는데 유동자산은 그 2배에 달하는 906억원에 달했다. 2018년 대비 유동비율이 소폭 하락했음에도 여전히 200%에 육박하는 수치를 기록했다.

꾸준하게 성공적인 성과를 달성하고 있어 향후 재무 악화에 대한 부담도 크지 않은 것으로 보인다. 지난해에는 매출 955억원, 영업이익 221억원을 기록했다. 2018년 대비 매출과 영업이익이 각각 30%와 50% 증가하는 등 가파른 성장세를 이어가고 있다. 동시에 23.14%에 달하는 영업이익률을 기록하면서 수익성도 확보했다.

사업 전망도 밝다. 와이엠티는 최근 5G 폴더블 스마트폰 모델에 적용되는 극동박(Ultra-thin Copper Foil) 소재 생산으로 주목받고 있다. 기존 일본산 소재를 성공적으로 대체하면서 글로벌 업체들의 스마트폰에 전자파 차폐 부품으로 사용되고 있다.

극동박 소재를 집중적으로 육성하고자 생산능력을 확충하기 위한 신규 공장 설립을 추진하고있다. 5G 전자파 차폐 부품 시장에서 경쟁력을 갖춰가면서 올 초 전용공장 설립에 착수했다. 공장 설립이 완료되면 생산능력은 현재 월 3만㎡ 수준에서 월 7만㎡ 수준으로 늘어날 전망이다.

와이엠티 관계자는 “지난해 전환사채를 발행한 것이 현금성 자산 증가에 기여했다”며 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화