[지배구조 분석]지주사 전환 첫발 동화약품…향후 시나리오는작년 지주회사 디더블유피홀딩스 신설…오너 4세 윤인호 전무 지배구조 정점

강인효 기자공개 2020-04-10 08:29:09

이 기사는 2020년 04월 09일 07:13 thebell 에 표출된 기사입니다.

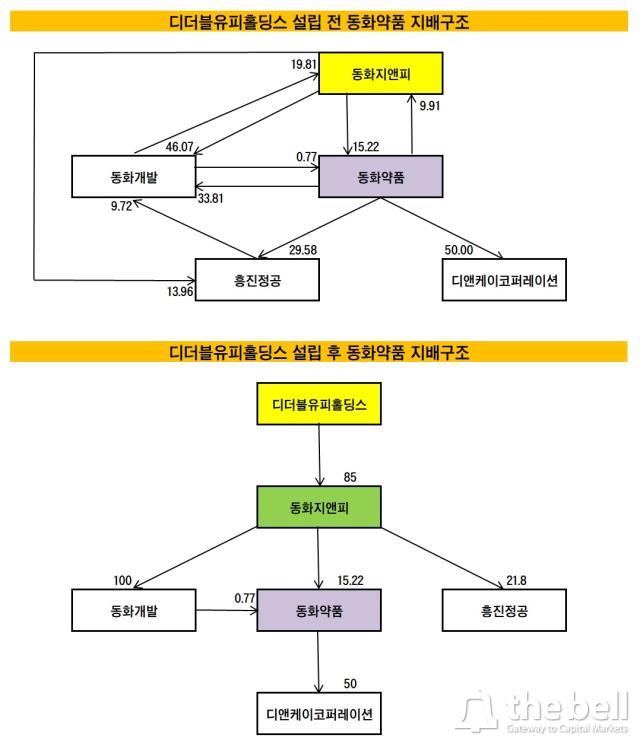

올해 123주년을 맞는 국내 최장수 제약사인 동화약품이 지주회사 체제로 전환하기 위한 첫 발을 내디뎠다. 작년 말 지주사업을 사업 목적으로 하는 '디더블유피홀딩스(DWP홀딩스)'가 설립됐는데, 이 회사가 동화약품 단일 주주로는 가장 많은 지분을 가지고 있는 계열사 동화지앤피의 최대주주로 올라섰다.동화지앤피의 최대주주에 디더블유피홀딩스가 등극하면서 동화약품은 사실상 지주사 역할을 해왔던 동화지앤피 위에 또 하나의 지주사가 자리 잡는 '옥상옥' 구조가 됐다. 동화약품은 또 계열사인 동화개발과 흥진정공 지분을 모두 처분하고 2개의 순환출자 연결고리도 끊으면서 지배구조를 단순화했다.

앞으로 동화약품이 옥상옥 구조를 해소하고 어떤 방식으로 지주사 체제로 전환할 것인지에 대해 관심이 쏠린다. 업계에선 오너 4세인 윤인호 동화약품 전무가 디더블유피홀딩스의 최대주주로 올라선 만큼 디더블유피홀딩스를 정점으로 지배구조가 다시 한번 재편될 것으로 내다보고 있다.

◇오너 4세 윤인호 전무 '디더블유피홀딩스' 최대주주 등극

8일 동화약품에 따르면 윤인호 전무는 작년 11월 디더블유피홀딩스를 설립했다. 주 사업목적은 '자회사의 주식 또는 지분을 취득, 소유함으로써 자회사의 제반 사업내용을 지배하고 경영사항을 지도 및 정리 육성하는 지주사업'이다. 디더블유피홀딩스의 최대주주는 윤 전무다. 그의 지분율은 알려져지 않았다. 동화약품 측에서도 이에 대해선 함구했다.

디더블유피홀딩스의 설립 자본금은 1억원이었다. 1주당 액면가액은 5000원, 발행주식 총수는 2만주였다. 디더블유피홀딩스는 작년 12월 9만9000주의 신주(발행가액은 액면가액과 동일)를 발행하는 유상증자를 단행하고 자본금을 5억9500만원으로 늘렸다. 발행주식 총수도 11만9000주로 늘었다.

디더블유피홀딩스는 설립 이후 곧바로 동화지앤피 최대주주로 등극했다. 디더블유피홀딩스가 최대주주로 등극하기 전까지의 동화지앤피 주주 현황(2018년 말 기준)을 보면 동화개발이 가장 많은 19.81%의 지분을 갖고 있었다. 이어 동화약품 9.91%, 윤도준 동화약품 회장 8.86%, 가송재단 10.00%, 테스 11.6%였고, 나머지 39.82%는 기타 주주로 구성돼 있었다.

작년 말 기준 동화지앤피 주주 현황을 살펴보면 디더블유피홀딩스가 최대주주로, 85% 지분을 갖고 있다. 이어 가송재단이 10%, 테스가 5%를 보유 중이다.

동화지앤피의 발행주식 총수가 120만주로 변동이 없는 것으로 볼 때, 디더블유피홀딩스는 동화개발·동화약품·윤도준 회장·기타 주주가 보유 중이던 동화지앤피 주식 전량을, 그리고 테스가 보유하고 있던 7만9220주를 사들였다. 가송재단 보유 주식수에는 아무런 변동이 없었다.

동화약품은 작년 12월 20일 보유하고 있던 동화지앤피 주식 전량인 11만8878주를 디더블유피홀딩스에 60억334만원에 양도했다. 주당 처분가격은 5만500원이었다. 동화약품 측이 밝힌 동화지앤피 주식 전량을 디더블유피홀딩스에 매각하면서 거둔 처분이익은 21억8088만원이었다.

이를 감안할 때, 동화지앤피 주식 1주당 가격은 3만2154원이었던 것으로 추정된다. 주당 처분가격을 토대로 계산한 동화지앤피의 밸류에이션은 606억원으로, 과거보다 1.6배 정도 상승했다.

디더블유피홀딩스가 사실상 동화약품의 지주사 위치에 있던 동화지앤피의 최대주주에 올라선 것을 두고 지주사 체제 전환의 신호탄이라는 분석이 나온다. 동시에 동화약품이 작년 말 복잡하게 얽힌 계열사간 순환출자 지배구조를 어느 정도 해소하면서 이같은 분석에도 힘이 실리고 있다.

동화약품은 크게 2개의 순환출자 연결고리로 구성돼 있었다. 하나는 '동화지앤피→동화약품→동화개발→동화지앤피', 다른 하나는 '동화약품→흥진정공→동화개발→동화약품'으로 이어지는 지배구조다.

동화지앤피는 동화약품 지분 15.22%를, 동화약품은 동화개발 지분 33.81%를, 동화개발은 동화지앤피 지분 19.81%를 보유하고 있었다. 동화지앤피는 또 직접 동화개발과 흥진정공 지분도 각각 46.07%, 13.96% 갖고 있었다.

동화약품은 흥진정공 지분 29.58%를, 흥진정공은 동화개발 지분 9.72%를, 동화개발은 동화약품 지분 0.77%를 갖고 있었다. 동화약품은 또 직접 동화지앤피와 디앤케이코퍼레이션 지분도 각각 9.91%, 50.00% 보유하고 있었다.

동화약품은 작년 4분기 보유 중이던 동화지앤피 지분 9.91%와 동화개발 지분 33.81%, 흥진정공 지분 29.58%를 처분했다. 특히 동화약품이 동화개발과 흥진정공 보유 지분 전량을 처분하면서 2개의 순환출자 연결고리는 모두 끊어지게 됐다. 또 동화개발도 보유 중이던 동화지앤피 지분 19.81%를 처분했다. 아울러 흥진정공도 보유 중이던 동화개발 지분 9.72%를 처분했다.

이로써 동화약품 지배구조는 윤인호 전무를 정점으로 '디더블유피홀딩스→동화지앤피→동화약품, 동화개발, 흥진정공'으로 수직계열화됐다. 사실상 지주사인 동화지앤피 위에 지주사업을 영위하기 위해 신설된 디더블유피홀딩스가 위치하는 옥상옥 구조가 생겨났다.

◇디더블유피홀딩스, 동화지앤피 흡수합병 유력

이번에 신설된 디더블유피홀딩스가 지주사업을 영위하기 위한 지주회사라는 점에서 옥상옥 구조는 디더블유피홀딩스를 중심으로 정리될 가능성이 크다. 가장 가능성이 있는 방안으로는 디더블유피홀딩스가 동화지앤피를 흡수합병하는 것이다. 이 경우 동화약품 지배구조는 '디더블유피홀딩스→동화약품, 동화개발, 흥진정공'으로 바뀌게 된다.

하지만 애초에 동화지앤피를 흡수합병할 생각이었다면 굳이 디더블유피홀딩스를 신설한 뒤 이 회사를 활용하기보다는 윤 전무가 직접 동화지앤피 주주들이 보유하고 있던 동화지앤피 주식을 샀으면 더 편할 수 있었다. 하지만 이 경우 윤 전무가 직접 지분을 매입하는데 막대한 자금이 소요되는 만큼 별도의 법인을 신설하고 다른 투자자들로부터 동화지앤피 주식 매입을 위한 자금을 유치했을 가능성이 크다.

또 다른 방안은 동화지앤피를 투자회사와 사업회사로 물적분할한 뒤 투자회사(존속법인)는 디더블유피홀딩스에, 분할로 신설된 동화지앤피(신설법인)를 동화약품에 합병하는 방식이다. 그렇게 되면 지배구조는 '디더블유피홀딩스→동화약품, 동화개발, 흥진정공'으로 단순해진다. 이 경우 분할 전 동화지앤피가 보유하고 있는 동화약품 지분을 어떻게 처리할 건지가 관건이 될 수 있다.

무엇보다 디더블유피홀딩스가 공정거래법상 지주사가 되려면 총자산이 5000억원을 넘어야 한다. 따라서 디더블유피홀딩스가 합병을 통해 자산을 늘리는 방안이 유력하다.

현재 디더블유피홀딩스의 대표는 윤인호 전무다. 디더블유피홀딩스의 사무실 위치도 동화약품 본사가 위치한 서울 중구 남대문로에 위치한 빌딩과 동일하다. 또 디더블유피홀딩스(DWP홀딩스)라는 사명은 동화약품의 영문 사명인 'Dong-Wha Pharmaceuticals'의 첫 글자를 따서 만들었다. 윤 전무 외 디더블유피홀딩스의 사내이사로는 이인덕 동화약품 전략기획실 상무가 있다.

윤 전무는 동화지앤피의 대표이기도 하다. 이 상무는 동화지앤피와 흥진정공의 비상근 이사를 겸직하고 있다. 오너 3세인 윤도준 회장의 장남인 윤 전무가 이 상무와 함께 동화약품 지배구조 개편 및 지주사 체제 전환 밑그림을 그리고 있는 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'