CJ대한통운, 택배 전성시대…커버리지지표 반감기? [Earnings & Credit]코로나19 여파 무색, 영업익 '껑충'…현금창출력 강화, 순차입금/EBITDA '뚝'

양정우 기자공개 2020-05-25 14:35:32

이 기사는 2020년 05월 22일 16:38 thebell 에 표출된 기사입니다.

국내 택배 시장을 장악한 CJ대한통운(AA-)이 언택트(Untact) 소비 확대에 수혜를 누리고 있다. 유통 시장에서 전자상거래(이커머스)의 득세는 택배 산업의 높은 성장세를 지탱하고 있다. 올해 1분기 영업이익이 두 자리 수 이상 껑충 뛴 데 이어 고속 성장을 이어갈 전망이다.그간 투자 강행군을 어어왔다. 현금 창출력을 넘어선 대규모 설비투자(CAPEX)와 해외 물류사 투자로 재무 부담이 가중돼 왔다. 한때 커버리지 지표(순차입금/EBITDA)가 신용도 훼손 수준까지 악화됐던 이유다. 이제 대대적 투자를 일단락한 뒤 내실을 다지고 회수 수익을 누릴 시기로 들어섰다. 때마침 찾아온 택배 시대와 맞물려 신용도가 빠르게 개선되고 있다.

◇택배 1위 사업자, 압도적 시장점유율…언택트발 훈풍, CL·글로벌 부진 만회

CJ대한통운은 올해 1분기 영업이익으로 582억원을 달성했다. 전년과 비교해 28.5% 증가한 수치다. 매출액은 2조5154억원을 거둬 3.4% 늘어난 것으로 집계됐다.

코로나19 여파에도 호실적을 거둔 건 단연 택배 사업의 고속 성장 덕분이다. 언택트 소비 확대로 택배 물동량이 크게 늘면서 독보적 선두 CJ대한통운(시장점유율 50% 수준)에 수혜가 집중됐다. 택배 부문은 전년보다 26% 성장하는 와중에 수익성 개선까지 이뤘다. 코로나19 사태에 따른 CL(Contract Logistics)과 글로벌 부문의 위축을 상쇄하기 충분했다.

택배 전성기의 개막은 CJ대한통운이 신용도를 가파르게 개선할 수 있는 기회다. 2018년 곤지암 메가허브 터미널을 준공한 후 운영 효율성이 크게 향상됐다. 규모의 경제를 이룬 만큼 고정비 절감 효과와 고객 교섭력 측면에서도 경쟁사(롯데글로벌로지스, 한진 등)보다 한 발 앞설 전망이다. 택배 부문의 수익성(지난해 영업이익률 3.6%→올해 1분기 5%)은 뚜렷하게 개선되고 있다.

온라인 쇼핑의 대세 흐름 속에 이커머스 맞춤형 사업인 풀필먼트도 차별화 서비스로 여겨진다. 새벽배송, 총알배송이 가능해진 건 통합 물류 시스템인 풀필먼트 덕분이다. 복잡한 집하 과정을 압축해 고객의 상품을 직접 자체 물류 창고에 보관하는 서비스다. 주문 즉시 배송이 가능하다. 대형 제조사 여럿의 물량을 소화할 수 있는 대단지(곤지암 터미널)를 갖고 있다.

◇재무구조 악화, 인프라 투자·해외 M&A 탓…커버리지지표 회복세 본격화

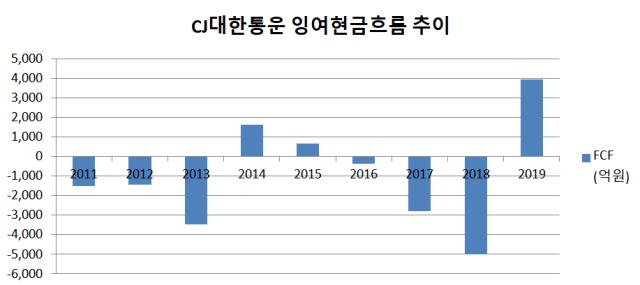

그간 국내 최상위 물류 인프라를 갖췄으나 부채상환능력이 꾸준히 약화돼 왔다. 무엇보다 공격적 CAPEX와 지분투자로 영업현금흐름을 상회하는 현금 유출을 이어왔다. 2016년부터 곤지암 터미널 준공과 서브(Sub) 터미널 자동화 등에 1조3000억원 가량을 투입했고 CJ Rokin과 CJ Speedex 등 해외 물류사 인수에 1조원을 넘게 투입했다.

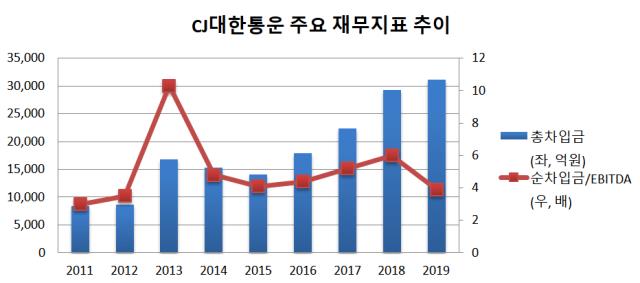

결국 순차입금 규모는 2015년 말 1조2817억원에서 현재 2조9000억원 수준으로 껑충 뛰었다. 외형 성장과 운영 효율화에 집중한 시기여서 당장 현금창출력이 배가되는 건 기대할 수 없었다. 자연스레 순차입금/EBITDA 지표가 높아지기 시작했고 2018년(6배)엔 등급하향 요건(6.5배 초과)에 다가서기도 했다.

하지만 대대적 투자는 택배 시대에 선두 지위를 굳히는 경쟁력의 원천으로 돌아왔다. 지난해부터 본격적으로 영업 실적이 개선되면서 순차입금/EBITDA가 3.9배 수준까지 낮아졌다. 차입 규모는 비슷한 수준을 유지하는 가운데 현금창출력의 강화로 이룬 성과다. 올해 1분기 역시 EBITDA(1788억원)가 지난해보다 26% 가량 증가한 것으로 나타났다. 커버리지지표가 개선되는 과정에선 신종자본증권(약 3500억원)을 찍으며 차입 부담을 염두에 둔 행보를 보였다.

향후 택배 전성기를 맞아 커버리지지표의 회복세가 이어질 전망이다. 신용도가 오히려 신용등급 상향 쪽으로 다가설 가능성이 높다. 순차입금/EBITDA의 경우 등급상향 요건은 과거 고점이었던 6배의 절반인 3배를 밑도는 상태가 제시되고 있다. 다만 코로나19 사태가 악화로 치닫으면 택배 호조가 CL과 글로벌 부문에 발목을 잡힐 여지가 있다.

◇확정적 사업 전략, 신용도 잠재 리스크…올해 CAPEX 감축, 재무건전성 무게

CJ대한통운이 드러냈던 확장적 사업 전략은 신용도 개선을 막을 수 있는 잠재 리스크다. 글로벌 물류 인프라를 구축한다는 청사진에서 재무 부담이 다시 늘어날 가능성을 엿볼 수 있다.

일단 대대적 투자 사이클을 일단락한 후 내실 다지기에 애쓰고 있다. 올해 1분기 IR을 통해 CAPEX 규모를 감축한다는 방침을 내놨다. 당초 3466억원을 투입할 계획이었으나 2888억원을 쓰기로 결정했다. 지난해 CAPEX(3602억원)와 비교할 때 투자 부담을 큰 폭으로 덜어냈다. 택배 부문은 오히려 늘린 반면 글로벌 투자를 크게 줄인 것으로 나타났다.

지난해 연간 EBITDA(7394억원)를 고려할 때 올해도 잉여현금(FCF)를 창출할 것으로 관측된다. FCF는 줄곧 적자 기조를 유지하다가 지난해 처음으로 흑자로 돌아섰다. 대규모 인프라 투자와 해외 인수합병(M&A)보다 재무건전성에 무게를 싣는 건 신용평가사의 결정에 긍정적 영향을 줄 행보다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

양정우 기자의 다른 기사 보기

-

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'

- 상장 나선 이피캠텍, '나홀로 질주' 엔켐 덕보나

- [thebell desk]지배구조 재편? "문제는 주주야!"

- [Rating Watch]AAA 복귀 '첫발' 현대차…미동없는 한기평은 '언제쯤'