베어링PEA, 로젠택배 리캡으로 1100억 우선 회수 1900억원 신규 차입…경영권 매각 작업 병행

한희연 기자공개 2020-07-13 12:09:45

이 기사는 2020년 07월 10일 10:41 thebell 에 표출된 기사입니다.

사모투자펀드 운용사 베어링PEA가 포트폴리오 기업 로젠택배 인수금융 자본재조정(리캡)을 통해 1000억원이 넘는 돈을 중간회수한다. 기존 차입금을 상환하고 추가로 더 차입을 일으켜 일부 출자환급을 꾀한다.10일 관련업계에 따르면 베어링PEA는 미래에셋대우와 우리은행을 주선사로 선정하고, 로젠택배 인수금융 리캡을 진행하고 있다. 이달 말쯤 관련 작업이 마무리될 전망이다.

이번 리캡 규모는 1900억원이다. 선순위 텀론(Term Loan) 1400억원과 중순위 텀론 500억원 규모로 이뤄진다. 선순위의 경우 4%대, 중순위의 경우 7%대의 금리로 조달될 예정이다.

현재 로젠택배의 인수금융 차입금 잔액은 700억원 규모인데 이번 리캡으로 조달한 자금으로 이는 전액 상환된다. 또한 잔여금액 중 1100억원 가량은 베어링PEA에 출자환급될 예정이다.

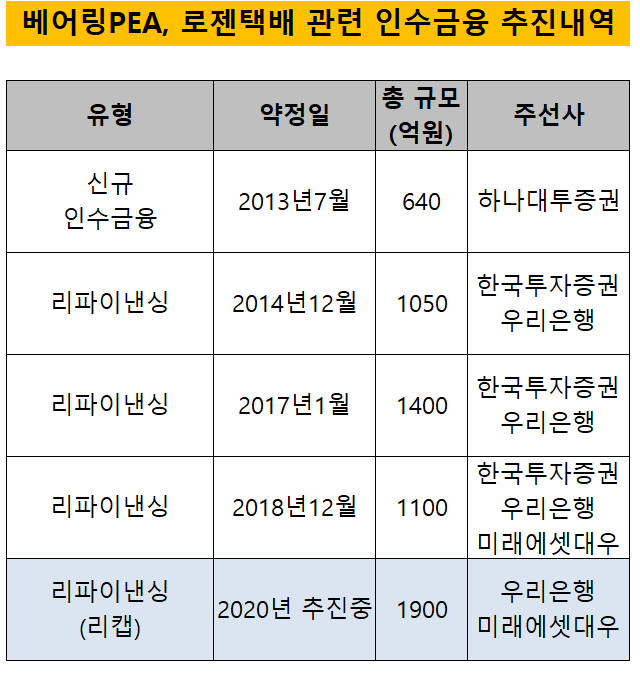

베어링PEA는 지난 2013년 7월 1500억원 가량을 투자해 로젠택배 지분 100%를 인수했다. 이때 신규 인수금융으로 640억원의 차입을 일으켰다. 당시 주선사는 하나금융투자였다.

이후 베어링PEA는 3차례의 리파이낸싱을 단행했다. 2014년 12월에는 차입규모를 1050억원으로 대폭 늘렸다. 2017년 1월에는 1400억원 규모로 차입을 늘리며 두번째 리캡을 실시했다.

세번째 리파이낸싱은 2018년 12월에 이뤄졌는데 당시 차입규모는 1100억원이었다. 이번 기존 대주단이었던 우리은행과 한국투자증권에 더해 미래에셋대우까지 주선사로 합류했다.

이번 네번째 리파이낸싱(리캡포함) 작업의 경우 차입 규모가 직전 리파이낸싱 때보다 두배 이상 늘어난 셈이다. 또 이번 딜에는 지난 세번의 리파이낸싱에서 함께 주선사로 참여했던 한국투자증권은 빠져 눈길을 끈다.

로젠택배의 지난해 매출액은 4427억원을 나타냈다. 영업이익은 251억원, 감가상각전영업이익(EBITDA)은 426억원을 기록했다. 영업이익률은 5.5% 수준이다. 로젠택배는 국내 4위의 지위를 보유하고 있는 택배사업자로 안정적인 실적을 나타내고 있다.

특히 업계 1~3위 사업자들이 통합형 모델을 영위하는데 반해 로젠택배는 에셋라이트(Asset Light) 모델로 차별점을 보이고 있다. 통합형 모델은 본사가 대규모 물량 처리를 위해 관련 인프라를 직접 소유해 운영하는 시스템인 반면 에셋라이트 모델은 영업소 위주로 간소하게 인프라를 갖춰 운영하며 중소형 화주 고객에 더 포커싱을 맞춘 개념이다.

한편 베어링PEA는 인수금융 리캡과 별도로 현재 로젠택배 매각 작업도 진행중이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- SK렌터카 인수 우협에 '어피너티' 낙점

- '토트넘 맥주' 나온다...세븐브로이 라거맥주 출시

- [태영건설 워크아웃]산업은행, 에코비트 스테이플 파이낸싱 제공설 '솔솔'

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- 피아이이 합병 철회…메가스팩 1호 '좌절'

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]'대한전선·LGD' 이후 잠잠한 유상증자, 고민 큰 IB들