[아시아나항공 M&A]'무산 후폭풍' LCC 포함 자회사 전방위 매각 나서나'과도한 세금 투입' 비판 상쇄 카드, 에어부산·에어서울·아시아나IDT·금호리조트 등 사정권

김경태 기자공개 2020-09-14 08:34:28

이 기사는 2020년 09월 11일 17:59 thebell 에 표출된 기사입니다.

아시아나항공 M&A가 무산되면서 향후 채권단에서 자회사 분리매각을 실행할지 주목된다. 시장에서는 저비용항공사(LCC) 외에 다른 곳들도 매물로 나올 가능성을 제기한다.또 금호아시아나그룹에 자구안을 요구하는 과정에서 계열사와 보유 자산이 매물로 나올 수 있다는 관측이다.

정부는 11일 아시아나항공을 채권단 관리체제에 넣는 방안을 의결했다. 한창수 아시아나항공 사장도 이날 사내 인트라넷에 담화문을 올리고 HDC현대산업개발·미래에셋대우 컨소시엄과의 계약이 해제됐다고 밝혔다.

앞으로 아시아나항공에 2조4000억원 규모의 기간산업안정기금(기안기금) 등 대규모 자금을 투입해 정상화를 추진할 전망이다. 하지만 코로나19 종식 시점이 지연될수록 '밑 빠진 독에 물 붓기'가 될 수 있다는 지적이 나온다. 이 때문에 자회사 분리매각 방안이 대두된다. 매각 대금을 운영자금으로 활용하면 과도한 세금 투입에 대한 비판에서 부담을 덜 수 있다.

아시아나항공은 올해 상반기말 기준 연결 종속사는 26곳이다. 자산유동화회사 11곳을 제외한 나머지 15곳이 항공운송업 등 사업을 영위하고 있다. 이중 자회사 분리매각에서 우선적으로 언급된 곳은 LCC다.

아시아나항공 휘하의 LCC는 에어부산과 에어서울 2곳이다. 각각 2007년, 2015년에 설립됐다. 아시아나항공은 대형항공사(FSC·Full Service Carrier)로서 LCC를 거느리고 노선 조정 등 시너지 효과를 추구했다. 대한한공이 진에어를 만든 것과 유사했다.

2곳 중에서는 에어부산의 매각 가능성을 더 크게 보는 편이다. 아시아나항공은 에어부산의 지분 44.2%를 보유하고 있다. 이 외에 부산시와 지역 향토 기업이 지분 40% 넘게 보유하고 있다. 설립 시기 부산롯데호텔, 부산은행(BNK금융), 아이에스(IS)동서, 동일, 넥센, 삼한종합건설 등 다수의 영남기업이 주주로 참여했다고 알려져있다.

이 때문에 지역 사회에서는 벌써부터 움직임이 분주하다. 부산상공회의소에서는 분리매각이 될 경우를 대비해 지역 기업과 시민들이 적극적으로 참여할 수 있도록 분위기를 조성하고 있다. 부산 상공계의 지분을 현재보다 확대하고 동남권 신공항을 기반으로 입지를 확대한다는 계획도 수립했다.

반면 에어서울은 아시아나항공이 100% 지배하고 있다. 에어부산처럼 지역 사회의 지원을 기대하기는 힘든 구조다. 다만 아시아나항공이 단일 최대주주라 원매자와의 거래가 더 수월하게 진행될 수는 있다.

에어서울은 에어부산보다 늦게 탄생했고 시장점유율도 낮다. 하지만 최근 코로나19 위기 이후 국내 항공사 중 처음으로 국제선 노선을 신설하는 등 자구 노력에 사활을 걸고 있다. 향후 항공업황이 살아나면 독자적인 생존이 가능할 정도의 경쟁력은 갖췄다는 평가다.

아시아나항공의 또다른 자회사로는 아시아나IDT, 아시아나개발, 아시아나세이버, 아시아나에어포트가 있다. 4곳 중 유일한 상장사이자 자산 규모가 가장 큰 곳은 아시아나IDT다. 이 회사는 IT기업이다. 항공 관련 IT서비스 등을 제공하고 있다.

아시아나IDT는 아시아나항공, 금호산업 등 그룹 계열사 물량을 바탕으로 호실적을 이어왔다. 올해 상반기 매출은 1002억원으로 전년 동기보다 16.3% 감소했다. 영업이익은 48억원으로 23.1% 증가하며 흑자를 이어갔다. 아시아나항공 등 특수관계자 물량이 보장된다면 원매자가 관심을 가질만하다.

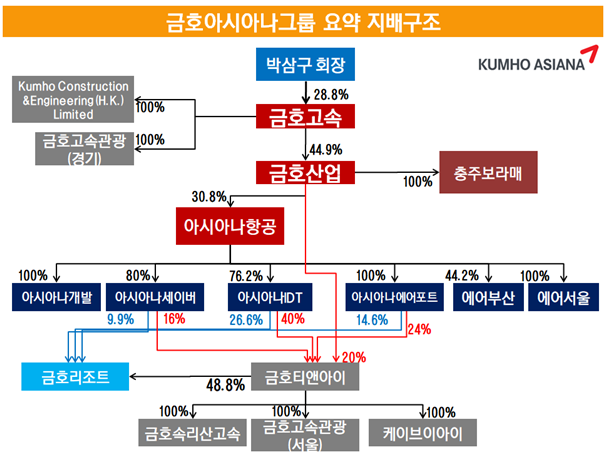

금호리조트도 잠재 매물로 거론된다. 국내 외에 휴양시설 등의 자산을 보유해 통매각하거나 각 자산별로 새 주인을 찾는 방안을 추진할 수 있다. 아시아나항공 자회사 중 금호리조트의 주주는 아시아나IDT(26.6%) 아시아나에어포트(14.6%), 아시아나세이버(9.9%) 3곳이다.

다만 금호리조트 지분 구조상 금호아시아나그룹에 대한 자구안 마련 요구와 맞물려 진행할 가능성이 크다는 분석이다. 금호리조트의 1대 주주는 금호티앤아이로 48.8%를 갖고 있다. 이 회사의 주주로는 아시아나IDT(40%), 아시아나에어포트(24%), 아시아나세이버(16%)가 있다. 이 외에 금호산업도 지분 20%를 들고 있다.

금호아시아나그룹 지배구조 최상단에 있는 금호고속의 자산도 시장에 나올 수 있다. 실제 금호 측 실무직원들은 이달 초 존스랑라살(JLL) 등 글로벌 부동산자문사들과 미팅을 가졌다. 유스퀘어(광주종합터미널) 매각·개발 방안에 대한 조언을 구하기 위해서다.

금호산업 관계자는 "유스퀘어와 관련된 내용은 검토하는 자구안 중 하나"라며 "여러 방안을 살펴보고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- '전방투자 수혜' 유니셈, 증설 호재 성장 기대감

- [돌아온 임종윤 넥스트 한미약품]혼돈에도 할 건 한다, 재건 첫 신호탄 100명 공채 시작

- [오너경영인 보수 분석]현대차그룹, 고정 급여보다 실적 연동하는 성과급 핵심

- FI 떠난 스마일게이트RPG, IPO 수면 아래로

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Film Making]스튜디오드래곤 <그놈은 흑염룡>, 이수현 감독-김수연 작가 호흡

- [오너경영인 보수 분석]오너들은 과연 받는 만큼 일할까

- 'SI도 FI도 없었다' 엔케이맥스, 회생절차 돌입

- 문정바이오포럼 1회, 제약사·투자사까지 보폭 넓혔다

김경태 기자의 다른 기사 보기

-

- [LK삼양 뉴비기닝]'제2의 도약' LK그룹, 단일 최대주주 '등극' 결단

- '더 큰 대박' 노리는 크레센도, HPSP 장기투자 태세

- [엔비디아 밸류체인 파트너]STI, 서인수 회장 존재감 속 승계 움직임 '주목'

- [엔비디아 밸류체인 파트너]STI, 모회사 성도이엔지 구상권 소송 '긴장감 여전'

- [엔비디아 밸류체인 파트너]성장투자 필요한 STI, 모기업 건설사 성도이엔지 '난감'

- [Company Watch]삼성디스플레이 결별 SFA, 지주사 회계 격변 온다

- [지배구조 분석/솔브레인]승계 지렛대 '머티리얼즈파크' 주주 현황 급변

- [엔비디아 밸류체인 파트너]다들 고객사 '쉬쉬'하는데…STI, 과감한 '전면 공개'

- [엔비디아 밸류체인 파트너]STI, 피에스케이홀딩스 리플로우 독주에 '강력 태클'

- GT이노비젼 이사회 장악한 LG CNS, M&A 역량 '시험대'