[바이오테크 상장 Before & After]우정바이오, 감염관리사업 원가관리가 핵심 변수상장 첫해 목표 매출 도달…영업이익률 높이기 관건

서은내 기자공개 2020-09-16 08:24:26

[편집자주]

바이오회사 입장에서 IPO는 빅파마 진입을 위한 필수 관문이다. 국내 시장의 풍부한 유동성은 창업자에겐 놓치기 어려운 기회다. 이 과정에서 장밋빛 실적과 R&D 성과 전망으로 투자자를 유혹하기도 한다. 전망치는 실제 현실에 부합하기도 하지만 정반대인 경우가 대부분이다. IPO 당시 전망과 현 시점의 데이터를 추적해 바이오테크의 기업가치 허와 실을 파악해본다.

이 기사는 2020년 09월 15일 08:28 thebell 에 표출된 기사입니다.

우정바이오는 2017년 4월 한화엠지아이기업인수목적회사와의 합병(SPAC)을 통해 코스닥에 상장한 정밀의학 및 감염관리 사업체다. 우정화학에서 우정비에스씨로, 상장 이후 우정바이오로 회사 이름을 바꿨다.실험용 SPF(무균동물) 공급을 시작으로 성장한 우정바이오는 점차 비임상 CRO서비스, 감염관리 사업으로 기반을 확장해 왔다. 최근 우정바이오는 동탄에 '우정바이오 신약 클러스터' 조성 사업을 추진하면서 재도약을 모색 중이다.

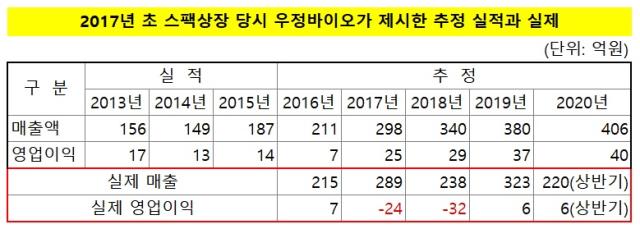

우정바이오는 3년 반 전 스팩합병을 통해 코스닥에 안착한 이후 매출이 대체로 상향 곡선을 그려가고 있다. 2017년 초 내놓았던 향후 2020년까지의 실적 추정치와 실제 실적을 비교해보면 매출의 경우 그 차이가 추정치의 20%를 넘지 않는다.

문제는 저조한 영업이익률이다. 매출에 비해 영업이익은 예측했던 수준을 따라가지 못하고 있다. 상장 당해인 2017년, 우정바이오는 연간 영업이익이 2017년 25억원, 2018년 29억원, 2019년 37억원으로 매출과 나란히 증가할 것이라고 내다봤다.

하지만 실제로는 2017년 적자전환했으며 2018년에도 연속 적자를 이어갔다. 2019년 흑자 회복을 이뤘으나 6억원 가량에 그쳤다. 올해 2분기 누적 영업이익은 6억원을, 2분기 개별로는 -7억원으로 영업손실을 기록한 상태다.

이익 측면에서 추정치와 실제의 차이가 컸던 이유는 실적 추정 당시 회사가 예측한 원가 중 용역에 대한 매출원가율이 생각보다 낮았기 때문으로 분석된다. 연구시설 구축과 운영서비스 사업에 따른 건축용역, 감염방지 사업의 멸균용역 등에 필요한 비용이 생각보다 큰 비중을 차지한 것으로 보인다.

2017년 우정바이오 매출액이 30% 이상 훌쩍 증가한 배경은 감염관리 사업에서 수익을 높였기 때문이다. 그럼에도 같은 기간 매출원가의 증가율이 매출 증가율을 크게 웃돌면서 영업이익 적자로 직결됐다. 매출원가율은 2016년 68%에서 2017년 80%로 늘어났다.

이듬해에는 감염관리사업 매출의 크기가 전년대비 일부 감소했다. 매출원가율은 2018년 71%로 2017년보다는 9%p 줄었지만 이번에는 판매비와관리비의 비중이 높아졌다. 감가상각비, 급여 등 비용이 골고루 증가한 탓이다. 결국 32억원 영업적자를 기록했다.

2019년에는 다시 감염관리사업 수주 증가로 대폭 매출을 견인했고, 판매관리비면에서 비용을 줄이면서 흑자 전환을 했다. 올해는 상반기까지 매출은 전년 같은기간보다 증가했으며 영업이익은 감소한 상태여서 하반기 원가 관리가 실적 견인의 핵심 변수가 될 것으로 보인다.

스팩 상장 당시 우정바이오의 기업가치인 합병가액은 297억원이었다. 현재 우정바이오 시가총액은 약 1200억원으로 3년 반 사이 4배 수준으로 증가했다. 내년 완성될 경기 동탄의 신약 클러스터가 새로운 성장 모멘텀이 될지 관심이 모인다.

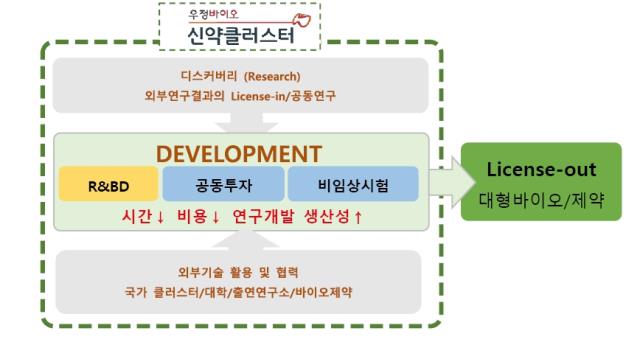

우정바이오의 동탄 신약 클러스터 사업은 순항 중이다. 신약 클러스터 사업은 바이오 신약개발의 후보물질 발굴부터 생산까지 원스톱 서비스가 가능한 클러스터를 조성하는 것이다.

다양한 신약개발 기업들이 해당 클러스터에 입주해 신약개발 활성화를 위한 네트워크를 만들고 분석데이터에 기반한 신속한 라이선스아웃, 바이오스타트업의 신약 후보물질 조기발굴을 꾀하는 전략이다.

우정바이오는 클러스터 내에서 신약후보물질의 임상 성공가능성 여부를 전임상에서 빠르게 판단하도록 다양한 스크린이 기법을 활용해 제공한다. 결과적으로 여러 기업들의 브릿지 역할을 하게 되며 우정바이오의 기존 사업과 시너지 효과를 냄으로써 매출 상승을 기대할 수 있게 된다.

내년 상반기 말 경 신약 클러스터가 완공될 것으로 전망된다. 우정바이오는 3년간 약 322억원의 시설투자를 진행 중이며 전체 총 투자규모는 500억원에 이르는 것으로 알려졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'

서은내 기자의 다른 기사 보기

-

- [Gallery Story]'침체기'에도 실적 올린 페이스 갤러리, 500억대 매출

- [갤러리 비즈니스 2.0]"부산 지역 젊은 작가, 글로벌 무대에 세운다"

- [People in Art]미술 '투자' 전문에서 미술 '구호' 전문가로

- [2024 화랑미술제]8090 작가 픽한 갤러리들

- [2024 화랑미술제]국제갤러리, 10여명 최다 작가로 전시구성 차별화

- [Gallery Story]조현화랑, '키시오 스가'로 대형 호텔에 서울점 개관

- [2024 화랑미술제]눈 높아진 컬렉터들, 시장 정상화 흐름

- [2024 화랑미술제]"출품작 중 조각 비중 낮다" 윤영달 회장의 아쉬움

- 정부·국현 미술은행, 공공미술은행으로 편입 유력

- 갤러리 비즈니스 2.0