CJ CGV, 신종자본증권 발행 추진…재무개선 속도 2년만에 영구채 카드 다시 꺼내…2200억 유상증자 이어 자본확충 효과 극대화

강철 기자공개 2020-10-16 14:25:14

이 기사는 2020년 10월 15일 15:50 thebell 에 표출된 기사입니다.

CJ CGV가 2년만에 신종자본증권(영구채) 발행을 재개한다. 1000억~2000억원을 마련해 유동성을 보강하는 한편 자본을 넉넉하게 확충해 재무구조를 개선할 방침이다.15일 증권업계에 따르면 CJ CGV는 현재 신종자본증권을 발행해 1000억~2000억원의 유동성을 확보하는 방안을 검토하고 있다. 조만간 주관사를 선정해 구체적인 발행 전략을 수립할 예정이다. 발행 시점은 다음달로 잠정 결정했다.

신종자본증권으로 조달하는 자금은 차입금 상환을 비롯한 각종 운영에 활용할 것으로 예상된다. 다음달 27일 만기가 도래하는 500억원의 회사채를 비롯해 올해 안에 갚아야 하는 차입금과 매입채무만 1000억원이 넘는다.

CJ CGV 관계자는 "코로나19로 인한 수익성 저하가 장기화할 수 있는 점을 감안해 선제적으로 현금흐름과 재무구조 개선에 나서는 것"이라며 "주관사, 발행 규모, 시점 등 세부 내용은 아직 결정하지 않았다"고 설명했다.

신종자본증권은 주식과 채권의 성격을 동시에 지닌 증권이다. 채권임에도 만기가 보통 30년 이상이기 때문에 재무재표 상에서 자본으로 분류된다. BIS 자기자본비율에 민감한 은행이 주로 발행한다.

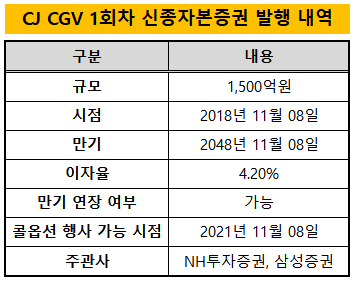

CJ CGV는 2년 전인 2018년 11월 30년 만기 신종자본증권을 발행해 1500억원을 조달했다. 당시 베트남 자회사(CJ CGV VIETNAM HOLDINGS)의 상장을 철회하는 과정에서 부족해진 유동성을 신종자본증권으로 만회했다. 1500억원의 자본이 유입된 결과 부채비율이 약 100%p 낮아지는 재무구조 개선 효과도 발생했다.

신종자본증권 카드를 2년만에 다시 꺼내든 것은 유상증자에 이은 자본 확충 효과를 극대화하겠다는 의중으로 풀이된다. CJ CGV는 지난 7월 공모 유상증자를 단행해 2200억원을 조달했다. 이번 신종자본증권 발행까지 원활하게 마치면 최근 3개월 사이에만 3500억~4000억원의 자본을 확충한다.

자본 확충을 비롯한 선제적 경영 합리화는 CJ CGV가 반드시 달성해야 하는 과제다. 업계에선 코로나19로 인한 영화관 멀티플렉스 산업의 불황이 적어도 내년까지는 이어질 것으로 보고 있다. 손실의 장기화를 견뎌내며 영업 정상화를 꾸준하게 추진하기 위해서는 수시로 재무 건전성을 제고해 기초 체력을 비축해야 한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

- 'K-방산' 탑승 풍산, 새 캐시카우로 '매력 어필'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [PE 포트폴리오 엿보기]'매각 추진' 에프앤디넷, 체질개선 노력 빛 보나

- 딜로이트안진, TPG의 녹수 매각 '숨은 도우미'

- SK그룹 AI반도체 '사피온', 최대 2000억 시리즈B 펀딩 추진