[아시아나항공 M&A]'첫 변수' 대한항공 주총, 주주 지지 얻을까정관변경안 부결시 인수 계획 차질 막심, 출석주주 2/3 찬성 필요

유수진 기자공개 2020-11-23 10:44:22

이 기사는 2020년 11월 19일 13:39 thebell 에 표출된 기사입니다.

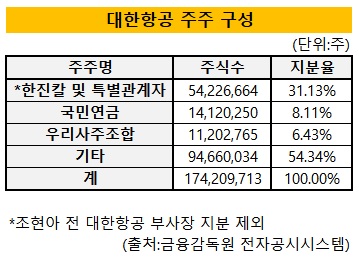

대한항공이 내년 초 개최하는 임시 주주총회에 눈길이 쏠린다. 예정대로 아시아나항공을 인수하려면 이날 주총에서 발행가능 주식총수(발행할 주식의 총수) 한도를 확대하는 정관변경안을 반드시 통과시켜야 하기 때문이다. 부결되면 한진그룹과 산업은행이 짜놓은 인수 플랜에 차질이 불가피하다. 반드시 넘어야 하는 '첫 관문'인 셈이다.현재 대한항공의 최대주주는 지분 29.27%를 쥔 한진칼이다. 하지만 특수관계인의 지분을 모두 합쳐도 단독으로 안건 처리가 가능한 수준은 아니여서 다른 주주들의 지지가 필요하다. 아시아나항공 인수가 대한항공 기업가치 향상에 도움이 된다는 걸 증명해야 한다는 의미다. 특히 2대주주인 국민연금이 어떤 선택을 할지도 주목된다.

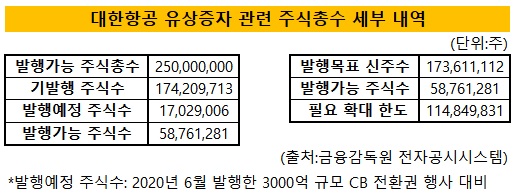

대한항공은 내년 1월6일 서울 강서구 대한항공빌딩에서 임시 주총을 개최하고 '정관 일부 개정의 건'을 처리할 방침이다. 구체적으로는 현재 2억5000만주로 정해져있는 발행가능 주식총수를 확대하는 작업을 진행한다. 한도를 얼마나 늘릴 지는 아직 미정이나 최소 1억2000만주 이상이 될 전망이다.

이번에 유상증자를 통해 발행하고자 하는 신주는 1억7361만1112주다. 하지만 기발행 주식수가 1억7420만9713주, 발행예정 주식수가 1702만9006주로 현행 정관(2억5000만주) 아래서는 최대 5876만1281주만 추가 발행이 가능하다. 계획한 물량 모두를 소화하려면 발행가능 주식총수 한도를 지금보다 최소 1억1484만9831주 늘려야하는 셈이다.

한진그룹과 산업은행은 한진칼과 대한항공, 아시아나항공이 연쇄적으로 유상증자를 실시해 지분구조에 변화를 주는 형태로 딜 구조를 짜놨다. 이 중 유일하게 대한항공 유상증자만 '변수'가 될 수 있다. 한진칼과 아시아나항공은 이미 발행가능 주식총수가 넉넉해 주총을 열고 주주들의 의사를 묻는 작업을 진행하지 않아도 된다. 아시아나항공은 HDC현대산업개발-미래에셋대우의 인수를 위해 올초 선제적으로 한도를 늘려놨다.

대한항공 이사회 역시 유상증자 안건을 논의할 때부터 부결 가능성을 염두에 뒀던 것으로 파악된다. 정관개정안 가결을 전제로 의결했지만 만약 변경에 실패할 경우 발행가능한 범위 내에서 신주를 발행하기로 방향을 잡았다. 예정발행가인 1만4400원을 기준 삼아 계산해보면 목표의 절반에도 미치지 못하는 1조914억원 조달에 그친다. 인수 계획에 막대한 차질이 빚어지는 건 불 보듯 뻔하다.

정관변경안은 주총 출석주주 3분의2, 발행주식총수 3분의1 이상의 찬성을 받아야 하는 특별결의사항이다. 주총 참석률에 따라 기준이 달라지지만 최대주주인 한진칼 및 특별관계자(31.13%·조현아 전 부사장 제외) 지분만으로 단독 통과는 사실상 불가능하다. 2대주주인 국민연금(8.11%)과 3대주주 우리사주조합(6.43%), 개인이나 외국인, 기관 등 나머지 주주들이 힘을 보태줘야만 처리할 수 있다.

특히 국민연금의 표심에 눈길이 쏠린다. 국민연금은 그간 한진그룹 주요 계열사의 주총에서 적잖은 영향력을 행사해왔다. 작년 3월 대한항공 주총에서 조양호 전 한진그룹 회장의 사내이사 연임안에 반대표를 던져 낙방시킨 게 대표적이다. 이는 국민연금이 2018년 도입한 스튜어드십코드를 행사한 첫 사례로 꼽힌다.

하지만 올 초 조원태 회장의 한진칼 사내이사 연임안에는 찬성표를 행사했다. 한국기업지배구조원(KCGS)과 글로벌 자문사 ISS의 '찬성' 권고를 뒤집을 만한 이유가 없었던 것으로 알려진다. 코로나19로 국내 항공사들이 심각한 위기 상황에 직면했다는 점도 고려됐다. 국민연금은 지난달 추가로 대한항공 지분을 매입해 지분율을 기존 7.01%에서 8.11%로 늘렸다.

재계에서는 정치권과 일반국민 여론이 한진그룹과 산업은행에 우호적이지 않다는 점에 주목한다. 이 같은 분위기가 국민연금과 나머지 주주들의 표심에 영향을 미칠 수 있다는 이유에서다. 대한항공 직원들 역시 이해관계에 따라 인수 찬성과 반대로 양분됐다.

최근 정치권에선 여야를 막론하고 대한항공의 아시아나항공 인수에 대한 비판이 쏟아지고 있다. 산업은행이 국민세금으로 재벌총수 살리기에 나섰다는 지적이다. 조원태 회장이 직접 특혜가 아니라고 강조하고 기획재정부와 국토교통부도 측면지원하고 있으나 여론을 반전시키기엔 역부족이다. 이동걸 회장도 조만간 직접 특혜 시비 잠재우기에 나설 것으로 알려졌다.

재계 관계자는 "코로나19가 여전한 상황에서 대한항공이 아시아나항공을 인수하면 동반 부실에 빠질 수 있다는 우려가 나오고 있다"며 "주주들의 지지를 받으려면 아시아나항공 인수가 기업가치 개선에 도움이 된다는 걸 증명해야 할 걸로 보인다"고 말했다.

대한항공 관계자는 "대한항공은 지배구조상 큰 이슈가 없고 외국인과 개인 등 일반 투자자가 절반 이상을 차지하고 있다"며 "무리 없이 처리가능할 것으로 예상한다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 자사주 전량 소각 감성코퍼레이션 "ESG 경영 시작"

- [교육업체 생존전략 돋보기]교원, 교육 매출 1조 탈환 전략 '대규모 투자'

- 라온시큐어, 아시아·태평양 '디지털 ID 톱 벤더' 선정

- '자사주 매입' 대동전자, 자진상폐 노리나