일동제약 CB, 제약사 메자닌 물꼬틀까 신약 파이프라인 긍정 평가, R&D 확대…물량 40% 콜옵션 '눈길'

심아란 기자공개 2021-01-22 07:40:21

이 기사는 2021년 01월 21일 16:42 thebell 에 표출된 기사입니다.

바이오텍의 자금 조달 창구로 여겨지던 메자닌 시장에 모처럼 전통 제약사가 등장해 눈길을 끌고 있다. 일동제약이 1000억원 규모의 전환사채(CB) 발행에 성공했다. 기관투자자로부터 신약 파이프라인의 가치를 긍정적으로 평가 받은 덕분이다. 실탄을 마련한 일동제약은 R&D 투자를 강화할 방침이다.21일 관련 업계에 따르면 일동제약은 최근 사모 형태로 1000억원어치 CB를 찍었다. KB증권이 결성한 사모펀드(PEF)와 나우IB캐피탈과 함께 운용하는 기업구조혁신펀드를 통해 각각 800억원, 200억원씩 인수했다.

해당 CB의 전환가는 시가 수준인 2만원으로 결정됐다. 주가 하락을 감안해 80% 리픽싱 조건이 걸려 있으며 전환가의 하한선은 1만6000원이다. 만기는 5년, 발행이자와 만기수익률은 모두 0%다. 투자자들은 내년 1월부터 보통주 전환권 청구가 가능하며 2년 6개월이 지난 2023년 7월부터는 조기상환청구권(풋옵션)도 행사할 수 있다.

일동제약은 두 차례에 나눠 콜옵션을 행사할 수 있는 조항도 삽입했다. 행사 가능 기간은 CB 발행 이후 12개월이 경과한 시점부터 18개월, 30개월부터 36개월까지다. 최대 400억원까지 CB를 사들일 수 있으며 아직 콜옵션 행사자를 지정하진 않았다.

콜옵션을 행사하지 않을 경우 지배주주의 지분 희석은 불가피하다. 일동제약의 최대주주는 일동홀딩스로 지분율 40.57%를 기록 중이다. 윤웅섭 대표는 1.67%의 주식을 보유하고 있다. CB의 최초 전환가대로 보통주 전환이 이뤄질 경우 일동홀딩스의 지분율은 33.52%, 윤 대표의 지분율은 1.34%로 낮아진다.

일동제약이 외부 자금을 유치한 것은 2016년 분할 이후 처음이다. 작년 3분기 말 별도기준 810억원의 현금성자산을 보유하고 있지만 신약 개발에 따라 자금 수요가 커지면서 선제적으로 유동성 확보에 나섰다.

이번에 CB 발행으로 투자자를 유치한 점도 눈길을 끈다. 투자자 입장에서 제약사는 매력적인 투자처로 분류되진 않는다. 신약 개발 바이오텍처럼 성장 잠재력이 높지 않기 때문이다. 일동제약의 최근 5년 주가는 1만원 후반~2만원 중반대 사이에 머물러 있다.

제약사들은 주로 유상증자를 활용해 자금을 마련해왔다. 최근 1년 사이 보령제약(400억원), 화일약품(365억원)이 제3자배정 유상증자를 진행했다. 명문제약(305억원), 한국유니온제약(202억원)은 주주배정 후 일반 공모 형태로 유상증자를 마쳤다.

같은 기간 동안 CB를 발행한 곳은 헬릭스미스(800억원), 차바이오텍(750억원), 메드팩토(700억원), 엔케이맥스(532억원) 등 신약 개발 바이오텍이 많았다.

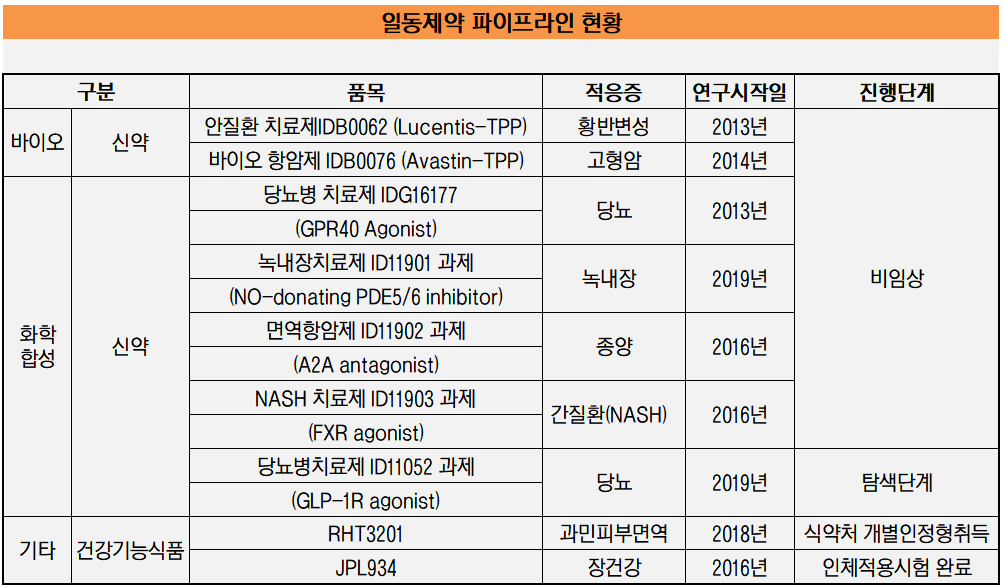

일동제약은 관계자는 "이번에 기관투자자를 대상으로 신약 개발 성과 등을 공개하며 IR 효과가 있었다"라며 "10개 가량의 파이프라인에 대해 동시다발적으로 R&D가 진행될 예정이므로 투자금을 적극 사용할 예정"이라고 설명했다.

이어 관계자는 "R&D 등 운영자금 외에 자회사 설립 등 추가적인 투자 계획은 없다"라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 자사주 전량 소각 감성코퍼레이션 "ESG 경영 시작"

- [교육업체 생존전략 돋보기]교원, 교육 매출 1조 탈환 전략 '대규모 투자'

- 라온시큐어, 아시아·태평양 '디지털 ID 톱 벤더' 선정

- '자사주 매입' 대동전자, 자진상폐 노리나