롯데손보, 롯데렌탈 IPO 효과…자본비율 'UP' 지분 4.9% 구주매출, 신용위험 하락 효과…RBC비율 190% '목전'

이은솔 기자공개 2021-07-21 08:02:50

이 기사는 2021년 07월 20일 07:20 thebell 에 표출된 기사입니다.

롯데렌탈이 기업공개(IPO)에 나서면서 롯데손해보험의 자본적정성도 제고될 것으로 보인다. 보유하고 있는 롯데렌탈의 지분 4.9%를 매각하면 지급여력(RBC)비율은 180%대 후반에 안착할 예정이다. 올해 들어 빠르게 개선되고 있는 롯데손보의 자본적정성에도 탄력이 붙을 것으로 보인다.20일 금융권에 따르면 롯데렌탈은 지난주 기업공개(IPO)를 통해 1442만주를 공모한다고 공시했다. 구주매출 50%와 신주모집 50%를 병행해 총 8000억원 내외를 조달한다. 희망 공모가는 4만7000원에서 5만9000원이다. 시가총액은 1조7000억원에서 2조원대로 추산된다.

롯데손보는 롯데렌탈의 지분 4.9%를 보유하고 있는 주주다. 롯데렌탈의 전신은 2005년 설립된 자동차 대여 업체 KT렌탈이다. 2015년 롯데그룹이 KT렌탈을 약 1조원에 인수할 때 롯데손보도 주주단에 참여했다. 당시 시장에서는 렌터카 사업과 자동차보험 사이의 시너지 효과를 노린다는 관측이 많았다.

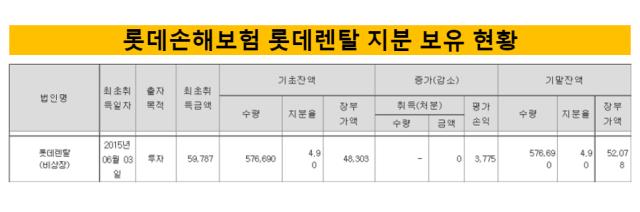

롯데손보는 투자 목적으로 롯데렌탈 지분 4.9%를 597억9000만원에 매입했다. 이후 지분 가치가 다소 하락하며 장부가액은 올해 1분기말 기준 520억8000만원으로 줄었다. 줄어든 지분가치는 롯데손보의 손상차손으로 미리 반영됐다.

IPO를 통해 구주매출이 이뤄지면 롯데손보는 300억원 이상의 투자수익을 낼 수 있을 것으로 보인다. 롯데손보가 보유한 롯데렌탈 지분의 가치는 공모가 하단기준으로 800억원대, 상단 기준으로는 1000억원대에 달한다.

이에 따라 롯데손보의 지급여력(RBC)비율도 개선될 전망이다. 가용자본이 늘어나고 신용위험계수에 따른 요구자본은 줄어들면서 자본적정성 기준인 RBC비율은 5% 내외 상승할 것으로 관측된다.

금융감독원에 따르면 롯데손보의 RBC비율은 2021년 3월말 기준 183.6%다. 지급여력금액은 1조4000억원, 지급여력기준금액은 약 7600억원이다. 롯데렌탈 구주 매각 대금 300억원이 지급여력금액에 포함된다고 단순 계산할 경우 RBC비율을 188%까지 끌어올릴 수 있다.

여기에 신용위험이 줄어드는 것도 자본비율에 긍정적이다. 보험사의 리스크한도는 신용위험, 시장위험, 운영위험을 각각 나눠 측정한다. 신용위험은 거래 대상에게 대출이나 투자를 한 후 신용도가 하락하거나 부도가 발생할 경우의 위험을 뜻한다. 신용위험액은 익스포저에 위험계수를 곱해 구한다.

보험사 입장에서는 위험계수가 높을수록 자본 부담이 커진다. 주식으로 분류되는 당기손익인식지정증권, 매도가능증권, 관계·종속기업주식 등은 신용위험 측정대상이다. 유동성과 분산도 등의 기준에 따라 주식은 8%에서 12%의 위험계수를 적용받는다. AA급 채권의 위험계수는 3%다. 현행 지급여력제도 상 주식은 신용위험계수가 높은 축에 속한다.

롯데렌탈 지분을 매각하면 가용자본이 늘어날 뿐 아니라 요구자본도 줄어든다. 주식의 신용위험계수를 지분보유 금액에 곱해 계산하면 롯데렌탈 지분 보유에 따른 신용위험액은 약 60억원 내외일 것으로 관측된다. RBC비율의 분모가 줄어들면서 1% 중반대의 RBC비율 개선효과가 추가로 발생할 것으로 보인다.

올해 초부터 박차를 가하고 있는 롯데손보의 재무구조 개선에도 탄력이 붙을 것으로 보인다. 롯데손보는 사모투자펀드(PEF) JKL파트너스에 인수된 후 유상증자를 통해 RBC비율을 170%까지 끌어올렸다.

그러나 과거 롯데그룹 시절 투자한 항공기 금융 등의 손상차손을 지난해 연말 일시에 반영하며 자본적정성이 하락한 바 있다. 이후 올해 1분기 남산 사옥을 매각하며 RBC비율을 180%까지 끌어올렸다. 롯데렌탈 IPO를 통해 안정적인 180%대 후반을 유지할 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- '사랑의열매' OCIO, NH증권 수성 여부 촉각

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

- [KB캐피탈 인수 10년]‘KB차차차’ 앞세워 국내 대표 중고차거래 금융사