2025년 타깃 대규모 투자, 믿을 구석은 '비상장사' [SK㈜ 200만원의 길]②SK에너지·지오센트릭배터리·넥실리스·E&S·머티리얼즈…유동화 가능 자산 '즐비'

박기수 기자공개 2021-09-24 10:19:01

[편집자주]

'일확천금·기회의 땅'으로 비유되는 코인보다 더 높은 주가 상승률을 약속한 기업이 있다면? 심지어 그 기업이 주가 상승에 불리한 지주사라면? 재계 3위 SK그룹의 지주사 SK㈜의 이야기다. 기업들이 흔히 내세우는 'N년 후 매출 N조원 달성'과 같은 목표라고 보기에는 그 정도가 파격적이다. SK㈜, SK그룹이 이런 '간 큰' 목표를 내세운 근거는 무엇일까. 국내 재계에서 가장 바쁜 행보를 보이고 있는 SK그룹의 동향을 더벨이 뒤쫓는다.

이 기사는 2021년 09월 16일 15:15 thebell 에 표출된 기사입니다.

SK㈜는 올해 초 파이낸셜 스토리를 발표하면서 2025년까지 기업가치 140조원, 주가 200만원의 시대를 열겠다고 발표했다. SK㈜의 발표가 있고 나서 SK그룹 계열사들은 줄줄이 '2025년'이라는 특정 시점에 목표를 두고 경영 계획들을 발표하는 중이다.대표적으로 SK이노베이션의 30조원 투자, SK스퀘어의 자본총계 3배 성장, SK·SK E&S의 수소 사업 18조원 투자, SKC의 동박 생산능력 25만톤 달성 등이 모두 '2025년'을 목표 시점으로 두고 있다.

기업가치를 단기간에 성장하기 위해서는 사업의 옥석을 빠르게 가려내고 적소에 대규모의 투자를 단행해야 한다. 각 계열사들은 직면하고 있는 재무적 상황이 모두 상이하지만 대규모 투자를 위해 '재원 마련'에 나서야 한다는 점은 모두 공감하고 있다.

줄기차게 발표하고 있는 계열사들의 투자 목표는 얼마나 현실적일지, 투자 재원은 충분히 마련할 수 있을지 등이 업계의 관심을 받는 상황 속에서 SK그룹이 특출나게 보유하고 있는 강점으로 '비상장사'가 꼽힌다.

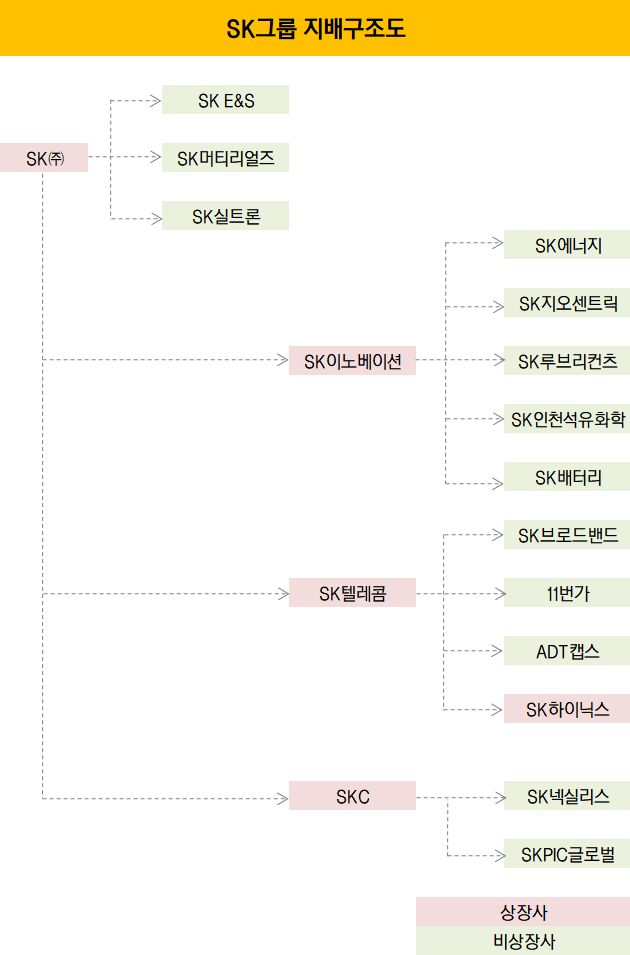

우선 SK㈜는 산하에 규모가 '상당한' 비상장사들을 '다수' 보유하고 있다. 예를 들어 자회사 SK이노베이션은 연결 자산총계(2021년 상반기 말 기준) 약 14조원의 SK에너지의 지분을 100% 보유하고 있다. 얼마 전 지분 매각을 실제 진행했던 자산 7조원 규모의 SK지오센트릭(옛 SK종합화학)의 지분도 100% 보유 중이다. 이 회사들의 지분들은 김준 SK이노베이션 총괄사장이 얼마 전 이야기했듯 필요에 따라 유동화할 수 있는 자원들이다.

SK텔레콤 역시 자산규모 약 6조원의 SK브로드밴드, 3조원 이상의 ADT캡스, 1조원 이상의 11번가 등을 비상장사로 보유하고 있다. 예고된 인적 분할 이후 SK스퀘어 산하의 플랫폼 기업(대부분 비상장사)들은 2025년까지 자본총계 4배 성장(7조원→26조원)을 노리고 있다.

SK㈜가 직접 비상장사 지분을 보유하고 있는 경우도 있다. SK E&S(90%), SK실트론(51%)이 대표적이다. 각각 자산총계 약 12조원, 3조원 규모의 대형 기업이다. 현재 시점 SK㈜의 입장에서 두 기업을 상장하거나 제3자에게 지분을 매각할 개연성은 그리 높지 않다고 평가받지만 정말 현금이 필요할 경우에는 얼마든지 선택지로 떠오를 수 있는 계열사들이다.

상장 계열사들의 '비상장 자회사 만들기' 역시 SK그룹의 뚜렷한 경영 패턴이다. 사업 부문을 물적 분할해 100% 자회사를 만들고 지분 일부를 매각할 경우 현금이 유입되는 결과가 나온다. SK이노베이션이 진행 중인 SK배터리 물적 분할이 그 예다.

SK배터리는 한동안 SK이노베이션의 100% 비상장사로 남아있을 가능성이 높다. 16일 SK배터리 분할이 확정된 임시주주총회에서 김준 총괄사장은 "배터리 사업이 말로만 하는 것이 아니라 정해진 미래라는 것을 증명하면서 적절한 밸류를 시장에서 인정 받을 수 있는 시점에 IPO를 하는 것이 맞지 않겠냐고 생각한다"라면서 "올해 하반기는 어려울 것 같다"고 말했다. 제대로 된 가치를 인정받고 자금 조달을 극대화할 것이라는 의미다.

최근에는 상장 자회사를 물적 분할해 모회사를 합병하는 두 단계에 걸친 '100% 자회사화' 작업도 이뤄졌다. SK머티리얼즈 사례다. SK㈜의 49.1% 자회사였던 SK머티리얼즈는 사업 부문 일체를 물적 분할하고 모회사(존속 회사)는 SK㈜와 합병하기로 했다. 이에 SK㈜는 SK머티리얼즈를 간접 상장 폐지하고 지분 100%를 보유하게 됐다.

이 지분 역시 필요에 따라 부분 매각이 되거나 다시 한번 IPO를 통해 재원을 마련할 가능성이 충분하다는 평가다. 특히 SK㈜가 이달 15일 공시를 통해 첨단소재 사업에 2025년까지 총 5조1000억원을 투자하겠다고 밝힌 점은 향후 SK머티리얼즈 지분 가치 상승을 노린다는 말과 동의어다. 추후 SK머티리얼즈의 기업 가치가 실제로 커졌을 때 미리 분할·합병 작업으로 100% 자회사화를 해둔 SK㈜는 지분 활용을 보다 자유롭게 할 수 있을 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'

박기수 기자의 다른 기사 보기

-

- [K-배터리 파이낸스 분석]'재무체력 우수' 롯데EM, 배터리 캐즘 극복 청신호

- [기업집단 톺아보기]KCC글라스, 현대차 기반 안정적 수익 창출 지속

- [K-배터리 파이낸스 분석]운전자본·증자·매각…솔루스첨단소재 조달 '고군분투'

- [K-배터리 파이낸스 분석]SK넥실리스, 전방위 조달 필요성…SKC 증자 가능성은

- [K-배터리 파이낸스 분석]SK넥실리스, 자회사 증자에 재무 체력 '흔들'

- [K-배터리 파이낸스 분석]음극재 기업 재무지표 한 눈에 보니, 한솔케미칼 '우수'

- [K-배터리 파이낸스 분석]애경케미칼, 업황 부진 실감…차입부담 수면 위로

- [K-배터리 파이낸스 분석]'음극재 투자' 엠케이전자, 아쉬운 기초체력

- [K-배터리 파이낸스 분석]재무 잠재력 넘치는 한솔케미칼, 보수적 기조 틀 깰까

- [K-배터리 파이낸스 분석]대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'