KB운용, 1년만의 첫 리츠…센터포인트웨스트 인수 마무리 총 4000억 규모 조달, 목표배당률 7.8% 제시…추후 상장리츠 설립 계획

고진영 기자공개 2021-09-28 07:32:41

이 기사는 2021년 09월 23일 13:31 thebell 에 표출된 기사입니다.

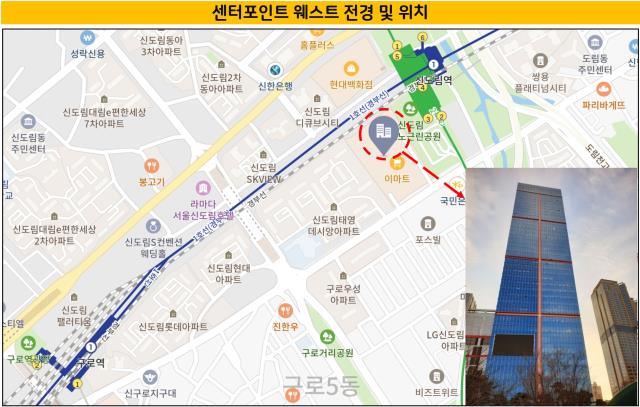

KB자산운용이 4000억원 규모의 신도림 ‘센터포인트 웨스트’ 인수작업을 마무리했다. 리츠 AMC(자산관리회사) 겸영 승인을 받은 이후 약 1년 만에 내놓은 첫 리츠다. 올 초부터 매입을 추진해왔으며 딜은 기존 비히클(vehicle)을 그대로 존속시키면서 리츠의 주주만 바꾸는 셰어딜(share deal) 방식으로 진행됐다.23일 관련 업계에 따르면 KB자산운용은 센터포인트 웨스트 빌딩의 소유주체인 ‘마스턴 제25호’ 리츠의 유상감자 및 신주 발행, 새로운 기관투자자 확보 등의 작업을 최근 마쳤다. 사실상의 매매 완료인 셈이다. 이후 리츠 이름을 ‘KB운용제1호’로 변경하고 KB자산운용이 자산관리위탁계약을 통해 운용할 예정이다. 상장 계획은 없는 것으로 알려졌다.

KB자산운용이 조달한 금액은 총 4097억원 가량이다. 에쿼티(equity)로 1270억원을 마련, 차입금과 보증금으로 나머지를 채웠다. 이중 3830억원 정도를 리츠 주식 인수에 사용했고 나머지는 취득 부대비용 및 주식발행 비용으로 쓰였다.

주주구성의 경우 기존 주주는 유진프라이디움전문투자형사모투자신탁1호(41.05%), 과학기술인공제회(33.56%), 농협생명보험(11.19%), 마스턴투자운용(2.8%) 등이었으며 이들은 유상감자를 통해 감자대금을 받고 엑시트했다.

이후 다시 구성된 신규 주주를 보면 아이스텀자산운용 펀드인 ‘아이스텀전문투자형사모부동산신탁 제6호’가 49.61%를 보유한 최대주주다. 이밖에 KB증권(4.33%), 대한소방공제회(7.87%), KT에스테이트(3.15%) 등이 투자자로 참여했다.

또 KB자산운용 역시 보통주 3.94%를 확보했고 리츠에 투자하는 펀드인 ‘KB리츠전문투자형사모부동산투자신탁제1호’(8.66%)와 KB리츠전문투자형사모부동산투자신탁제2호’(4.33%) 등도 자금을 태웠다.

현재 해당 리츠는 목표 배당률로 종류주와 보통주를 합쳐 평균 7.8% 정도를 제시한 것으로 알려졌다. 운영기간을 약 5년 반으로 가정했을 때의 수치다. 투자회수시 매각차익은 약 400억원 정도로 예상하고 있으며 이를 포함할 경우 목표 평균배당률은 14.5% 정도로 계산된다.

KB자산운용이 리츠를 만든 것은 이번이 처음이다. 지난해 10월 12일 국토부에서 AMC 심사 최종문턱을 넘으면서 리츠 설립과 운용이 가능해졌다. 부동산운용본부와 별도로 리츠운용실을 두고 딜을 진행해왔다. 추후 상장 리츠 설립을 계획 중인 것으로 전해졌다.

리츠사업 진출은 대체투자부문을 한층 강화하려는 차원에서 해석된다. KB자산운용은 지난해 역대 최대 영업수익(1535억원)을 기록하는 등 최근 눈에 띄는 성장세를 보이고 있다. 조재민 전 대표와 이현승 대표의 공동대표 체제가 가동된 2018년 실적이 바닥을 찍었다는 점을 감안하면 3년간 주목할 만한 성과를 낸 셈이다.

그간 이 대표가 부동산 등 대체자산, 조재민 전 대표가 주식, 채권 등을 주도하며 하우스를 이끌어왔다. 이 단독대표 체제로 전환한 올해 상반기 역시 사상 최대 영업수익(980억원)을 올려 상승세를 이어갔다.

특히 대체투자부문 성장이 두드러졌다. 부동산 매매 보수인 대리업무 수익은 지난해 60억원 수준을 기록한 뒤 올해는 130억원으로 뛰었다. 여의도 파이낸스타워, 충정로 센트럴플레이스 등을 매각하면서 성과보수가 반영된 덕분이다.

부동산펀드를 통한 자산매입의 경우 지난해 3월 하이트진로 서초사옥 매수자로 최종 선정되는 등의 성과를 올렸다. 매입가는 2200억 수준이었다. 이밖에 서울 중구 회현동에 있는 에이케이(AK)타워 인수를 작년 초 마무리했다. 수차례 매각이 실패됐던 매물이지만 KB자산운용이 등장하면서 매매가 이뤄져 주목받기도 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [노바렉스를 움직이는 사람들]정판영 연구개발총괄, '원료 강자' 만드는 브레인

- [제약바이오 R&D 인사이더스]'라면의 원조' 삼양식품의 바이오 도전 시작은 '대체육'

- 뷰노, '비파괴검사' 강자 이번엔 '안저분석' 혁신기기로

- [바이오텍 상장 재도전기]허리띠 졸라맨 벤처 10년, 건강한 비만약 실마리 찾다

- 명문제약, 영업이익 감소에도 개량신약 드라이브

- '조직재생' 티앤알바이오팹, 첫 베팅 '메디컬코스메틱'

- [K-바이오텍 열전]'생태계 조력자' 바이오리서치AI, 설립 2년차에 '매출'

- [thebell interview]KT의 엔젠바이오, 클리아랩 인수로 기술에 '실적까지'

- 한독, 70주년 기념 전 임직원에 '스톡옵션' 100주 쐈다

- '큐리진' 물질 산 종근당, CGT 투자서 자체개발로 확장

고진영 기자의 다른 기사 보기

-

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [멀티플렉스 재무 점검]'영구채'로 막지 못한 롯데컬처웍스 재무

- [Film Making]아이윌미디어, <철인왕후> 윤성식 감독과 SBS <귀궁> 제작

- [Film Making]스튜디오드래곤 <그놈은 흑염룡>, 이수현 감독-김수연 작가 호흡

- 충무로의 '유사 보증수표'

- [멀티플렉스 재무 점검]CJ CGV, 외형은 불렸는데…'양날의 검' 해외사업

- [클래식 뉴 웨이브]클래식도 팬덤몰이… '크로스오버'의 딜레마

- [Film Making]네이버웹툰, 웹툰 <좀비딸> 영화로 만든다

- [멀티플렉스 재무 점검]CJ CGV, 이자만 영업이익 3배…원인은 리스부채

- [멀티플렉스 재무 점검]'영구채 줄발행' CJ CGV, 진짜 부채 부담은