[은행경영분석]하나은행, 대출 무한확장에 순이익 날개 달았다NIM 하락 불구 ‘박리다매’ 성장, 대출자산 6.3%↑

고설봉 기자공개 2021-10-25 08:20:17

이 기사는 2021년 10월 22일 19:14 thebell 에 표출된 기사입니다.

하나은행이 올해 3분기 새로운 역사를 만들었다. 2분기에 이어 3분기에도 역대 최대 실적 기록을 경신하면서 저력을 뽐냈다. 안정적인 대출자산 확대로 핵심 수익 기반인 이자이익이 큰폭 증가한 데 따른 결과다.일부 조달 경쟁력 둔화로 순이자마진(NIM)이 하락했지만 대출자산의 안정적인 확대 등 외형 성장을 통해 순이익을 극대화 할 수 있었다.

하나은행은 올 3분기 6940억원의 순이익을 기록했다. 상반기 1조2530억원의 순이익을 포함해 누적 기준 1조9470억원의 순이익을 냈다. 역대 최대 규모로, 지난해 3분기 누적 1조6544억원 대비로도 17.7% 성장했다.

이번 분기 ‘깜짝’ 실적을 이끈 것은 주력인 이자수익이다. 하나은행의 이자이익은 올 3분기 누적 4조4746억원을 기록했다. 수수료이익 5520억원, 매매평가이익 2652억원, 기타영업손실 4459억원을 각각 기록했다.

일반영업이익에서 이자이익이 차지하는 비중은 올 3분기 기준 92.34%로 압도적으로 높았다. 이 비율은 지난해 3분기 83.63%를 기록했었다. 약 1년여 만에 이자이익 비중이 10% 가량 상승했다. 그만큼 핵심 사업에서의 경쟁력이 한층 더 강화된 것이란 평가다.

우선 올 3분기 누적 기준 원화대출 총액은 254조3520억원으로 집계됐다. 지난해 3분기 누적 239조9188억원 대비 6.3% 증가했다. 기업대출 성장세가 두드러졌다. 지난해 3분기 113조8360억원이던 기업대출은 올 3분기 122조4950억원으로 7.6% 가량 증가했다.

같은 기간 가계대출은 125조3510억원에서 131조8570억원으로 5.2% 증가했다. 정부의 가계대출 규제가 강화하면서 일부 가계대출 증가세가 둔화됐다. 규제 영향이 없었다면 대출자산이 더 큰 폭으로 증가했을 것으로 보인다.

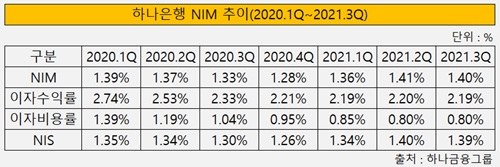

다만 조달에선 일부 경쟁력이 둔화했다. 이에 따라 올 2분기까지 상승세를 보이던 NIM도 일부 하락세로 돌아섰다. 저원가성수신 증가에도 포트폴리오 변동에 따라 NIM이 하락했다.

하나은행은 올 3분기 핵심저원가성예금을 대규모로 유치하며 경쟁력을 끌어 올렸다. 올 3분기 기준 원화예수금은 262조5480억원으로 지난해 245조1220억원 대비 7.1% 늘었다. 같은 기간 핵심저금리성예금은 75조200억원에서 86조6750억원으로 15.5% 증가했다. 수시입출식예금(MMDA)도 33조4120억원에서 3조7560억원으로 7% 증가했다.

반면 상대적으로 이자비용률이 높은 외화예수금과 시장성수신은 더 큰 폭으로 증가했다. 올 3분기 외화예수금은 39조1880억원으로 지난해 3분기 32조8240억원 대비 19.4% 증가했다. 같은 기간 시장성수신은 8480억원으로 지난해 3분기 1820억원 대비 365% 늘었다.

조달 경쟁력이 둔화하면서 이자비용률 역시 개선되지 않았다. 지난해 4분기 0.95%까지 치솟았던 이자비용률은 올 1분기 0.85%, 2분기 0.80% 등 꾸준히 개선세를 보였다. 하지만 3분기 0.80%로 개선세가 멈췄다.

더불어 이자수익률 또한 꾸준한 상승세를 멈추고 오히려 일부 하락하는 모습을 보였다. 지난해 4분기 2.21%를 기록했던 이자수익률은 올 3분기 2.19%로 하락했다.

이에 따라 올 상반기 상승세를 보였던 NIM도 3분기 들어 일부 하락세를 보였다. 지난해 4분기 1.28%까지 하락했던 NIM은 올 1분기 1.36%에서 2분기 1.41%로 개선됐다. 하지만 3분기 1.40%로 다시 하락했다.

이날 IR에 나선 이후승 하나금융지주 그룹재무총괄 부사장(CFO)은 “하나은행 NIM은 전분기 대비 1BP 낮졌는데, 이자수익자산에서 상대적으로 금리가 낮은 외화자산이 일부 증가했고, LCR 조달규모도 증가했다”며 “이는 일시적 요인으로 한은 기준금리 인상으로 4분기 추가 금리인상 기대감이 있는 만큼 긍정적 개선이 유력하다”고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 파이낸스

-

- [태영건설 워크아웃]계속기업가치 1.1조 vs 청산가치 1조

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- 전대금융 보폭 넓히는 수은…한도 82억달러로 상향

- [태영건설 워크아웃]우발채무 7000억에 뒤집힌 최종 지분구조

- [금융지주 해외은행 실적 점검]신한카자흐스탄은행, 고집스런 '기회의 땅' 도전 결실

- [보험사 IFRS17 조기도입 명암]ABL생명, 이익체력 약점 노출…저축성이 발목

- [보험사 IFRS17 조기도입 명암]흥국생명, K-ICS 비율 경과조치 적용 꾸준한 개선세

- [저축은행 유동성 진단]다올저축, 예수금·대출 영업 '속도조절'…유동성 우수

- [보험사 IFRS17 조기도입 명암]ABL생명 결손금 폭탄…킥스비율에도 악영향

- [은행권 신경쟁 체제]진격하는 하나·우리, 체급차이 어떻게 넘을까

고설봉 기자의 다른 기사 보기

-

- [보험사 IFRS17 조기도입 명암]흥국생명, K-ICS 비율 경과조치 적용 꾸준한 개선세

- [은행권 신경쟁 체제]진격하는 하나·우리, 체급차이 어떻게 넘을까

- 신한금융 뿌리 깊은 나무와 새싹 '재일교포 주주'

- [보험사 IFRS17 조기도입 명암]농협생명, 새 회계기준서 부채규모 줄어든 비결은

- [보험사 IFRS17 조기도입 명암]농협생명, 부실한 자본관리 새 제도서도 취약성 드러났다

- [보험사 IFRS17 조기도입 명암]농협생명, 경과조치 적용에도 킥스비율 둔화세 여전

- [은행권 신경쟁 체제]하나은행, 리딩뱅크 수성 전략은 '영업 올인'

- [보험사 IFRS17 조기도입 명암]교보생명, 늘어난 부채총액 상품구조 부담 커졌다

- [보험사 IFRS17 조기도입 명암]교보생명, 취약한 자본항목 '상품·주식리스크'에 발목

- [은행권 신경쟁 체제]우리은행의 1등 선언…요동치는 판세서 기회 찾는다