'초단기 IPO 재수' 디앤디파마텍, 세 가지 개선점 주목 미승인 후 8개월 만에 재개, 아두카누맙 FDA 승인 '결정적'

심아란 기자공개 2021-10-27 09:07:18

이 기사는 2021년 10월 26일 14:56 thebell 에 표출된 기사입니다.

퇴행성 뇌질환 치료제를 개발하는 디앤디파마텍이 기업공개(IPO)를 빠르게 재개해 눈길을 끌고 있다. 연초 거래소에서 미승인을 받은 지 8개월 만에 코스닥 상장 문을 다시 두드린다.짧은 시간 안에 첫 도전 당시 문제가 됐던 경영의 안정성, 기술이전(L/O) 실적을 모두 보완했다. 무엇보다 바이오젠의 알츠하이머 치료제 아두카누맙(Aducanumab)이 신약 허가를 받으며 분위기가 전환됐다.

거래소는 18일에 디앤디파마텍의 코스닥 상장예비심사 청구서를 수령했다고 25일 밝혔다. 디앤디파마텍은 기술특례제도를 활용해 IPO에 나섰으며 전문평가기관 두 곳에서 기술성 등급 A를 각각 받아 상장 요건을 충족했다.

디앤디파마텍이 올해 2월에 거래소 심사 문턱을 넘지 못한 점을 감안하면 IPO 재개 속도는 상당히 빠른 편에 속한다.

시장 관계자는 "바이오 기업의 경우 IPO 일정이 지연되면 최소 1~2년의 보완 기간이 필요하다"라며 "최근에는 기술성 평가 기준 강화, 거래소의 보수적인 심사 기조 탓에 최대 3~4년까지도 밀릴 수 있다고 받아들이는 분위기"라고 설명했다.

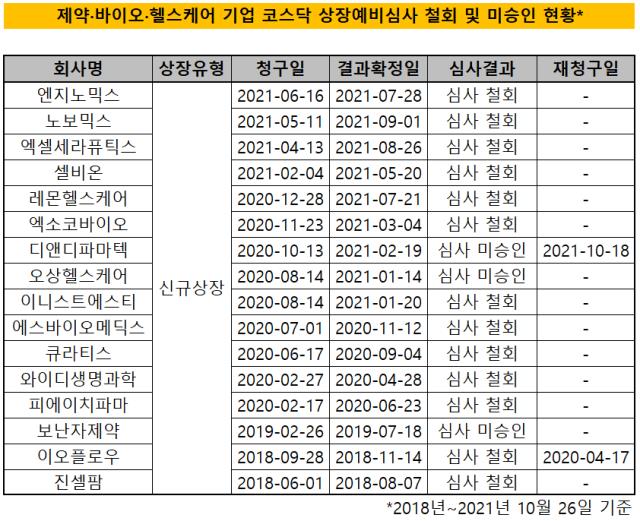

실제로 최근 3년 사이 코스닥 상장예비심사를 신청했던 제약·바이오·헬스케어 기업 가운데 심사를 철회하거나 미승인을 받은 사례는 총 15건(스팩·이전 제외)이다.

26일 기준 15개 업체 가운데 IPO를 다시 시도한 곳은 인슐린 주입 패치 개발사인 이오플로우가 유일했다. 이오플로우 역시 첫 도전 이후 상장 작업을 재개하기까지 1년 6개월 정도 걸렸다. 나머지 14곳은 아직 구체적인 움직임을 보이지 않고 있다.

디앤디파마텍은 단기간에 IPO를 재개한 것은 물론 처음 심사 과정에서 우려를 샀던 문제점을 모두 해소해 더욱 주목을 받고 있다.

우선 다양한 글로벌 경험을 갖춘 전문경영인을 영입해 경영의 안정성을 보강했다. 디앤디파마텍은 존스홉킨스의대 교수인 이슬기 대표 등이 2014년 설립했다. 이 대표는 설립 후 연구개발과 경영 부문을 모두 책임져 왔다. IPO 첫 도전 당시 거래소 심사 과정에서 이 대표의 연구개발 역량과 관련 성과에 이견이 없었지만 사업 관련 경험이 부재한 점에 우려를 보였다고 전해진다.

이러한 우려를 지우기 위해 올해 6월 홍유석 대표가 합류했다. 홍 대표는 한국릴리 사장, 글락소스스미스클라인(GSK) 한국 법인사장, GSK 캐나다 제약사업 법인 대표 등을 거치며 글로벌 역량을 축적한 인사다. 이 대표와 함께 디앤디파마텍의 성장을 이끌 적임자로 평가 받는다. 현재는 이 대표가 연구개발 부문을 총괄하고 홍 대표가 사업개발 및 경영 부문을 운영한다.

알츠하이머 치료제가 상용화된 점도 디앤디파마텍에는 호재였다. 올해 6월 바이오젠의 아두카누맙이 알츠하이머 치료제로 미국 식품의약국(FDA) 허가를 받았다. 증상 완화가 아닌 치료제로는 최초다.

업계 관계자는 "디앤디파마텍의 퇴행성 뇌질환 치료제의 임상이 진전을 보이고 기술력과 연구진에 대해서는 긍정적인 평가가 이어졌지만 실제로 전 세계에서 치료제로 승인 받은 사례가 전무했던 만큼 거래소 입장에서 심사 승인을 내주기 다소 부담이 있었을 것"이라며 "그러나 아두카누맙 FDA 승인으로 관련 시장이 열린 만큼 이번에는 신약의 실현 가능성을 일부 인정 받을 것으로 기대한다"라고 말했다.

현재 디앤디파마텍은 세 개의 임상 파이프라인을 보유 중이다. 파킨슨병(NLY01-PD)과 알츠하이머(NLY01-AD) 등 중추신경계(CNS) 및 퇴행성 관련 질환 치료제는 임상 2상 단계를 밟고 있다. 당뇨 및 비알콜성지방간염 치료제 DD01은 미국에서 1/2a상을 진행 중이다.

DD01의 경우 기술이전까지 성공하면서 IPO 자신감을 높이는 계기가 됐다. 디앤디파마텍은 지난달 중국 선전 살루브리스 제약(Shenzhen Salubris Pharmaceuticals)에 DD01의 중국 개발 및 상업화 권리를 이전했다. 선급금 400만달러(약 47억원)를 수령했으며 마일스톤 기술료 등을 포함한 총 거래금액은 공개하지 않았다.

디앤디파마텍은 내년 상반기 코스닥 입성을 기대하고 있다. 두 번째 IPO 도전은 한국투자증권이 이끈다. 기존에는 NH투자증권이 상장 주관 작업을 맡았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [대기업 프로스포츠 전술전략]전북현대, '돈방석' 기회 끝내 놓쳤다

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- [Art Price Index]시장가치 못 찾은 퍼포먼스 작품

- 이익률 업계 톱인데 저평가 여전…소통 강화하는 OCI

- 대외 첫 메시지 낸 최창원 의장의 속내는

- KG모빌리티, 라인 하나로 전기차까지

- [이사회 분석]갈 길 바쁜 LS이브이코리아, 사외이사 없이 간다

- [캐시플로 모니터]현금창출력 저하 SK케미칼, 3년째 '순현금' 유지 배경은

- 발전 자회사 관리 맡은 윤병석 SK가스 사장, SKMU 의장 겸직

- [LG화학의 변신]배터리 사업 분할 이후 4년, 뭘 얻었을까