A+ ㈜한화, 1000억 모두 'ESG 채권'으로 찍는다 3·5년물 최대 1500억, 이차전지·태양광 설비투자용...나신평 관리체계 인증

오찬미 기자공개 2022-01-27 08:27:12

이 기사는 2022년 01월 25일 10:21 thebell 에 표출된 기사입니다.

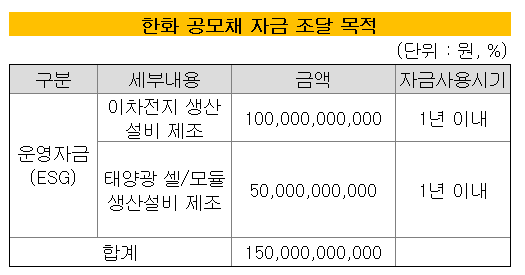

㈜한화가 올해 발행하는 채권 전량을 ESG(환경·사회·지배구조)로 찍는다. 1년 내 이차전지 생산설비 제조와 태양광 셀·모듈 생산설비 제조에 각각 700억원, 300억원을 투자할 계획이다. 시장 상황이 좋아 1500억원까지 증액이 가능할 경우에도 증액분도 모두 ESG 목적으로 사용한다는 방침이다.㈜한화가 오는 26일 1000억원 규모의 ESG채권을 발행에 나선다. 모집 자금은 트랜치별로 각각 3년물 700억원, 5년물 300억원이다. 2월 8일 발행이 이뤄진다. NH투자증권, 한국투자증권, SK증권이 대표 주관사로 참여했다. 키움증권, 대신증권, 유진투자증권, 한화투자증권이 인수단에 이름을 올렸다.

㈜한화는 이번 녹색채권을 통한 조달자금을 기계부문의 태양광 셀·모듈 및 이차전지 생산설비 제조 사업에 투입할 예정이다. ㈜한화 기계부문은 태양광 셀 공정 장비의 핵심 기술인 진공증착기술을 기반으로 태양광 셀·모듈 제조 설비를 생산하고 있다.

㈜한화는 이번 녹색채권을 통한 조달자금을 기계부문의 태양광 셀·모듈 및 이차전지 생산설비 제조 사업에 투입할 예정이다. ㈜한화 기계부문은 태양광 셀 공정 장비의 핵심 기술인 진공증착기술을 기반으로 태양광 셀·모듈 제조 설비를 생산하고 있다.이번에 조달한 자금 중 300억원 이상을 태양광 설비 사업에 투입할 계획이다. 2021년 ㈜한화 태양광사업은 기계부문 전체 매출액의 20%를 이끌고 있다. ㈜한화는 "이번 프로젝트를 통해 2022년 매출액이 2021년 대비 19% 증가할 것으로 예상한다"고 설명했다.

전기차 배터리용 이차전지 생산설비 제조에도 나섰다. ㈜한화 기계부문은 2019년 11월 이차전지센터 구축을 시작으로, 이차전지 생산 설비 고도화를 이뤄 국내외 배터리 기업과 자동차 제조사에 설비를 공급하고 있다. 소재부터 전극, 조립, 화성, 모듈 팩 공정까지 턴키(Turn-Key) 솔루션을 제공하고 있다.

이번에 조달한 자금 중 700억원 이상을 이차전지 설비 사업에 투입할 예정이다. 2021년 이차전지 사업은 기계부문 전체 매출액의 45%를 이끌고 있다. ㈜한화는 "이번 프로젝트를 통해 2022년 매출액은 2021년 대비 23% 증가할 것"이라고 전망했다.

㈜한화는 채권 인증을 위해 나이스신용평가에서 ESG채권 관리체계(Framework) 인증을 맡겨 최고 등급인 '그린1'으로 평가받았다.

각 사업은 나신평의 환경부문 분류체계상 신재생에너지, 친환경 운송수단 사업에 부합하고 탄소 중립 사회 실현을 통한 환경 개선 효과가 있는 것으로 평가됐다. 이에 나신평은 프로젝트 적합성을 '매우 우량'하다고 판단했다.

㈜한화는 지난해부터 적극 ESG채권 발행을 추진하고 있다. 지난해 초부터 한화그룹 계열사들이 ESG채권 인증기관과 접촉해 관련 스터디를 진행했다. 연초 그룹의 금융계열사들이 탈석탄 투자 방침을 밝힌 데다 한화그룹이 일찌감치 태양광 등 신재생에너지 관련 사업에 의욕을 보이면서 ESG채권 발행이 진행됐다.

㈜한화는 그룹 지주사 역할을 하는 만큼 ESG 경영에도 앞장서고 있다. 지난해 이사회 내 ESG위원회를 신설해 운영중이다. 온산공장에 설치된 온실가스 저감설비를 활용해 온실가스를 줄이는 활동을 시행하고 있다. 기계부문은 이차전지, 태양광 장비 등 친환경 사업부문의 매출과 신규 수주를 지속적으로 확대하고 있다.

㈜한화는 2020년 한국기업지배구조원(KCGS)이 발표한 ESG평가에서도 통합 ‘A’ 등급을 확보해 ESG경영성과를 인정 받았다. 특히 G 항목인 지배구조 분야의 경우, 경영투명성 강화 노력을 인정받아 2017년부터 4년 연속 A등급을 획득했다.

IB업계 관계자는 “한화그룹이 방산사업 때문에 상대적으로 ESG경영 측면에서 저평가받았다”며 “한화에어로스페이스와 한화건설, ㈜한화까지 ESG채권을 발행하면 ESG경영을 부각시켜 투자자를 확보하는 데 효과를 볼 수 있을 것”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

- 'K-방산' 탑승 풍산, 새 캐시카우로 '매력 어필'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [PE 포트폴리오 엿보기]'매각 추진' 에프앤디넷, 체질개선 노력 빛 보나

- 딜로이트안진, TPG의 녹수 매각 '숨은 도우미'

- SK그룹 AI반도체 '사피온', 최대 2000억 시리즈B 펀딩 추진

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- '중복 상장 피하자' 네이버웹툰, 자회사 작가컴퍼니 매각 추진

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB