'빅스텝 충격' 미래에셋그룹, IFC 에퀴티 셀다운 가능할까 금리 추가 인상 임박, 에퀴티 투자자 수익률 하락 불가피

김경태 기자공개 2022-05-13 07:29:02

이 기사는 2022년 05월 12일 11:08 thebell 에 표출된 기사입니다.

미래에셋자산운용이 서울 여의도 국제금융센터(IFC) 인수전의 최종 승자로 낙점되면서 향후 거래종결(딜클로징)을 별 탈 없이 해낼 수 있을지 주목된다. 최근 금리가 가파르게 상승하면서 지분(에퀴티·Equity) 투자자들이 수익률을 확보하기 어려운 상황이라 연기금·공제회가 호응을 하기 어려울 수 있다는 관측이 제기된다. 투자자 모집에 난항을 겪을 경우 투자 확약을 해준 미래에셋증권의 부담이 커질 수 있다는 분석이 나온다.12일 투자업계에 따르면 IFC 매각 우선협상대상자로 선정된 미래에셋자산운용은 미래에셋증권의 투자확약서(LOC)를 밑천 삼아 인수를 추진하고 있다. 미래에셋자산운용은 향후 사모 리츠(부동산투자회사)를 통해 IFC를 인수할 예정이다.

최종 인수후보자가 가려지면서 업계의 관심은 딜클로징 여부에 쏠리고 있다. 브룩필드자산운용과 미래에셋자산운용은 IFC 거래를 올 3분기 내에 마무리할 계획을 세웠다. 브룩필드자산운용이 2016년 설정한 펀드 만기를 고려한 일정이다.

에퀴티 투자자 확보가 딜클로징의 최대 변수가 될 전망이다. 미래에셋자산운용이 제시한 인수금액은 4조1000억원이다. 일반적으로 프라임급오피스빌딩 거래에서 인수자는 절반가량은 에퀴티로 나머지 절반은 담보대출(Loan)로 마련한다.

매도자 브룩필드는 2016년 IFC를 2조5500억원에 인수했다. 이 중 1조6000억원을 대출로 끌어왔다. 2019년 11월에는 자본재조정(리캡)을 위해 리파이낸싱을 추진했다. 이 과정에서 담보대출 규모를 2조2800억원으로 늘렸다. 현재의 담보대출 규모가 유지된다고 가정하더라도 1조8200억원의 에퀴티를 마련해야 한다.

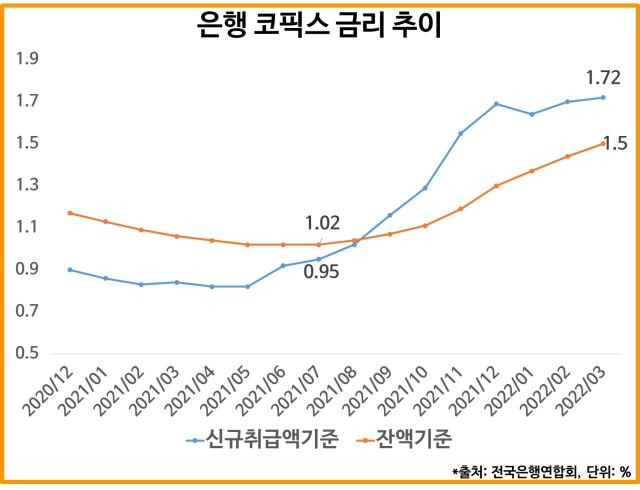

하지만 시장 상황이 녹록치 않다는 점이 부담이다. 최근 금리가 빠른 속도로 상승하고 있다. 미국 연방준비제도(Fed)가 기준금리를 0.5%포인트 인상하는 '빅스텝'을 단행했다. 제롬 파월 미 연준 의장은 추가 빅스텝을 언급한 상태다. 이 때문에 한국은행의 추가 금리 인상 가능성이 커지고 있다.

금리인상은 담보대출 대주단 모집보다 에퀴티 투자자 확보에 치명적이다. 프라임급오피스빌딩 투자에서 론을 제공하는 대주단은 부동산을 담보로 잡고 이자를 받기 때문에 로우리스크·로우리턴(Low Risk·Low Return) 투자로 볼 수 있다.

반면 에퀴티 투자자들은 수익성 확보가 어려워진다. 고금리 상황에서는 담보대출 대주단에 지급해야 할 비용이 증가하고 그만큼 에퀴티 투자자의 이익은 줄어들기 때문이다.

더군다나 사모 리츠로 인수할 경우 연기금·공제회에서 대규모 자금을 확보해야 한다는 점도 부담이다. 현재 부동산투자회사법에서는 공모의무를 면제하는 조건으로 '공공 연기금 등에서 주식총수의 50% 이상을 인수하거나 총 자산의 70%을 임대주택으로 구성하는 경우'를 규정하고 있다.

하지만 국내 연기금, 공제회에서는 IFC 인수전에 적극적으로 나서지 않았다. IFC가 매물로 나온 뒤 시장에서는 국민연금의 등판 가능성을 예의주시해왔다. 하지만 끝내 우협이 정해지는 시점까지도 등장하지 않았다.

미래에셋자산운용과 막판까지 경합한 이지스자산운용 역시 국민연금을 비롯한 다수의 연기금, 공제회를 접촉했지만 투자의향서(LOI)도 받지 못했다고 알려졌다. 향후 우협으로 선정된다면 셀다운(재판매)에 참여를 검토하겠다는 수준의 답변만 들은 것으로 전해진다.

연기금, 공제회 입장에서는 국부유출 논란도 신경쓰이는 부분이다. 상대방인 브룩필드자산운용은 2019년 리캡으로 일부 투자금을 회수한 데 이어 4조원이 넘는 가격에 거래 성사를 앞두면서 대규모 이익 실현을 목전에 두고 있다. 향후 IFC의 임대 현황 개선, 빌딩 가격 상승 등이 예상되더라도 민감한 시선을 고려하지 않을 수 없다는 분석이 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- 미래에셋그룹의 IFC 인수 풀베팅 '이행보증금·2조 LOC'

- 미래에셋자산운용, IFC 우협 선정…인수가 '4조' 초반

- IGIS consortium submits higher bid than Mirae Asset for IFC Seoul

- IFC 매각 3차입찰, 이변은 없었다…이지스·미래에셋 참여

- IGIS approaches KKR to finance bid for IFC Seoul

- IFC 노리는 이지스운용, '큰 손' KKR 구애 성공할까

- Foreign potential buyers may emerge in bidding race for IFC Seoul

- IFC 인수전, 에퀴티 확보 중요성 부각 '금리인상 때문에'

- Shinsegae Property to self-fund joint bid with IGIS for IFC Seoul

- 'IFC 입질' 신세계, 실탄 얼마나 쏠까

best clicks

최신뉴스 in 딜

-

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

김경태 기자의 다른 기사 보기

-

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- 이서현 '임팩트' 그리고 '블루 프린트'

- [LK삼양 뉴비기닝]성장 키워드 '동남아·4대 신사업'

- [LK삼양 뉴비기닝]'제2의 도약' LK그룹, 단일 최대주주 '등극' 결단

- '더 큰 대박' 노리는 크레센도, HPSP 장기투자 태세

- [엔비디아 밸류체인 파트너]STI, 서인수 회장 존재감 속 승계 움직임 '주목'

- [엔비디아 밸류체인 파트너]STI, 모회사 성도이엔지 구상권 소송 '긴장감 여전'

- [엔비디아 밸류체인 파트너]성장투자 필요한 STI, 모기업 건설사 성도이엔지 '난감'

- [Company Watch]삼성디스플레이 결별 SFA, 지주사 회계 격변 온다