삼성중공업, 부채비율 관리 숨통 트이나 부채비율 1분기만에 다시 200%대 돌파… 4500억 확보 유동성 가뭄에 단비

강용규 기자공개 2022-06-17 07:25:36

이 기사는 2022년 06월 16일 08:00 thebell 에 표출된 기사입니다.

삼성중공업이 드릴십 매각을 통해 4500억원의 유동성을 확보하게 됐다. 배진한 경영지원실장 부사장(CFO)은 이를 부채 상환에 활용할 것으로 전망된다. 조선사의 부채비율 관리는 원활한 선박 수주와 맞닿아 있는 중요 사안인데 부채 상환을 삼성중공업의 위한 자체 현금 여력이 크지 않기 때문이다.15일 삼성중공업에 따르면 5월18일로 예정됐던 기관전용 사모집합투자기구 ‘큐리어스 크레테’로의 자금 출자와 드릴십 매각이 계획대로 마무리됐다. 일련의 거래를 통해 삼성중공업은 우선 4500억원의 유동성을 확보했다.

큐리어스 크레테는 삼성중공업이 재고자산으로 보유하고 있던 드릴십(심해용 원유시추선)을 사들인 뒤 재매각하기 위해 큐리어스파트너스 등 사모펀드들이 설립한 특수목적기구다. 삼성중공업도 기구 설립에 참여해 5900억원을 출자했다. 동시에 이 기구에 재고 드릴십 4기를 1조400억원에 매각했다. 차후 드릴십 재매각 결과에 따라 출자금의 회수가 가능하다.

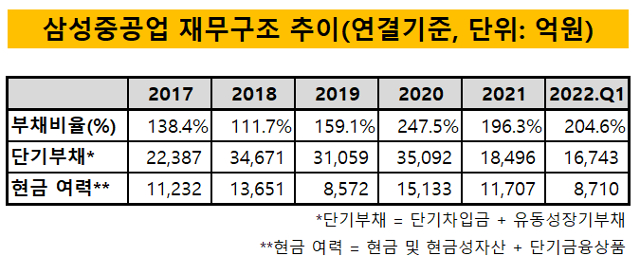

삼성중공업의 CFO를 맡고 있는 배진한 경영지원실장 부사장은 이 4500억원을 부채 상환에 적극 활용할 공산이 크다. 올해 1분기 말 기준으로 삼성중공업의 연결기준 부채비율은 204.6%로 집계됐다. 안정적 기업의 기준으로 여겨지는 200%를 웃돌았다.

조선사 CFO에게 부채비율 관리는 금융기관으로부터 선수금환급보증(RG)을 원활하게 발급받을 수 있도록 하는 데 있어 중요한 과제다. 선수금환급보증은 조선사가 선박 건조에 실패할 때를 대비해 은행이 선수금에 보증을 서는 것이다. 부채가 과도한 조선사는 선수금환급보증을 받기 어려우며 이것이 발급되지 않는다면 선박 수주계약이 해지된다.

삼성중공업은 2018년 말 111.7%였던 부채비율이 상승세를 지속하면서 2021년 2분기 322.2%까지 치솟았다. 2021년 10월 실시한 1조2825억원 규모의 유상증자를 통해 그해 말 기준으로 부채비율을 196.3%까지 낮추는 데 성공했으나 1분기만에 다시 상승 조짐이 나타난 것이다.

조선업계 관계자는 "삼성중공업은 지난해 부채비율을 200% 아래로 낮추기 위해 유상증자까지 단행했었다"며 "1분기 부채비율 상승폭이 크지는 않았으나 삼성중공업으로서는 부채비율 관리에 더욱 신경을 쓰게 될 수밖에 없다"고 말했다.

삼성중공업은 1분기 말 기준으로 8177억원의 단기차입금과 8566억원의 유동성장기부채를 안고 있다. 올해 부채비율 관리를 위해서는 만기가 1년 안으로 다가온 두 계정의 부채를 줄이는 것이 최우선 과제다.

이 기간 삼성중공업은 현금 및 현금성자산 보유량이 6748억원, 단기금융상품을 더한 현금 동원여력은 8710억원으로 집계됐다. 같은 기간 5908억원의 매입채무를 지고 있다는 점을 고려하면 부채 상환 여력은 상당히 제한될 수밖에 없다.

삼성중공업은 지난해까지 7년 연속 적자를 지속했다. 내부적으로도 흑자전환 시점을 내년으로 잡고 있다. 올해 순수 영업활동만으로는 현금을 마련하기가 쉽지 않을 수 있다는 말이다. 배 실장에게 드릴십 관련 거래로 확보한 4500억원은 부채비율 관리 과제를 풀어내는데 요긴하게 쓰일 수 있는 유동성이라고 볼 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

강용규 기자의 다른 기사 보기

-

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 GA 열전]삼성보험 GA 2사, 화재 매출우위 속 적자탈출 고민

- [보험사 GA 열전]AIG어드바이저, 손보 유일 제판분리의 성공적 안착

- [보험사 GA 열전]설립 3수 HK금융파트너스, 2년차 과제 '영업력 강화'

- [이사회 모니터/라이나생명]사외이사 1명 이탈, 대체 재무전문가 물색 '분주'

- [보험경영분석]AIG손보, 체질개선 성과에 투바시 대표 체제 2년 더

- [보험사 GA 열전]KB라이프파트너스, 모회사 지원이 시장안착 촉매 될까

- '빅데이터 시대' 보험업 데이터 활용법

- [보험사 IFRS17 조기도입 명암]동양생명, 킥스비율 지속 개선 키워드 '요구자본 관리'

- 이병래 손보협회장 "생보사 요양실손 진입 문제, 지켜볼 것"