미래에셋, 영업익 1위 탈환…'투자자산 평가' 주효 '금리 급등에 반토막' 예상 딛고 선방... "해외법인도 선전"

최윤신 기자공개 2022-08-12 07:09:28

이 기사는 2022년 08월 10일 14:38 thebell 에 표출된 기사입니다.

미래에셋증권이 다각화 된 포트폴리오를 기반으로 증권업황 악화를 극복하고 컨센서스를 크게 상회한 실적을 내놨다. 이를 통해 지난 1분기 메리츠증권에 뺏겼던 영업이익 1위 자리를 되찾을 전망이다.브로커리지와 IB 등 국내 주 사업영역에선 증시 악화의 파고를 피하지 못했지만 해외에서의 성과와 투자 수익이 이를 만회했다. 선제적으로 사업 포트폴리오를 나눠 리스크를 완화한 게 주효했던 것으로 평가된다.

◇ 메리츠증권 넘어 상반기 최고 영업이익 전망

미래에셋은 지난 2분기 연결기준 3213억원의 영업이익을 기록했다고 최근 밝혔다. 전년 동기(4343억원) 대비 26% 감소한 수치지만 국내 증권업황 악화를 고려할 때 선방했다. 시장에선 사상 최대 호황이었던 지난해 실적의 기저효과로 ‘반토막’ 수준의 실적을 예상했는데, 감소폭을 절반가량으로 줄인 것이다. 직전분기와 비교해선 오히려 12.9% 증가했다.

선방 기조는 2분기 실적을 발표한 다른 증권사와 비교하면 더 뚜렷해진다. 한국투자증권은 같은 기간 전년대비 53.5% 감소한 1305억원의 영업이익을 기록했다. NH투자증권은 영업이익은 60.8% 줄어든 1542억원에 그쳤다. 한화투자증권의 경우 적자로 전환하기도 했다.

미래에셋은 지난 1분기 빼앗겼던 선두자리를 되찾아오기도 했다. 1분기 국내 증권사 중 가장 많은 영업이익을 거뒀던 메리츠증권은 2분기엔 직전분기 대비 감소한 실적을 내놓으며 올해 상반기 영업이익을 5758억원으로 집계한 바 있다. 미래에셋의 상반기 영업이익은 6059억원에 달한다. 아직 모든 증권사의 실적이 발표되진 않았지만 1위 자리가 바뀌진 않을 전망이다.

2분기에 업황 악화를 거스르는 실적을 낼 수 있었던 건 자기자본 기준 국내 최대 증권사의 다각화된 포트폴리오 덕분이다. 국내외 비우호적인 환경을 예측하고 선제적으로 사업구조와 투자 포트폴리오를 분산한 게 성과로 이어졌다.

출자한 펀드의 평가이익과 종속회사의 선전이 실적 개선을 이끌었다는 게 회사 측의 설명이다. 미래에셋증권 관계자는 “지분 61.36%를 가진 미래에셋벤처투자에서 300억원가량의 지분이익이 반영됐고, 출자한 펀드들에서 1000억원가량의 평가이익이 났다”고 말했다.

해외 법인 성과가 살아나고 있는 점도 긍정적이다. 2분기 해외 법인에서 640억원의 세전순이익을 냈다. 전년 동기(1115억원)와 비교해선 줄어든 수치지만 지난해 하반기부터 분기별로 300~400억원대에 불과했던 수치가 크게 반등세로 돌아섰다는 점에서 의미가 크다. 특히 직전분기 36억원에 불과했던 홍콩·런던·미국·인도 법인의 세전 순이익이 407억원으로 10배 이상 늘었다.

◇IB·신용이자 감소에 별도 실적은 난항

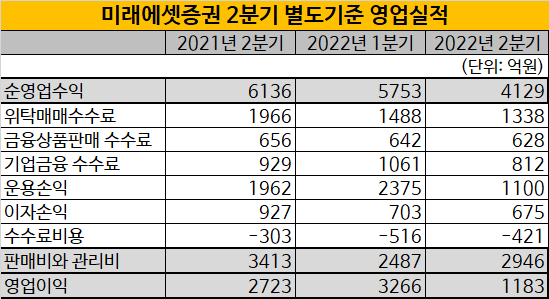

그럼에도 2분기 실적을 긍정적으로만 보긴 어렵다. 다각화된 포트폴리오로 업황 침체를 만회했지만 본업은 크게 흔들린 모습이다. 별도 기준으로 2분기 영업이익은 1183억원에 불과하다. 전년 동기(2723억원) 대비 56.5% 감소한 수치다. 직전분기와 비교하면 무려 63.8% 줄었다.

브로커리지, IB, 운용 등 주요 사업영역 전분야에서 실적이 악화했다. 프로젝트파이낸싱(PF)과 자문 수수료 수익이 전년동기 423억원 대비 33% 줄어든 283억원을 기록하며 IB 분야의 수익 감소가 두드러졌다.

다른 증권사 대비 신용융자 규모가 커 신용융자 잔고 급감에 따른 이자수익 감소도 상대적으로 컸다. 지난해 2분기 말 기준 7조6000억원 수준이었던 신용융자 잔고가 5조7000억원 수준으로 줄어듦에 따라 지난해 2분기 937억원이었던 신용이익은 601억원으로 336억원 줄어들었다.

운용부문의 경우 실적 감소 폭은 운용부문이 가장 컸지만 상대적으론 양호한 성적이란 평가다. 국내 다수의 증권사들은 2분기 금리 급등으로 인해 채권 투자손실이 커지며 운용 부문에서 적자를 기록한 바 있다. 미래에셋 관계자는 “선제적인 시장 대응을 통해 1100억원의 운용이익을 거뒀다”고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- '사랑의열매' OCIO, NH증권 수성 여부 촉각

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

- [KB캐피탈 인수 10년]‘KB차차차’ 앞세워 국내 대표 중고차거래 금융사

- [은행권 신경쟁 체제]KB국민은행, 리딩뱅크 관건은 '충당금'

최윤신 기자의 다른 기사 보기

-

- [LLC형 VC 톺아보기]하태훈 대표 "위벤처스, 무지개빛 다양한 컬러 지향"

- [VC 투자기업]'적자 줄인' 야나두, 예심청구 전 '흑자기조' 목표

- [LP Radar]건금공 VC 출자, 줄어든 비율에 모태 GP 침울

- VC도 모르는 VC의 기업가치

- [LLC형 VC 톺아보기]'자본금 20억' 넘은 위벤처스, 주식회사 전환 가능성은

- [LLC형 VC 톺아보기]위벤처스, 'Co-GP·멘토 매칭'으로 블루오션 공략했다

- [LLC형 VC 톺아보기]"회사는 플랫폼" 위벤처스의 ‘숍인숍’ 운영방식

- [LLC형 VC 톺아보기]‘창립 5주년’ 위벤처스, ‘AUM 5000억’ 초고속 성장

- NH벤처, 이스라엘 Co-GP펀드 결성시한 연장했다

- 베드록벤처스, VC 신규 등록…크립토 투자 이력 주목