‘할증 발행’ 제일테크노스 EB에 운용사 다수 몰렸다 인수 직후 교환청구 가능…콜옵션도 미부여 '엑시트 유리'

이민호 기자공개 2022-09-20 08:08:07

이 기사는 2022년 09월 16일 06:50 thebell 에 표출된 기사입니다.

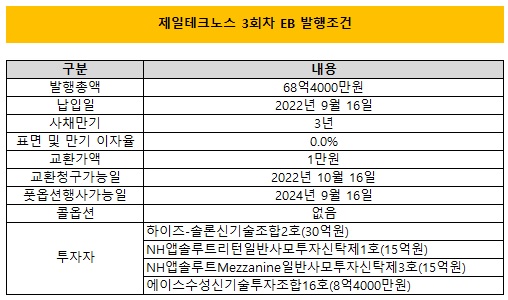

제일테크노스가 발행하는 교환사채(EB) 인수에 메자닌 투자에 잔뼈가 굵은 일반사모 운용사들이 대거 몰렸다. 보통주로의 교환청구가 사실상 인수 직후부터 가능한데다 풋옵션까지 보유한 반면 발행사 콜옵션이 없어 투자 매력이 높다고 판단했다.16일 금융투자업계에 따르면 제일테크노스는 지난 13일 68억4000만원 규모 EB 발행을 이사회에서 결정했다. 이날 납입이 진행된다.

EB 발행 주관사는 IBK투자증권으로 일반사모 운용사들이 인수에 대거 참여했다. 먼저 하이즈에셋자산운용이 신기술사업금융회사 솔론인베스트와 공동운용(Co-GP)을 맡은 신기술사업투자조합을 이용해 30억원을 투자했다. 하이즈에셋자산운용은 발빠른 투자가 가능하려면 신규로 펀드를 론칭하기보다는 설정 및 운용 규제가 비교적 적은 신기술조합 비히클을 취하는 것이 유리하다고 판단했다.

메자닌 업계 큰손인 NH헤지자산운용도 30억원을 투자했다. 하우스 시그니처 멀티전략(Multi-Strategy) 펀드 ‘NH 앱솔루트 리턴 일반 사모투자신탁 제1호’에서 15억원, 메자닌 블라인드펀드 ‘NH 앱솔루트 Mezzanine 일반 사모투자신탁 제3호’에서 각각 15억원을 투자했다. ‘NH 앱솔루트 리턴 1호’는 기관투자자 전용 펀드로 설정규모가 6500억원을 웃돌며 메자닌 전략이 높은 비중을 차지하고 있다.

메자닌 전문 운용사인 수성자산운용도 신기술조합을 이용해 나머지 8억4000만원 규모 물량을 가져갔다. 수성자산운용은 이번 EB 인수에 신기술금융사 에이스투자금융과 공동으로 조성한 신기술조합을 동원했다. 수성자산운용은 초기부터 메자닌 투자에 신기술조합 비히클을 적극적으로 이용한 대표적인 하우스로 꼽힌다.

일반사모 운용사들이 제일테크노스 EB에 큰 관심을 보인 데는 먼저 건설과 조선 등 전방산업 회복에 따른 매출 증가와 주가 상승 가능성을 높게 봤기 때문이다. 제일테크노스는 철골구조물 바닥 구조재인 데크플레이트가 주력 제품이며 선박기자재도 공급하고 있다.

하지만 무엇보다 엑시트에 유리한 EB만의 고유한 특성이 큰 영향을 미쳤다. 일반사모운용사들이 전환사채(CB) 등 메자닌에 투자하는 이유는 보통주로 전환해 장내에서 엑시트할 수 있는 조건이 포함돼 있기 때문이다. 하지만 CB의 경우 대부분 발행 이후 1년이 경과해야 보통주로의 전환청구가 가능하다.

반면 EB는 일반적으로 교환청구를 위한 기간 요건이 없다. 이번 제일테크노스 EB도 발행 이후 불과 1개월이 지난 다음달 16일부터 교환청구가 가능해진다. 교환청구 가능기간도 EB 만기 한 달 전인 2025년 8월까지로 사실상 보유기간 언제든 보통주를 손에 쥘 수 있다. 교환대상은 제일테크노스 자사주다.

이론적으로는 당장 제일테크노스 주가가 상승해 일반사모 운용사들이 예상한 수준까지 교환차익이 확보된다면 교환작업에 소요되는 약 2주의 시간을 고려하더라도 투자기간 2개월 이내에 엑시트가 가능한 셈이다. 일반사모운용사들이 현재 주가 수준인 8500원보다 약 18% 할증된 1만원으로 교환가액을 정하는 데 동의한 것도 엑시트에 확보된 유연성 때문이다.

이에 더해 제일테크노스 EB에는 콜옵션이 부여되지 않았다. 발행사가 콜옵션을 발행액의 일정 비중으로 가져가면 해당 콜옵션분에 대해서는 발행사의 동의가 없는 한 교환청구나 풋옵션 행사가 불가능하다. 인수자가 엑시트에 제한을 받는 셈이다.

CB의 경우 발행 당시 최대주주 및 특수관계인의 합산 지분율까지 발행사가 콜옵션 비중을 가져갈 수 있도록 하고 있기 때문에 발행액의 일부에 대해서라도 콜옵션 조건을 삽입하는 것이 일반적이다.

하지만 제일테크노스 EB는 콜옵션 조건이 없어 일반사모운용사들은 보유물량 전량에 대해 임의로 엑시트가 가능하다. 주가가 교환가액보다 하락하는 최악의 경우에도 발행 이후 2년이 경과한 시점에 풋옵션을 행사해 원금 수준을 돌려받을 수 있다.

이번 EB 인수에 참여한 일반사모운용사 관계자는 “보통주로의 교환청구가 사실상 인수 직후부터 가능하고 발행사가 가져가는 콜옵션도 없어 투자조건이 우수하다고 판단했다”며 “매출 확대에 따른 주가 상승 가능성도 높게 보고 있어 할증발행에 동의했다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- [IB 풍향계]바이오 IPO 보릿고개…업프론트 1400억도 'BBB'

- [IPO 모니터]약국 플랫폼 바로팜, 대표 주관사 '미래에셋' 선정

- 유진운용, 공모주-미국 장기채 혼합 펀드 출시

- [운용사 실적 분석]제이씨에셋운용, 운용보수 보다 많은 평가익 '눈길'

- [스튜어드십코드 모니터]현대운용, 상폐 위기 셀리버리에 의결권 적극 행사

- [VC 투자기업]'애드테크' 버즈빌, 영업권 손상차손 93억 발생 '왜'

- [VC 투자기업]모비두, 이커머스와 매출 '윈윈' 핵심은 소스애드

- [VC 투자기업]‘전자문서 서비스’ 자버, 30억 시리즈A 나선다

- [VC 투자기업]두핸즈, '품고' 글로벌 첫 타깃 일본…'역직구' 활로 지원

- [VC 투자기업]‘재수생’ 에스엠랩, VC 상장 전 구주매각 활발

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]홍정국號 BGF리테일, 그룹 지탱하는 현금창출력

- [조달전략 분석]BGF 먹여살리는 캐시카우 'BGF리테일'

- [Board Index/두산그룹]이사회 개최빈도 결정한 그룹 구조조정

- [Board Index/두산그룹]탄탄한 지원 조직, 아쉬운 교육 시스템

- [Board Index/두산그룹]사외이사 겸직 비율 40% 선…타사보다 높은 편

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수

- [Board Index/두산그룹]사내이사 배제된 사추위, 독립성 눈길