[IPO 그 후]대성하이텍, 재무구조 개선 계획대로 '착착'1회차 CB 전액 보통주 전환…연말까지 부채비율 200% 이하 달성 목표

남준우 기자공개 2022-10-05 07:50:36

이 기사는 2022년 09월 28일 14:14 thebell 에 표출된 기사입니다.

대성하이텍이 IPO 때 제시한 재무구조 개선 공략을 계획대로 이행하고 있다. 높은 부채비율의 원인 중 하나였던 전환사채(CB)를 최근 전액 보통주로 전환했다. 300%를 훌쩍 넘겼던 부채비율이 올 연말 200% 밑으로 떨어질 것으로 기대된다.금융감독원 전자공시시스템에 따르면 대성하이텍은 최근 제1회차 CB를 전액 보통주로 전환했다. 전환된 주식 수는 총 43만6507주로 전체 발행 주식 수의 3.29%다. 전환가액은 6300원으로 전환권 행사일 당일 종가(1만4050원)의 45%다. 전환 금액은 총 27억5000만원이다.

보통주 전환 이후 주식 수가 증가한 만큼 대성하이텍 주가는 소폭 하락했다. 최근 대성하이텍의 주가는 주당 1만1000원 선을 유지하고 있다. 상장 당일 1만4600원으로 마감한 이후 CB 전환 등의 영향으로 약 25% 떨어졌다. 공모가(9000원)보다는 여전히 높다.

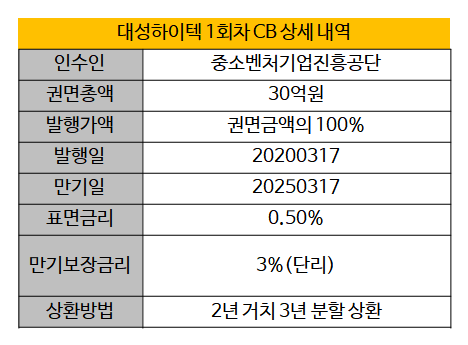

소폭 하락한 주가와는 별개로 내실은 오히려 탄탄해지고 있다. 이번 1회차 CB는 2020년 3월 17일 중소벤처기업진흥공단을 대상으로 발행했다. 만기보장금리만 3%로 부담이 적지 않다.

상장 후 부채비율을 200% 이하로 떨어뜨리기 위한 전략의 일환이다. 2014년 현풍 신공장 준공, 노무라(NOMURA) 인수 등으로 재무안전성이 다소 저하됐다. 올해 1분기말 연결 재무제표 기준 부채비율은 325.16%로, 업종 평균 수치(117.7%) 대비 두 배 이상이다.

대부분 한국수출입은행, 한국산업은행 등 국책은행을 비롯해 시중은행 등으로부터 차입한 자금이다. 연이자율은 대부분 2~3%대의 이자율을 보이고 있다. 사모사채를 비롯한 일부 차입금은 이자율이 4~5%대로 부담이 적지 않다.

부채비율을 떨어뜨리기 위해 IPO 전부터 노력해왔다. 전환상환우선주(RCPS)는 지난 1분기에 전량 보통주로 전환했다. 제 3회차 CB는 2분기 중 전액 상환했다.

IPO 공모 자금 역시 차입금 상환에 사용하고 있다. 올 1분기말 기준 대성하이텍의 자본총계는 총 326억원이다. IPO 공모 자금으로 300억원이 유입됐다. 이것만으로도 부채비율은 약 195%로 떨어진다.

공모 자금 중 50억원을 차입금 상환에 사용 중이다. 2023년 상·하반기에 걸쳐 36억원, 2024 상반기 14억원 등을 순차적으로 갚는다. 해당 시설대의 만기가 대부분 2027~2028년에 몰려 있음에도, 재무구조 개선을 위해 빠른 상환을 추진 중이다.

대성하이텍 관계자는 "이번 1회차 CB 전환으로 이제 남아있는 CB는 더이상 없다"며 "IPO 때 제시했던 재무구조 개선 계획을 꾸준히 이행하면서 발전해나갈 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- SK렌터카 인수 우협에 '어피너티' 낙점

- '토트넘 맥주' 나온다...세븐브로이 라거맥주 출시

- [태영건설 워크아웃]산업은행, 에코비트 스테이플 파이낸싱 제공설 '솔솔'

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- 피아이이 합병 철회…메가스팩 1호 '좌절'

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]'대한전선·LGD' 이후 잠잠한 유상증자, 고민 큰 IB들

남준우 기자의 다른 기사 보기

-

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재

- [아시아나 화물사업부 M&A]취항지별 '운항 허가' 리스크, 딜 클로징 미칠 영향은

- [아시아나 화물사업부 M&A]'KAS+아시아나에어포트', 지상조업 독점 해결책은

- 한앤코, '코오롱인더 필름 JV' 지분 80% 확보한다

- 총회연금재단, 이래CS 운영 자문 맡길 GP 찾는다

- [아시아나 화물사업부 M&A]FI 필요한 제주항공, '애경그룹 주담대' 허들 넘을까

- 카프로, '채권단 진땀 협상' 끝 태화그룹 품으로