'빅딜' 라이온켐텍 M&A, 이번에는 성사될까 계약금 1000억 납입 D-1, 시장 분위기는 회의적…자금력 변수

황선중 기자공개 2022-11-30 09:58:09

이 기사는 2022년 11월 29일 15:27 thebell 에 표출된 기사입니다.

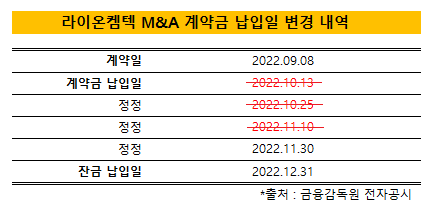

코스닥 '빅딜'로 꼽히는 라이온켐텍 인수합병(M&A) 성사의 갈림길이 하루 앞으로 다가왔다. M&A 성사를 위한 열쇠는 원매자인 아스터-오비트 신기술사업투자조합의 자금력에 있다. 그동안 M&A의 첫 단추인 계약금 납입 단계부터 여러 차례 난항을 겪었던 만큼 시장의 시선에는 기대감과 의구심이 교차하고 있다.29일 업계에 따르면 라이온켐텍 경영권 원매자인 아스터-오비트 신기술사업투자조합은 오는 30일까지 주식양수도계약금 1000억원을 기존 최대주주인 박희원 회장에게 납입하기로 했다. 계약금 납입이 이뤄지면 즉시 지분 37.8%(714만2857주)를 보유한 최대주주가 된다. 잔금 800억원은 한 달 뒤인 오는 31일 치를 예정이다.

그간 계약금 납입은 세 차례 불발됐다. 최초 주식양수도계약은 지난 9월 8일에 맺었지만, 계약금은 아직까지 한 푼도 오가지 않은 상태다. 최근 금리인상 등으로 자금조달 시장이 얼어붙으면서, 아스터-오비트 신기술사업투자조합이 1000억원에 달하는 계약금 마련에 어려움을 겪고 있다는 해석이 지배적이다.

시장에서는 이번에도 계약금 납입 여부는 미지수라는 반응이다. M&A업계 관계자는 "원매자가 온 동네에서 자금을 구하고 다닌다는 이야기는 들었지만, 절대적인 인수자금이 너무 크다"면서 "사채시장에서 조달하기엔 다소 부담스러운 금액이고, 지금은 이른바 '큰손'이 움직일 수 있는 시장 분위기도 아니다"라고 말했다.

외부 조건은 불발 쪽에 무게추를 두고 있다. 가장 문제가 되는 요인은 단연 주가다. 라이온켐텍 주가는 계약일(9월 8일) 직전까지는 가파르게 상승해 1만3000원대에 육박했다. 하지만 경영권 매각 공시가 나온 이후 오히려 부진한 흐름을 보이면서 최근에는 9000원대에 머무르고 있다.

통상 M&A 과정에서 원매자는 암암리에 인수 예정인 주식을 담보로 맡기고 자금을 조달하는 경우가 많다. 이때 자금을 빌려주는 측에서는 주가를 기준으로 담보가치를 판단한다. 만약 주가가 하락하는 상황이라면 담보가치가 떨어지면서 대출금액이 예상보다 적을 수밖에 없다는 설명이다.

게다가 아스터-오비트 신기술사업투자조합와 박 회장이 합의한 라이온켐텍 인수가격은 주당 1만4000원이다. 전날 종가(9430원)와 비교하면 무려 48.5% 높은 가격이다. 통상적인 경영권 프리미엄은 20~30% 수준이다. 내부적으로 현재 주가 대비 지나치게 비싸게 주식을 매입하는 것이 아니냐는 불협화음이 있을 수도 있다는 해석이 나온다.

양측 사이 묶여 있는 계약금이 없다는 점도 불안을 키우는 요인이다. 아스터-오비트 신기술사업투자조합 입장에서는 설령 자금 납입에 실패해 최종적으로 계약이 어그러지더라도 비교적 손해가 크지 않을 것이란 분석이다. 지난달 선임된 새로운 이사진 역시 여전히 라이온켐텍에 출근하고 있지 않다는 설명이다.

라이온켐텍 관계자는 "현재로서는 M&A 성사 여부에 대해 알지 못한다"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- '삼수는 없다' 이뮨온시아, 기평 'A·BBB'로 상장 본격화

- 스마일게이트RPG, 기업가치 '7조' 추산…IPO 전망은

- 'K-GAAP과 IFRS 사이' 스마일게이트의 CB 스토리

- 스마일게이트, CB 전환권 만료 덕 순이익 '8512억'

- [건설리포트]중흥토건, 분양수익 급감…수익성 제동

- [K-배터리 파이낸스 분석]'롯데·SK·솔루스' 재무 한눈에 보니…CAPA가 실적 갈라

황선중 기자의 다른 기사 보기

-

- FI 떠난 스마일게이트RPG, IPO 수면 아래로

- '빅배스' 단행한 라인게임즈, 올해 첫 흑자 가능성

- 네오플, 순이익 감소 배경은 '미국 할리우드 파업'

- 자회사 흡수하는 컴투스, 부동산분양권 '눈독'

- [e스포츠 시장 키플레이어]DRX, 에쿼티밸류 1000억 돌파...내년 흑전 예상

- [One Source Multi Use]넥슨게임즈 <블루아카이브>, 일본 애니메이션 도전장

- [신작으로 보는 게임사 터닝포인트]위메이드XR, 결손금 1000억 육박 '역대 최대'

- 새 수장 맞은 카카오엔터, '화학적 통합' 숙제 푼다

- 유동성 필요한 위믹스PTE, '유상감자 주사' 맞았다

- [신작으로 보는 게임사 터닝포인트]첫 시험대 오른 하이브IM, 퍼블리싱 역량 입증할까