맹위 떨치던 FI 주춤, SI 복귀 시동 [thebell League Table / M&A Overview]SI, 완료기준 상위 10거래 매물 중 8개 싹쓸이

이동훈 기자공개 2014-07-01 11:03:11

이 기사는 2014년 06월 30일 19:07 thebell 에 표출된 기사입니다.

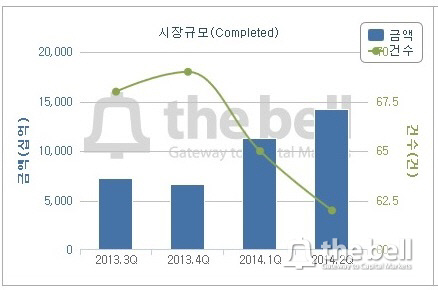

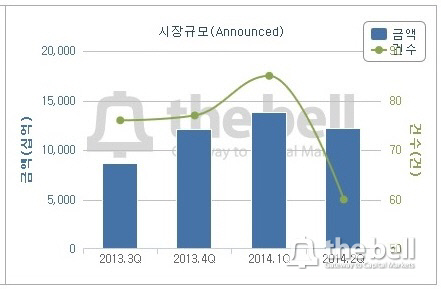

올 상반기 국내 인수합병(M&A) 시장은 전략적투자자(SI)들이 주도했다. 국내외 기업들이 대형 매물을 쓸어담으며 리그테이블 기준 상위 거래를 싹쓸이 했다.머니투데이 더벨이 집계한 리그테이블에 따르면 올 상반기 M&A거래 규모는 완료 기준 25조 4023억 원(127건), 발표 기준 25조 9776억 원(145건)을 기록했다. 몰트홀딩(OB맥주), ADT캡스, 우리투자증권 패키지 매각 등 1조 원이 넘는 대규모 M&A거래가 2분기에 완료되며 전체 시장의 규모는 커졌다.

|

|

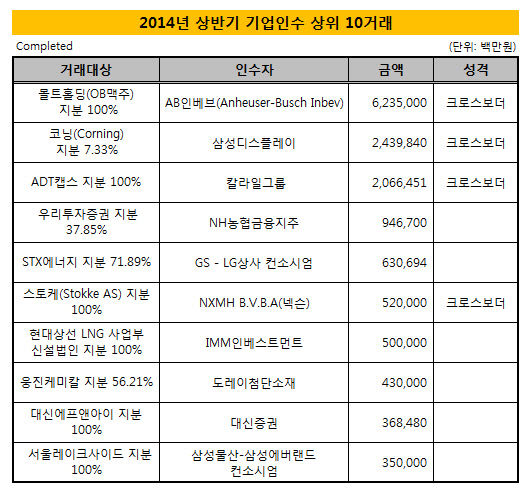

올 상반기 완료 기준 상위 10거래 중 8건이 SI가 인수자인 거래였다. 지난해 상위 10거래 중 6건을 재무적투자자(FI)가 인수자였던 것과 상반되는 결과다.

어피너티-KKR 컨소시엄이 안호이저부시(Anheuser-Busch Inbev) 몰트홀딩(OB맥주) 지분 100%를 6조2350억 원에 넘긴 거래가 올 상반기 완료기준 거래규모 1위를 차지했다. 삼성디스플레이가 코닝(Corning) 신주 7.33%를 인수한 거래가 2위, 칼라일그룹(Carlyle Group)이 ADT캡스를 인수한 M&A가 3위에 올랐다.

이 밖에 NH농협금융지주가 우리투자증권 지분 37.85%를 인수한 건이 4위, 일본 오릭스PE가 GS-LG상사 컨소시엄에 매각한 STX에너지 지분 거래가 상반기 상위 거래 5위에 올랐다.

|

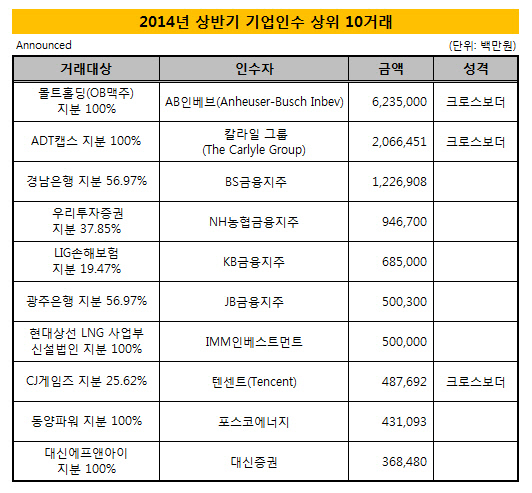

상반기 M&A 시장에서는 유독 금융회사 거래가 눈에 띄었다. 우리투자증권 패키지, 대신F&I(옛 우리F&I), KB캐피탈(옛 우리파이낸셜), 우리자산운용 등 우리금융지주 매물들이 상반기내 거래를 완료했다. 이외에도 동양증권, 예성저축은행, 예주저축은행 등의 M&A가 무사히 종결됐다.

경남은행, LIG손해보험, 광주은행 등은 발표기준 거래 상위 10위에 이름을 올려둔 매물 역시 올해 매각될 것으로 예상된다. 아직 리그테이블에 이름을 올리지 않았지만, 현대증권, 아이엠투자증권, KDB생명이 매각주관사를 선정해 M&A작업을 진행 중이다. 우리은행도 조만간 매물로 출회될 가능성이 높아 올해 국내 M&A 시장에서 금융회사가 차지하는 비중은 더 늘어날 것으로 예상된다.

금융회사 매물이 늘었던 것과는 달리 자원 관련 M&A는 줄어들었다. 지난해 아르셀로미탈 지분 매각, 패러랠페트롤리엄 지분 매각 등 자원 관련 딜이 M&A시장에서 큰 비중을 차지했다. 하지만 올해는 예스코에너지가 보유한 텍사스 광구 자산 매각 건이 상반기내 완료된 유일한 M&A 사례다.

|

올 상반기에 대규모 거래가 늘어나면서 덩달아 외국계 IB들도 살아났다. 대규모 M&A는 외국계 IB라는 인식 때문에 국내 자문사들은 다소 주춤했다.

JP모간, 골드만삭스, 모간스탠리 등 버지 브라켓(Bulge bracket, 일류 투자은행)은 리그테이블 금융자문 상위 순위를 독식했다. 한동안 잠잠했던 도이치증권이나 라자드코리아 등도 활발한 자문 활동을 펼치며 5위권 내에 들었다. 국내 자문사 중에서는 삼일PwC(7위) 유일하게 10위권내에 자리하며 체면치레했다.

회계자문 분야에선 EY한영의 돌풍이 이어졌다. 1분기에 이어 상반기 누적 완료기준과·발표기준에서 1위를 동시 석권했다. 삼정KPMG가 NH투자증권을 대리해서 우리투자증권 패키지 매물 인수를 완료하며 2위로 따라 붙었다. 금융자문에서 선전했던 삼일PwC는 회계자문에서는 4위로 다소 뒤쳐졌다.

법률자문 분야는 김·장 법률사무소 대형 매물 거래를 독식하며 조정점유율(완료기준) 27.23%로 1위를 차지했다. 김·장 법률사무소는 몰트홀디으 ADT캡스, 우리투자증권 패키지 등의 M&A에 법률자문으로 참여했다. 2분기 선전한 광장이 조정점유율 16.61%로 2위 자리에 올랐고, 조정점유율 13.66%를 기록한 태평양은 3위에 자리했다.

하반기부터는 올 상반기 주요 M&A 거래의 특징이었던 구조조정 매물들이 일단락되고 만기가 다가온 주요 PEF들이 매물들을 쏟아낼 것으로 예상되며, 한국 M&A 시장의 거래 규모는 더욱 확대될 것이라는 전망이다. CVC캐피탈이 펀드 만기를 앞두고 위니아만도 매각에 돌입했고, 케이스톤-IBK투자증권 PE가 펀드 매각자문사를 꾸리고 금호고속 M&A에 시동을 걸었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성