셀리버리, 바이오 기업 IPO 흥행 이을까 [Weekly Brief]'성장성 특례' 1호, 상징성…노바텍 외 2곳, 청약 절차 돌입

전경진 기자공개 2018-10-23 12:57:47

이 기사는 2018년 10월 22일 07:44 thebell 에 표출된 기사입니다.

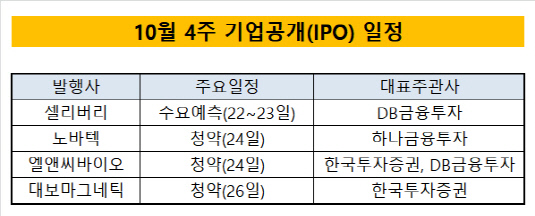

이번주 바이오기업 셀리버리가 코스닥 상장을 위한 기업공개(IPO) 수요예측을 진행한다. 공모주 시장 침체 속에서도 바이오 기업들에 대한 기관투자가의 청약 열기가 지속되고 있단 점은 고무적이다. 최근 수요예측을 완료한 노바텍, 엘앤씨바이오, 대보마그네틱은 청약을 앞두고 있다.특히 셀리버리는 '성장성 특례 제도'를 활용해 상장에 나서는 첫 회사인 만큼 시장의 이목이 집중되고 있다. 성장성 특례는 이익 미실현 기업에게도 상장의 기회가 주어진단 점에서 기술성 특례 제도와 유사하다. 하지만 복수의 전문기관으로부터 기술성 평가를 받아야 하는 기술 특례 기업과 달리 성장성 특례 기업은 IPO 주관사의 추천만으로 코스닥에 입성할 수 있다. 셀리버리의 상장 주관 업무는 DB금융투자가 맡았다.

셀리버리의 수요예측은 오는 22일부터 이틀간 진행된다. 공모 물량은 총 114만주다. 이 중 기관투자가들 몫으로 배정된 공모주 수는 총 82만8520주(72.68%)다. 공모구조는 100% 신주 발행으로 짰다. 공모가 희망밴드는 2만원~2만5000원으로 제시했다.

셀리버리의 IPO 성공 가능성은 높게 평가된다. 증시 불안과 공모주 시장 침체로 IPO에 나선 기업들이 부침을 겪고 있지만 엘앤씨바이오의 흥행, 옵티팜의 선방 등 바이오기업들에 대한 투자 수요는 지속되고 있는 탓이다.

더욱이 셀리버리가 연구 중인 기술에 대한 시장의 관심은 높은 편이다. 셀리버리의 핵심기술은 단백질을 세포 안으로 운반할 수 있는 '거대분자 세포 내 전송기술(MITT)'이다. 세포는 원형질막이 있어 단백질 등이 들어가는 것이 불가능하기 때문에 다국적 제약회사들은 셀리버리의 MITT 상용화를 기대하고 있다.

이는 다수의 재무적투자자(FI)들이 셀리버리에 대한 선제적 투자에 나선 배경이기도 하다. 2015년 큐더스를 시작으로 SBI인베스트먼트, CKD창업투자, 플래티넘기술투자 등이 상환전환우선주(RCPS)를 인수하는 형태로 투자했다. 지난해 일동제약과 DB금융투자 등도 RCPS 70억원을 추가로 매입한 바 있다.

투자은행(IB) 업계 관계자는 "바이오기업들은 최소 공모 희망가격 밴드 안에서 공모가를 산정 받으며 증시에 입성하고 있다"고 설명했다.

|

노바텍, 엘앤씨바이오, 대보마그네틱은 수요예측을 마무리짓고 청약 일정을 앞두고 있다. 노바텍과, 엘애씨바이오는 24일 청약 절차를 진행한다. 대보마그네틱의 경우 26일 청약을 시작한다.

노바텍은 스마트기기용 응용자석(부품)을 제조하는 기업으로 아직 공모가를 확정짓진 못했다. 2차전지 설비 제조업체 대보마그네틱 역시 IPO 주관사와 주당 공모가격을 논의하고 있다. 조직재생의학 연구개발(R&D) 전문기업 엘앤씨바이오만 수요예측 흥행을 기반으로 공모가를 2만4000원으로 결정한 상태다. 엘앤씨바이오는 공모가 희망밴드를 1만8000원~2만원으로 제시한 바 있다.

시장 관계자는 "보통 청약 경쟁률은 기관들의 수요예측 경쟁률과 유사한 경향이 있다"며 "기업별로 청약 열기는 상이할 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [제일약품의 온코닉테라퓨틱 첫 '신약']세번째 P-CAB '자큐보' 2년만에 신약 명맥 잇는다

- 강동그룹, 디아너스CC 품는다

- [제약사 TSR 분석]제일약품, '주가·실적·배당' 3중고 열쇠 '온코닉의 신약'

- (여자)아이들 우기, 'YUQ1' 아이튠즈 앨범차트 10개국 석권

- 박셀바이오, 진행성 간세포암 타깃 'Vax-NK' 특허 출원

- 베니스 비엔날레, 30년만에 두발로 선 '곽훈'의 의미

- [대기업 프로스포츠 전술전략]'모기업발 숙제' 엔씨다이노스, 당분간 긴축 불가피

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- SK 오너가 3세 최성환의 '승부수'

- 어느 수집가의 꿈 '이건희 컬렉션'