무림페이퍼, 저금리에 사모채 봇물 3년물 200억, 한달만에 '재발행'…6개월만 금리 60bp 하락

이경주 기자공개 2019-08-19 12:50:00

이 기사는 2019년 08월 16일 15:40 thebell 에 표출된 기사입니다.

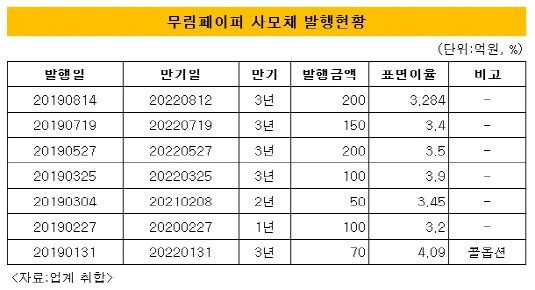

무림페이퍼(A-, 안정적)가 한 달 만에 사모채 시장을 다시 찾았다. 회사채 시장 호황으로 금리가 갈수록 저렴해지자 차환용으로 추가 발행을 택했다. 금리는 연 초 대비 60bp 이상 하락했다.무림페이퍼는 14일 200억원 규모 사모채를 발행했다. 만기가 2022년 8월 12일까지로 3년물에 가깝다. 발행금리는 3.284%다. KB증권이 회사채를 인수했다.

지난달 19일 150억원 규모 3년물 사모채를 발행한지 한 달이 채 안된 시점이다. 금리가 더 저렴해진 것이 배경이다. 이번 사모채 금리는 한 달 전 3.4%보다 11.6bp 하락했다. 5개월 전인 3월에 발행된 3년물 사모채(100억원) 금리 3.9%와 비교하면 무려 61.6bp 낮아졌다.

IB업계 관계자는 "사모채 금리가 워낙 저렴해지다 보니 보다 비싸게 조달한 기존 차입금을 상환하기 위해 발행한 건"이라고 말했다.

|

무림페이퍼는 1973년 설립된 인쇄용지 전문 생산업체다. 아트지와 백상지를 주요 제품으로 하고 있다. 인쇄용지 생산능력이 지난해 기준 102만톤으로 계열사인 무림에스피, 무림피앤피와 함께 국내 시장 30%을 점유하고 있다. 지난해 연결기준 매출은 1조1109억원, 영업이익은 1249억원이다.

무림페이퍼는 2017년 5월 이후 공모채 시장 발길을 끊었다. 당시 수요예측에서 미매각이 나 자신감을 잃었다는 평가다. 3년물과 5년물에 각각 200억원을 배정해 총 400억원을 모집했지만, 3년물은 유효수요(희망금리 내) 범위 내에서 단 20억원만 청약됐으며, 5년물은 200억원으로 모집액 만큼만 모였다.

이후 무림페이퍼는 사모채를 주력 조달수단으로 삼았다. 지난해는 950억원, 올해는 이번 사모채를 포함해 현재까지 누적 발행액이 870억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- 'M캐피탈' 매각 돌입, 제한적 경쟁입찰 방식 유력

- '실사 막바지' 보령바이오파마, 빨라지는 매각 시계

- SK렌터카 ‘8500억’ 베팅한 어피너티, 가치평가 셈법은

- 스톤브릿지 'DS단석' 일부 엑시트, 투자금 1.7배 회수

- [Market Watch]증권채 투심 개선...A급 증권사는 여전히 '신중모드'

- 강동그룹, 디아너스CC 품는다

- [IPO 기업 데드라인 점검]SSG닷컴, 풋옵션 숙제 풀었지만 '여전히 갈길 멀다'