[라인-야후 통합 빅뱅]네이버, 초기 투자비 '3조' 필요…부담 없을까재무여력 양호, 자체조달 가능…지분조정 통해 자금 회수 전망

서하나 기자공개 2019-11-29 13:13:00

이 기사는 2019년 11월 28일 11:21 thebell 에 표출된 기사입니다.

라인-야후 합작법인 설립을 추진 중인 네이버가 이를 위해 선제적으로 단행해야 할 라인 지분 매입 자금이 3400억엔(약 3조6340억원)에 이르는 것으로 나타났다. 다만 네이버 재무구조를 봤을 때는 자금 조달에 큰 무리가 없을 전망이다. 3분기 말 기준 현금성자산만 3조원 이상 보유하고 있고 부채비율도 낮아 외부 조달도 충분히 가능하다. 아울러 초기 자금 일부는 회수가 가능한 상태로 분석된다.네이버와 소프트뱅크는 라인과 야후를 통합하기로 하고 다양한 절차를 진행할 예정이다. 우선 네이버는 라인을 완전 자회사로 만들기 위해 주요 주주 및 시장으로부터 라인 1주당 5200엔(약 5만5600원)을 들여 지분 전량을 사들이는 '공개매수'에 나선다. 이후 일정 수의 라인 주식을 소프트뱅크에 넘기는 '지분조정 절차'를 통해 소프트뱅크로부터 자금 일부를 회수할 예정이다.

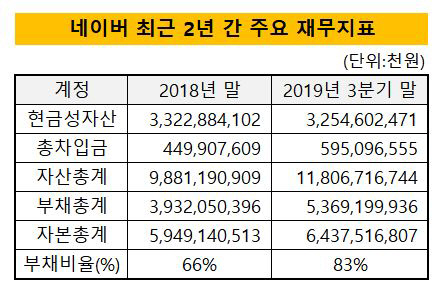

전자공시에 따르면 3분기 말 기준 네이버의 현금성자산은 약 3조2546억원이다. 지난해 말 기준 3조3229억원과 비교하면 소폭 줄어들었지만 단기금융상품(5906억원)까지 포함하면 거의 4조원에 가까운 자금을 융통할 수 있다.

우량한 재무상태를 갖추고 있다는 점에서 외부 차입을 시도할 가능성도 있다. 네이버 3분기 말 기준 부채총계는 5조3692억원, 자본총계는 6조4375억원으로 부채비율은 83%의 준수한 수준을 유지하고 있다. 지난해 말 부채비율이 66%(부채총계 3932억원, 자본총계 5949억원)였음을 감안하면 재무 건정성이 다소 악화되었다고 볼 수도 있지만 외부 자금을 조달하는 데 부담이 될 만한 재무 여력은 아니다.

'지분조정 절차'가 이뤄질 예정이란 점을 봤을 때도 자금 부담이 크지 않다. 네이버는 소프트뱅크에 일부 지분을 넘겨 확보하는 지분조정 절차를 계획하고 있다. 초기 투자금의 상당 부분을 이를 통해 확보할 수 있을 전망이다.

또 장기적으로는 그동안 라인에 쏟아붓던 막대한 비용을 줄일 수 있다는 점이 긍정적이다. 네이버가 라인에 투입하고 있는 마케팅 비용을 보면 향후 2년 동안 1조원을 웃도는 돈이 필요하다. 네이버는 그동안 연간 5000억~6000억원 규모의 자금을 라인에 수혈했다. 정작 라인은 적자를 벗어나지 못하고 있다. 올해 1월부터 9월 사이 약 339억엔(3360억원) 적자를 냈다.

업계에서는 네이버보다는 소프트뱅크의 자금 부담이 오히려 크다는 해석이 나온다. 소프트뱅크그룹은 사무실 공유회사인 위워크(WeWork)의 모회사인 위컴퍼니의 기업공개 실패에 따른 기업가치 하락 등 탓에 올해 3분기 연결기준으로 7000억엔(약 7조4420억원)의 순손실을 기록했다.

소프트뱅크는 현재 위워크 재건을 위해 일본 미쓰비시UFJ파이낸셜그룹(MUFG), 미쓰이스미토모파이낸셜그룹 등에 약 3조원의 차입을 요청했으나 자금조달이 불투명한 상황으로 알려졌다.

다만 업계 관계자는 "자금조달 능력이 아무리 예전만 못하다고는 해도 소프트뱅크는 소프트뱅크"라며 "우려할 수준은 아닐 것"이라고 전했다.

라인 관계자는 "두 회사의 비용 부담의 경우 유동적으로 확인된 바는 없고 구체적 조달방법에 대해서 답변하기 어렵다"며 "네이버 이외 주주가 소유한 라인 주식에 대해서는 공개 매수 후, 대상주식이 전부 취득이 안되는 경우에는 '스퀴즈 아웃' 등의 절차를 통해 네이버와 소프트뱅크가 전부 매수할 예정"이라고 말했다.

스퀴즈 아웃(squeeze out)은 상장기업의 지배 주주가 소수 주주들이 보유한 주식을 공개매수를 통해 모두 매입한 뒤 상장을 폐지하는 일을 말한다.

네이버와 소프트뱅크는 현재 합작법인 설립을 위해 일본 관계 당국의 승인을 기다리고 있다. 일본 공정거래위원회는 두 회사의 행보가 '사적 독점 금지 및 공정거래 확보에 관한 법률'(일본 독점금지법) 위반에 해당한다는 지를 판단하고 있는 것으로 알려졌다. 두 회사는 당국의 승인 이후 구체적 통합 계획을 마련한 뒤 2020년 10월을 목표로 모든 통합을 마무리할 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

서하나 기자의 다른 기사 보기

-

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 아이티센그룹, 자회사형 장애인 표준사업장 설립 추진

- [thebell interview]"장비 제조·엔지니어링 역량 두루 갖춘 기업 일굴 것"

- [K-배터리 밸류업 리포트]TCC스틸, 오너가 지분가치 '눈덩이'

- [IR Briefing]'믹싱' 외길 제일엠앤에스, 2차전지 올인

- 율호, 탄자니아 대규모 니켈·흑연 광산 탐사권 확보

- [K-배터리 밸류업 리포트]TCC스틸, 적자에도 '20만톤' 니켈도금강판 양산 승부

- 대동그룹, 스타트업 오픈이노베이션 공모전 개최

- ISC, 인터페이스 보드 사업부 매각 '선택과 집중'

- '리튬 출사표' 이녹스첨단소재, 배당기조 유지