마크로밀엠브레인, 상장 밸류 816억 제시 공모가 밴드 '5200~6400원'…증시 침체 고려해 할인율 최대 41% 적용

강철 기자공개 2020-05-27 14:41:07

이 기사는 2020년 05월 26일 08:15 thebell 에 표출된 기사입니다.

지난 3월 상장 예비심사를 통과한 마크로밀엠브레인이 다음달 수요예측에 나선다. 공모 규모는 최대 90억원으로 책정했다. 조달한 자금은 빅데이터 연구개발(R&D), 신성장동력 투자, 패널 모집 등에 투입할 방침이다.동종업체 2곳의 주가수익비율(PER), 순이익, 공모 주식수로 산출한 상장 단가는 8902원이다. 여기에 할인율 28.1~41.6%를 적용한 5200~6400원(액면가 500원)을 공모가 밴드로 제시했다. 이를 토대로 계산한 상장 기업가치는 약 816억원이다.

◇'삼성·현대차' 거래하는 일본계 리서치 기업…다음달 공모 돌입

마크로밀엠브레인(Macromill Embrain)은 지난 22일 금융감독원에 상장 증권신고서를 제출했다. 다음달 중순부터 주관사인 NH투자증권과 함께 수요 예측, 단가 산정, 청약 등의 공모 절차를 진행할 예정이다. 6월 말 코스닥에 입성하는 것이 목표다.

공모 물량은 신주 140만주로 확정했다. 이 중 우리사주조합에 우선 배정하는 28만주를 제외한 112만주를 시장에 내놓을 계획이다. MACROMILL, 최인수 마크로밀엠브레인 대표 등 주요 주주들은 이번 공모 과정에서 구주를 매출하지 않는다. MACROMILL은 2012년 초 마크로밀엠브레인 최대주주에 오른 일본 도쿄증시 상장사다.

공모 과정에서 유입되는 자금은 73억~90억원이 될 것으로 예상된다. 마크로밀엠브레인은 공모 자금의 상당 부분을 소셜 빅데이터, 미디어 이용 정보, 상품구매 정보를 연구하는데 활용할 계획이다. 신사업 투자와 패널 모집에도 수십억원을 투입한다.

증권업계 관계자는 "최근 상장 수요예측에 나선 다른 기업과 비교할 때 공모 규모가 큰 편은 아니다"라며 "IPO에 대한 투심이 위축된 점을 감안하더라도 시장에서 충분히 소화할 수 있는 물량으로 보인다"고 설명했다.

마크로밀엠브레인은 한국패널리서치가 전신인 리서치(research) 전문 기업이다. 제품과 서비스에 대한 설문조사를 통해 수집한 정보를 고객에게 제공한다. 최근에는 설문조사와 빅데이터 분석이 모두 가능한 통합 플랫폼인 '패널빅데이터'로 사업 영역을 넓혔다.

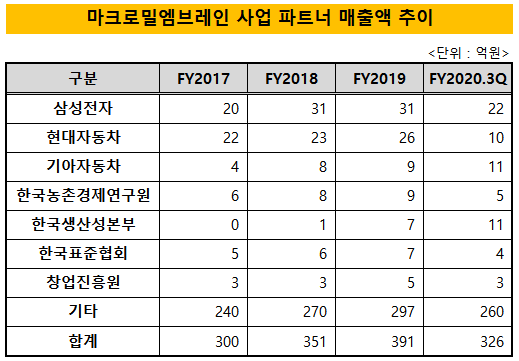

주요 고객은 삼성전자, 현대·기아차, 한국농촌경제연구원, 한국생산성본부, 한국표준협회, 창업진흥원 등이다. 이들 사업 파트너와의 안정적인 거래를 기반으로 연간 300억~400억원의 매출액과 30억원 안팎의 영업이익을 기록하고 있다. 이 같은 성장세를 앞세워 올해 1월 한국거래소 코스닥시장본부에 상장 예비심사를 청구했다.

마크로밀엠브레인은 지난 3월 말 예비심사 승인을 받았다. 다만 코로나바이러스감염증(코로나19)으로 인해 폭락한 증시를 감안해 바로 공모 절차를 밟지는 않았다. 지난 2개월간 NH투자증권과 시장 상황을 면밀하게 주시하며 공모 시점을 조율했다.

◇'IID·GMO'와 PER 비교해 단가 산정…할인율로 투자 메리트

마크로밀엠브레인은 주가수익비율(PER)과 최근 4개 분기 순이익을 토대로 상장 공모가 밴드를 산정했다. 기업의 현재 주가가 주당순이익(EPS)의 몇 배인가를 나타내는 비율인 PER은 상장 밸류에이션 산정 과정에서 가장 많이 쓰이는 지표다.

PER 평균치를 구하기 위한 비교 대상은 IID와 GMO Research로 설정했다. 두 기업은 일본에 기반을 둔 리서치 기업이다. 양사 모두 도쿄증시에 상장돼 있다. 이들 2개 동종업체의 △1개월 평균 종가 △1주일 평균 종가 △5월 15일 종가를 토대로 기준 주가를 계산했다.

비교 대상의 기준 주가는 IID 717.8엔(약 8275원), GMO Research 1358.2엔(1만5658원)으로 각각 결정됐다. 기준 주가와 EPS(순이익/발행주식 총수)를 토대로 산출한 PER은 IID 19.35배, GMO Research 17.3배다. 이 수치를 산술평균한 값은 18.33배다.

마크로밀엠브레인의 지난 4개 분기 합산 순이익은 45억원이다. 여기에 동종업체 평균 PER 18.33배를 곱한 기업가치 평가액은 약 816억원이다. 공모 후 예상 발행주식 총수는 916만9539주다. 상장 밸류에이션 816억원을 발행주식 총수로 나눈 평가 단가는 약 8902원이다.

마크로밀엠브레인은 평가 단가에 적용할 할인율을 28.1~41.6%로 다소 높게 제시했다. 침체된 시장 상황에서 투자 심리를 자극하기 위해 단가 메리트를 제시한 것으로 보인다. 이를 토대로 공모가 밴드 5200~6400원을 최종 산정했다. 지난 3월 예비심사 승인 당시 제시한 희망 공모가 밴드는 6400∼7200원이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Peer Match Up/정유 4사]신사업에 사활 건 정유사, '같은 듯 다른' 미래 방향성

- [LG화학의 변신]'LG엔솔 덕' 잘 나가는 전지소재

- [방산기업 국산화율 톺아보기]K방산 이끈 '한국형 프로젝트'

- [한경협 파이낸셜 리포트]국정농단 이후 회원사 미공개, 자신감 회복 언제쯤

- 시노펙스, 옌퐁사업장 IATF16949 인증 획득

- [PB센터 풍향계]현대차증권 첫 VIP센터, 자체 랩 라인업 완성

- OCIO에 눈돌리는 창투사…시장 활황 이끌까

- [운용사 실적 분석]제이씨에셋운용, 운용보수 보다 많은 평가익 '눈길'

- 키움증권 퇴직연금 사업 나선다

- [thebell interview]"발품으로 만든 투자 기회, 고객 수익 극대화에 올인"