KCC, 채권가치 A급 끝선 '크레딧 불안 지속' [Rating & Price]'AA-' 하락 후에도 회사채 몸값 급락, 추가 등급 하락 가능성 고조

피혜림 기자공개 2020-08-07 08:09:10

이 기사는 2020년 08월 06일 13:21 thebell 에 표출된 기사입니다.

KCC의 채권가치가 끝없이 추락하고 있다. 미국 실리콘 제조업체인 모멘티브(Momentive Performance Materials) 인수 부담에 코로나19 여파가 더해진 결과다. 올해 6월 공모채 발행에서 미매각 사태를 겪어 싸늘한 투심을 확인한 것은 물론 채권 몸값은 A급 끝선인 'A-' 수준까지 떨어졌다.더욱이 KCC는 올해 상반기 신용등급 하락 이후에도 크레딧 불안이 지속되고 있다. 정기평가에서 'AA-' 등급으로 밀려난 KCC는 코로나19발 전방산업 부진 등으로 AA급 방어조차 녹록지 않아졌다. 코로나19 사태로 채권 시장 투심 역시 보수적으로 돌아서자 KCC에 대한 차가운 투심은 회복될 기미를 보이지 않고 있다.

◇'AA급' KCC, 채권 가치는 'A-'

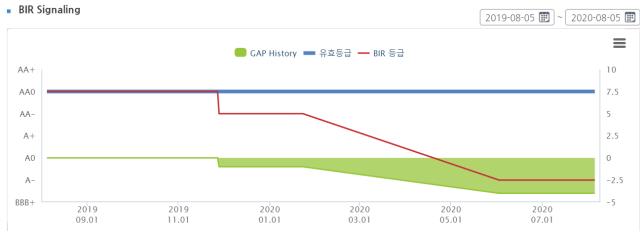

6일 나이스P&I에 따르면 KCC의 채권내재등급(BIR, Bond Implied Rating)은 A- 수준을 유지하고 있다. 실제 채권등급 AA-보다 3노치 낮다. 채권 내재등급은 시장에서 평가한 수익률(혹은 스프레드)을 기준으로 책정한 신용등급이다.

KCC에 대한 투자 기류가 달라진 건 지난해 말부터다. 2018년 두 차례에 걸친 회사채 발행에서 무난히 오버부킹을 기록했던 KCC는 지난해 11월 공모채 발행에서 청약금을 가까스로 채웠다. 3년물에 넉넉한 자금이 몰렸던 것과 달리, 5년물에서는 모집금액을 겨우 마련했다. 시장 내 수급 변화의 영향에서 비교적 자유로운 AA급 기업이었지만, KCC는 크레딧 이슈 탓에 투심 위축세가 도드라졌다.

코로나19 사태가 더해지자 KCC에 대한 투심은 더욱 얼어붙었다. 크레딧 불안을 높였던 모멘티브 인수 관련 차입 부담에 코로나19발 전방산업 부진이 더해지자 신용등급은 AA급 끝선으로 밀려났다. NICE신용평가와 한국기업평가는 정기평가에서 KCC의 신용등급을 'AA0'에서 'AA-'로 하향 조정했다.

통상적으로 등급 하락이 이뤄질 경우 불안감을 높였던 불확실성이 제거됐다는 점에서 수요 모집이 전보다 수월해지만 KCC는 달랐다. 지난 6월 공모채 발행에 나서 1500억원을 모집했으나 600억원의 미매각을 냈다.

투심 위축 여파로 채권내재등급은 수직으로 하강했다. 당초 KCC는 당시 신용등급과 동일한 'AA0' 수준의 채권가치를 인정받았으나 지난해 11월 내재등급이 1 노치 떨어졌다. 이어 올 6월 공모채 발행 직후 채권가격은 A- 수준까지 급락했다. 우량 크레딧으로 분류되는 AA급 기업의 채권이 정작 시장에선 'A-'의 가치로 평가되고 있다.

◇등급 하향 압력 여전, 신용등급도 A급 기로

내재등급은 신용등급 변동의 선행지표 역할을 한다는 점에서 KCC의 크레딧과 가격간 격차는 더욱 눈에 띈다. 두 달 전 'AA-'을 부여받은 KCC가 당장 'A-' 등급이 되진 않겠지만, 시장 내에선 이미 A급 기업으로 평가하고 있는 모습이다. 코로나19 사태로 채권시장 내 투심 위축 기류가 뚜렷해지자 KCC 채권 가치가 펀더멘탈 대비 더욱 저평가받게 된 점도 영향을 미친 것으로 보인다.

이미 KCC는 올해 1분기말 기준 신용평가사의 등급 하향 트리거에도 도달했다. 한국기업평가는 KCC 등급 하향 검토 기준으로 '모멘티브 영업실적 회복 지연'과 '순차입금/EBITDA 7.0배 초과 상태 지속'을 제시하고 있다. 1분기말 연결 기준 KCC의 순차입금/EBITDA는 7.2배로, 하향 트리거를 넘어섰다.

한국신용평가와 NICE신용평가가 제시한 지표에 대해서도 상황은 다르지 않다. 한국신용평가는 '경제적 통합실체 기준 순차입금/EBITDA 지표가 5.5배 이상으로 유지되는 경우' 하향 가능성이 커진다고 밝혔다. 지난해말 3.5배 수준이었던 해당 지표는 올 1분기 5.6배로 급증했다.

KCC는 NICE신용평가의 등급 하향 트리거인 'EBIT/매출 2% 미만, 총차입금/EBITDA 8배 초과' 기준도 넘어섰다. 1분기말 KCC의 'EBIT/매출'과 '총차입금/EBITDA'는 각각 1.6%, 9.5배였다. 코로나19 사태로 미국과 독일 매출 비중이 높은 모멘티브 편입 효과를 기대하기 쉽지 않다는 점에서 등급 방어는 더욱더 녹록지 않을 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB