신세계인터, 부채 감축 시동…860억 회사채·CP 상환 보유 현금성자산만 1000억 이상, 하반기 재무리스크 선제 대응

박규석 기자공개 2020-09-07 10:13:28

이 기사는 2020년 09월 02일 15:35 thebell 에 표출된 기사입니다.

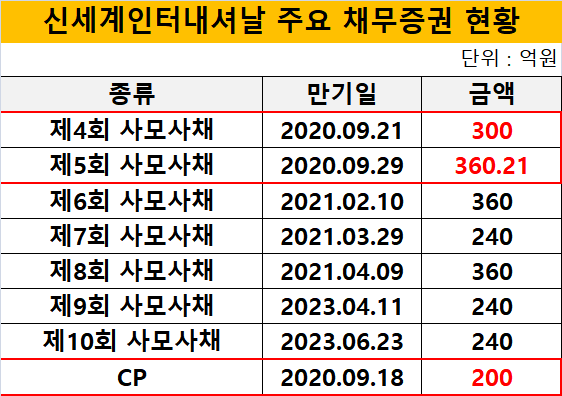

신세계인터내셔날이 이달 만기 도래하는 860억원 규모의 회사채와 기업어음(CP)을 현금 상환하며 부채 감축에 시동을 걸 계획이다. 회사채의 경우 이번 상환이 올해는 마지막이기 때문에 향후 대규모 자금 조달에 대한 부담도 줄일 수 있게 됐다.2일 유통업계에 따르면 신세계인터내셔날은 이달 말까지 2건의 회사채와 1건의 CP 만기가 도래한다. 회사채의 경우 21일과 29일에 각각 300억원과 360억2100만원씩 만기 도래한다. 200억원 규모의 CP 만기는 18일이다.

신세계인터내셔날은 기존 보유 현금과 6월 회사채 발행으로 조달한 자금을 합쳐 860억원 규모의 회사채를 상환할 계획이다. 올 상반기 개별 기준 신세계인터내셔날이 보유한 현금성자산은 811억원 규모며 6월 발행한 회사채는 240억원이다. 이 두 금액을 모두 합칠 경우 현금성자산 규모는 1000억원이 넘게 된다.

통상 회사채 만기를 차환 등으로 진행했던 신세계인터내셔날이 현금 상환을 결정한 이유는 예측하기 어려운 하반기 업황으로부터 재무건전성을 유지하기 위해서다. 신종 코로나바이러스감염증(이하 코로나19) 등이 장기화 기조로 돌아선 만큼 재무관리를 보수적으로 진행해 예측할 수 없는 리스크를 대비한다는 게 신세계인터내셔날의 입장이다.

신세계인터내셔날이 보수적인 재무 전략을 전개하는 배경에는 2016년 이후 하락세였던 부채가 지난해 말부터 증가세로 돌아선 영향이 컸다. 코로나19 악재 등의 여파로 하반기 유동성을 보장할 수 없는 상황에서 부채의 증가는 부담일 수 밖에 없기 때문이다.

실제 2012년 이후 신규 브랜드 런칭과 사옥·물류센터 신축 등의 대규모 투자를 진행했던 신세계인터내셔날의 부채는 2016년 개별 기준 4259억원까지 증가했다. 이후 부채는 조금씩 하락세를 보였지만 지난해 말 4861억원을 시작으로 올 상반기에는 5682억원까지 증가했다. 2016년 말 98.1%였던 부채비율 역시 올 상반기에는 102.1%까지 늘어났다.

다만 2016년 이후 대규모 투자가 일단락됐고, 당분간은 대형 투자계획이 없어 신세계인터내셔날이 추진 중인 재무건전성 제고에는 큰 무리가 없을 것으로 보여 진다. 여기에 코스메틱 부문의 높은 성장세를 토대로 2018년부터 영업현금창출이 확대돼 현금흐름 개선에도 힘을 보태고 있다. 올 1분기에는 클레르신세계 지분 매각대금 211억원으로 현금흐름을 유지하기도 했다.

신세계인터내셔날 관계자는 “9월 만기 도래 회사채 등은 보유자금과 6월에 차입 조달한 자금으로 상환할 계획”이라며 “미래 잠재적 리스크를 줄이기 위한 노력으로 보수적인 재무 전략을 전개하고 있으며 예정된 대규모 투자 역시 현재는 없는 상황”이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- (여자)아이들 우기, 'YUQ1' 아이튠즈 앨범차트 10개국 석권

- 박셀바이오, 진행성 간세포암 타깃 'Vax-NK' 특허 출원

- 베니스 비엔날레, 30년만에 두발로 선 '곽훈'의 의미

- [대기업 프로스포츠 전술전략]'모기업발 숙제' 엔씨다이노스, 당분간 긴축 불가피

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- SK 오너가 3세 최성환의 '승부수'

- 어느 수집가의 꿈 '이건희 컬렉션'

- [코스닥 리빌딩 리포트]'비상장사 투자 손실' 비투엔, 신사업 '삐걱'

- 유진운용, 공모주-미국 장기채 혼합 펀드 출시

- [우리은행 글로벌그룹 대수술]연체율 치솟는 캄보디아 법인, 방카슈랑스 돌파구 될까