[HMM 잠재 인수후보군 점검]코로나 수혜 시총 15조, 몸값 감당할 새주인 있을까산은 포함 범정부 지분 34.5%, 6조원 상회…대기업 위주 원매자 거론

김경태 기자공개 2021-07-05 09:52:14

[편집자주]

HMM은 약 5년전 해운업이 침체하면서 현대그룹에서 분리됐다. KDB산업은행이 최대주주로 올라서는 우여곡절을 겪었다. 그러다 작년부터 해운업이 회복되면서 반전을 이뤘고 역대 최대 수준의 성과를 거듭하고 있다. 주가도 드라마틱하게 급등했다. 산은이 HMM을 매각해 공적자금을 회수해야 할 적절한 타이밍이 도래했다는 관측이 제기되면서 벌써부터 잠재 인수후보자가 거론된다. 더벨이 HMM 새주인 후보자들의 거론 이유와 시너지 효과, 자금력 등을 점검해본다.

이 기사는 2021년 06월 30일 08:05 thebell 에 표출된 기사입니다.

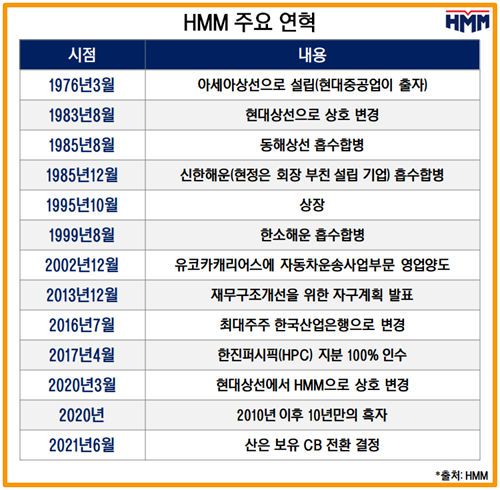

HMM(옛 현대상선)의 역사는 위기 극복 자체다. 오일쇼크를 이겨내는 과정에서 탄생했다. 2016년 경영 위기를 겪으면서 현대그룹을 떠나 KDB산업은행 관리 체제에 돌입했고 어려움을 겪었지만 지난해부터 극적인 흑자전환에 성공했다.올 들어서도 역대 최대 수준의 성과를 거두면서 이제 시장은 누가 HMM의 새주인이 될지 관심을 기울이고 있다. 다만 작년부터 HMM의 주가가 급격하게 상승하면서 인수자가 부담할 가격이 너무 급격하게 증가했다는 점이 향후 매각 추진의 변수로 꼽힌다. 이 때문에 인수후보군은 대기업 위주로 거론되고 있다.

◇HMM, 코로나 19 계기로 극적인 '턴어라운드'

현대그룹은 창업한 고(故) 아산 정주영 회장은 1970년대에 국가경제를 뒤흔든 오일쇼크를 극복하는 과정에서 해운업 진출을 결단했다. 그의 자서전 「이 땅에 태어나서」에서 당시의 스토리를 소개한 적이 있다.

당시 현대조선(현대중공업)이 어려움을 겪었다. 유류 에너지 물동량이 급감했고 선복량 과잉 상태였기 때문이다. 여기에 수에즈 운하 재개통으로 물동량이 더욱 줄었다. 불황 속에 선주들의 횡포가 심해졌다. 아산은 트집을 잡고 무리한 요구를 하던 리바노스와의 국제재판소 소송을 제기했다. 다른 선주들이 횡포를 부리지 못하게 차단하려는 전략이었다. 결과는 승소였다.

또 위기에 사업을 넓히는 전략도 구사했고 현재의 HMM이 탄생하게 됐다. 리바노스가 주문했던 7302호를 인수하고 CY퉁이 해약한 7308호, 7310호를 합쳐 26만t급 VLCC 3척을 기반으로 1976년에 HMM의 모태인 '아세아상선'을 설립했다. 아산이 직접 해운업에 진출하게 된 순간이다.

아세아상선은 1983년 현대상선으로 이름을 바꿨다. 그후 2000년대 초반 현대그룹의 오너 2세가 각기 계열사를 갖고 독립했다. 이 과정에서 현대상선은 고 정몽헌 회장이 이끄는 현대그룹에 남았다.

현대상선은 현대그룹의 주력사였지만 업황 침체 등으로 경영위기를 겪었다. 2013년 재무구조 개선을 위한 자구계획을 발표하며 반전을 노렸지만 2016년 경영위기가 심화하면서 결국 채권자인 산은에 운명을 맡기게 됐다. 그후 작년 3월 HMM으로 사명을 바꿨다.

HMM은 산은 체제에 돌입한 뒤에도 적자를 지속했다. 그러다 작년초 코로나19 확산한 이후 상황이 급변하기 시작했다. HMM은 컨테이너선 사업이 주력인데 코로나19 위기 속에 선복과 컨테이너 박스 부족 현상이 지속됐다.

여기에 수에즈 운하 선박 사고, 미주 지역 항만과 내륙 운송망 혼잡 등 여러 상황이 겹쳤다. 이에 따라 컨테이너선 운임지수가 올라갔고 HMM의 실적이 급격하게 개선되기 시작했다. 산은이 HMM 민영화를 추진할 적절한 시기가 도래했다는 분석이 꾸준히 제기되는 배경이다.

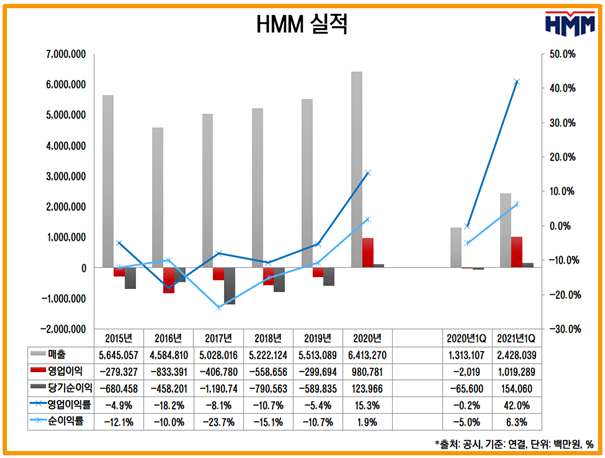

HMM의 작년 연결 매출은 6조4133억원으로 전년보다 16.3% 증가했다. 영업이익은 9808억원을 기록했다. HMM이 영업이익 흑자를 기록한 건 2010년 이후 10년만이다. 당기순이익은 1240억원으로 흑자전환했다.

올 1분기에도 컨테이너선 운임이 증가세를 나타내면서 HMM의 실적은 드라마틱하게 향상됐다. 1분기 연결 매출은 2조4280억원으로 전년 동기보다 84.9% 신장했다. 영업이익은 1조193억원이다. 영업이익률이 42%에 달했다. 당기순이익은 1541억원이다.

재무구조도 안정적으로 관리되는 편이다. HMM의 연결 부채비율은 2019년말 556.7%를 나타내며 전년말(296.4%)보다 급격히 올라갔다. 이는 리스부채 회계기준 변경으로 인한 영향이 컸다. 그후로는 꾸준히 하락세에 있다. 올 1분기말에는 401.5%다. 전년말보다 53.6%포인트 내려갔다.

◇시가총액 15조 상회, 산은 지분 25% '4조' 넘어…대기업 위주 후보 거론

한국거래소는 이달 초 국내 코스피 상장사 중 코로나19 확산 후 시가총액 증가율 상위 종목을 밝혔다. HMM은 전체 상장사 중 가장 높은 증가율을 보인 기업으로 기록됐다. HMM의 시총은 작년 3월 저점 때 6932억원이었다. 그 뒤 실적 개선과 해운업 회복 등의 영향으로 점차 상승 곡선을 그렸다. HMM의 이달 29일 종가는 4만3600원이며 시총은 15조3000억원을 웃돈다.

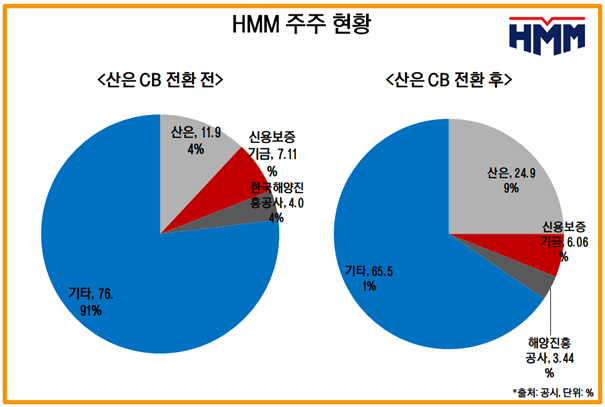

HMM의 주가가 급등하면서 새주인 후보자가 부담해야 할 예상 인수금액도 크게 증가했다. 산은이 보유한 보통주(4119만9297주)에 이달 29일 종가를 대입하면 1조7962억원이다. 산은이 보유한 CB 전환 후 지분율(24.99%)에 대입하면 4조4123억원이다.

여기에 산은이 범(凡) 정부기관이 보유한 주식까지 함께 매각하는 방안을 추진할 경우 매각가는 더 커진다. HMM 채권자협의회는 산은과 한국해양진흥공사(이하 해진공)이다. 해진공은 HMM 주식 1394만3850주를 갖고 있다. 현 지분율은 4.04%이며 산은이 CB를 전환하면 3.44%로 변한다. 이달 29일 종가를 대입하면 6177억원이다.

신용보증기금도 주요 주주다. 2016년 HMM을 지원하는 과정에서 시장안정 유동화 증권(P-CBO) 방식을 활용했다. 이를 주식으로 전환해 2452만7807주(7.11%)를 갖고 있다. 산은의 CB 전환 후 지분율은 6.06%다. 이달 29일 종가를 대입하면 지분 1조694억원이다.

이들 지분을 모두 합하면 34.49%(CB 전환 후)로, 총 6조994억원에 달한다. 이 때문에 당장 매각 작업이 본격화될 가능성은 떨어진다는 지적이다. 주가가 숨고르기에 들어가는 시점에 매각 작업이 스타트할 가능성이 높다는게 전반적인 시각이다.

이런 상황에서 HMM 잠재 인수 후보군으로는 자금력을 갖추고 시너지 효과가 가능한 대기업집단이 우선적으로 거론된다. 포스코그룹은 작년 물류 자회사 설립을 검토했고 현금이 충분하다는 점에서 강력한 인수후보자로 회자된다. 범 현대가에 속하는 현대차그룹, 현대중공업그룹, HDC그룹 등도 거론된다.

중견기업 중에서는 '해운제국' 건설 야심을 가진 SM그룹이 작년부터 HMM 인수를 진지하게 검토한 것으로 알려져 인수전에 등장할지 주목되고 있다. 이 외에 CJ대한통운을 필두로 글로벌 종합 물류기업을 꿈꾸는 CJ그룹, HMM의 3대주주인 해진공도 후보로 입길에 오르내린다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [대기업 프로스포츠 전술전략]전북현대, '돈방석' 기회 끝내 놓쳤다

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- [Art Price Index]시장가치 못 찾은 퍼포먼스 작품

- 하이브 '집안싸움'이 가리키는 것

- 이익률 업계 톱인데 저평가 여전…소통 강화하는 OCI

- KB금융, 리딩금융의 품격 ‘주주환원’ 새 패러다임 제시

- 대외 첫 메시지 낸 최창원 의장의 속내는

- KG모빌리티, 라인 하나로 전기차까지

- [이사회 분석]갈 길 바쁜 LS이브이코리아, 사외이사 없이 간다

김경태 기자의 다른 기사 보기

-

- [한경협 파이낸셜 리포트]'돈 굴리기' 보수적 접근, '채권 투자' 집중

- [한경협 파이낸셜 리포트]'부동산 거부 단체' 시세 1.3조 여의도 전경련회관

- [한경협 파이낸셜 리포트]국정농단 이후 회원사 미공개, 자신감 회복 언제쯤

- SK스퀘어, 크래프톤 지분 매각…체면 살린 '잭팟'

- [한경협 파이낸셜 리포트]'숫자'가 보여준 위상 회복, '돈 잘버는' 단체 거듭

- [LK삼양 뉴비기닝]소액주주에 '이례적' 차등배당, 주주가치제고 '진심'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- 이서현 '임팩트' 그리고 '블루 프린트'

- [LK삼양 뉴비기닝]성장 키워드 '동남아·4대 신사업'