SK실트론, 미국 SiC 증설 자금 조달은 어떻게 종속회사 자금 지원 여력 충분…"증자·대여 등 최적 방안 고민"

김혜란 기자공개 2021-07-16 08:09:29

이 기사는 2021년 07월 15일 13:25 thebell 에 표출된 기사입니다.

SK실트론이 손자회사인 SK실트론CSS를 통해 미국 미시간주에 실리콘카바이드웨이퍼(SiC) 공장을 추가로 세우기로 했다. 문제는 자금 조달 방안인데, 본사인 SK실트론이 자금 대여나 유상증자로 종속회사를 지원한다고 해도 현재 재무구조상 큰 무리는 없을 것으로 보인다. SK실트론CSS가 현지 금융기관에서 대출을 일으키고 SK실트론이 채무보증을 해주는 것도 가능하다.15일 SK실트론은 3년간 3억달러(약 3450억원)를 투입해 미국 미시간주 베이시티에 1만3000㎡ 크기의 새 공장을 짓겠다고 발표했다. 지난해 2월 말 SK실트론은 미시간주 오번에 있는 듀폰의 SiC 웨이퍼 사업부 인수하며 SiC 웨이퍼 사업에 진출했는데, 이번 '2공장은' 기존 오번 제조 기지에서 차로 10분거리인 가까운 곳에 있다.

이곳의 공장부지와 생산설비 등을 사들여 생산라인을 새롭게 정비한다는 계획이다. 2공장은 기존 공장보다 규모가 훨씬 커 신공장 건립이 마무리되면 2023년까지 SiC 생산능력(CAPA)이 6배로 늘어나는 것으로 알려졌다.

당장 SiC 사업부가 적자를 내고 있지만, 전기차 시장이 급성장하며 SiC 수요가 크게 늘어나고 있는 상황이라 이번 투자는 미래를 위한 선제적 투자 성격이 짙다. 이번 증설 계획으로 비용이 투입되는 만큼 SiC사업부의 흑자전환 시기도 2023년으로 미뤄질 것으로 보인다.

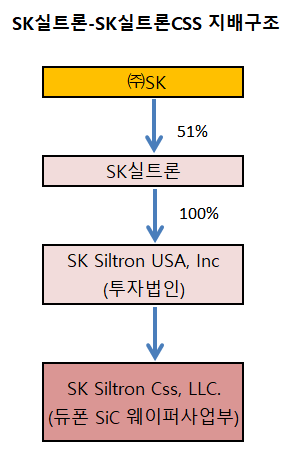

이번 공장 증설의 주체는 SK실트론의 손자회사인 SK실트론CSS다. SK실트론은 지난해 듀폰 SiC 사업부 인수를 위해 투자법인인 'SK Siltron USA, Inc.'를 세우고, 이 법인이 듀폰의 자회사 'DDP Specialty Electronic Materials US 9, LLC' 중 SiC 사업부를 인수했는데 이후 사명을 'SK Siltron CSS, LLC.'로 바꿨다. 지배구조의 정점에는 SK실트론 지분 51%를 가진 (주)SK가 있다.

이런 지배구조에서 예상할 수 있는 시나리오는 우선 자회사와 손자회사가 스스로 자금을 마련하는 것이다. 투자법인의 지분 매각, CSS의 IPO(기업공개), 대출 등을 생각해볼 수 있다. 이 중에선 CSS가 현지 금융기관에서 낮은 금리로 차입을 일으키되 SK실트론이 채무보증을 해주는 것이 가장 유리해 보인다.

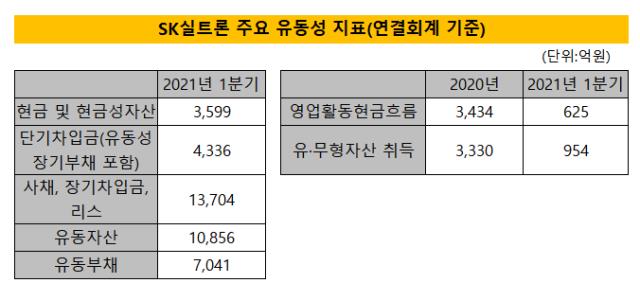

이런 지배구조에서 예상할 수 있는 시나리오는 우선 자회사와 손자회사가 스스로 자금을 마련하는 것이다. 투자법인의 지분 매각, CSS의 IPO(기업공개), 대출 등을 생각해볼 수 있다. 이 중에선 CSS가 현지 금융기관에서 낮은 금리로 차입을 일으키되 SK실트론이 채무보증을 해주는 것이 가장 유리해 보인다.SK실트론이 자회사에 대해 증자를 단행하거나 대여를 해주는 것도 유력한 시나리오다. 이 경우엔 SK실트론 역시 증자·대여 자금을 만들어야 하는데 현재 재무구조를 보면 큰 부담이 되는 상황은 아닌 것으로 분석된다. 현재 SK실트론의 순차입금비율은 126%로 다소 높은 수준이나 유동성은 상당히 좋은 편이기 때문이다.

SK실트론의 지난해 영업활동현금흐름은 3434억원, 유·무형자산취득 규모는 3330억원이었다. 올해 1분기 영업활동현금흐름은 625억원, 유·무형자산취득은 954억원이다. 연간 매년 시설 투자에 3000~4000억원을 투자한다는 얘기인데, 여기에 추가로 3500억원의 투자금이 들어가더라도 현재 현금흐름상 감당 가능하고 외부 자금조달이 필요하다고 해도 차입 여력이 있어 보인다.

물론 실제로 자금 집행이 3년간 어떤 방식으로 이뤄질지 확정되지 않아 현재 영업활동현금흐름 내에서 감당할 수 있을지, 추가로 외부 자금조달이 필요할지를 정확하게 알기는 어렵다.

SK실트론 1분기 보고서에 따르면 연결회계 기준 1년 이내 만기가 도래하는 단기차입금 4336억원이고 현금성자산은 3월 말 기준 3599억원이다. 사채와 장기차입금 등이 1조3704억원 수준이다. 부채구조를 보면 장기부채가 많고 단기차입금 규모는 크지 않다.

1년 이내에 현금화될 가능성이 높은 자산인 유동자산이 1조856억원인데 단기차입금을 포함해 1년 이내에 갚아야 할 유동부채는 7041억원이다. 유동자산에 비해 유동부채가 적어 앞으로 들어오는 돈으로 갚을 여력이 충분하다.

한국기업평가는 지난 6월 "대규모 투자가 이어지며 SK실트론의 레버리지 지표는 저하됐지만 순차입금/EBITDA는 2.7 배로 우수한 수준을 유지하고 있다"고 평가하기도 했다.

SK실트론CSS의 자체 차입과 본사 증자카드 등을 적절히 섞는 것도 가능하다. 앞으로 3년 이내 CSS의 매출이 확대되면 외부 투자유치에 성공할 수도 있다. SK실트론의 재무부담이 우려된다면 (주)SK가 SK실트론에 대한 증자로 지원할 수도 있다.

SK실트론 측은 "중장기적인 투자 규모 등 계획만 수립된 상황"이라며 "자금 조달은 CSS 자체 차입과 본사 증자 등 다양한 방법을 검토 중이며 소요 시기에 따라 최적의 방안으로 결정할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [태영건설 워크아웃]계속기업가치 1.1조 vs 청산가치 1조

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

김혜란 기자의 다른 기사 보기

-

- 대양엔바이오, '초순수용 활성탄' 정부 지원사업 선정

- 티사이언티픽 '생성형AI 모델 활용 시스템' 특허 등록

- 이엔플러스-율호, '배터리 파운드리' 사업 설명회 개최

- [Company Watch]외형 성장 에이스엔지니어링, 상장 '몸 만들기'

- 커넥트웨이브, 손경성·홍성배 CTO 선임

- 위지트 "반도체 유리기판 부품 공급 시작"

- 자사주 전량 소각 감성코퍼레이션 "ESG 경영 시작"

- 오픈엣지테크놀로지, 자율주행 겨냥 고성능 NPU IP 출시

- [이사회모니터]레이저쎌, 앰코 출신 장효성 부사장 영입

- 경남제약, 인후염 완화 '리놀에스트로키' 허니·자몽맛 출시