[2023 프리뷰]투자 드라이브’ SK온, 조달 과제 안은 김경훈 CFO유증자금 2.8조 중 1조 미국법인 투자…정책자금 대출 승인여부 관건

고진영 기자공개 2023-01-12 07:40:41

[편집자주]

급격한 금리 인상과 메말랐던 유동성 등 2022년은 기업 재무를 총괄하는 CFO들에게 쉽지 않은 해였다. 이 와중에도 기업은 생존과 번영을 위해 사업구조를 재편하고 타기업을 인수하는 등 위기 속 기회를 찾았다. CFO들이 더 많은 역할을 요구받을 수밖에 없었던 배경이다. 재계 내 각 CFO들의 2022년 성과를 되돌아보고, 2023년 직면한 큰 과제들은 무엇인지 THE CFO가 살펴본다.

이 기사는 2023년 01월 05일 15:49 THE CFO에 표출된 기사입니다.

SK온은 잠재력에 의심의 여지가 적은 곳이다. 2차전지 분야 자체가 성장산업이고 그룹 차원에서도 공격적 투자로 회사를 키우고 있다. 하지만 자금을 끌어와야하는 최고재무책임자(CFO) 입장에서는 상황이 골치 아프게 얽혀 있다.유입되는 현금은 마이너스인데 3년간 10조원대 투자를 감행해야 한다. 작년 프리IPO(상장 전 투자유치) 계획이 어그러지면서 자금 융통 전략에도 차질이 생겼다. 3개월 전 새로운 CFO로 영입된 김경훈 부사장의 올해 당면 과제 역시 투자금 조달로 꼽힌다.

지금 SK온이 겪고 있는 유동성 이슈는 2022년이 예상과 다르게 흘러간 탓이 컸다. 애초엔 작년 상반기 프리IPO(상장 전 투자유치)를 통해 4조원을 조달할 요량이었다. 당시 제시했던 기업가치는 35조~40조원. 칼라일그룹과 콜버그크래비스로버츠(KKR) 등 해외 기관투자가를 중심으로 협상을 시도했다. 하지만 조건을 두고 줄다리기를 하던 사이 금리 상승으로 시장상황이 어려워졌고 투자자들은 지갑을 닫았다.

적기를 놓친 SK온은 기업가치를 22조원으로 절반이나 낮춰 다시 프리IPO를 추진했다. 약속된 상장 시기를 기존 2027년에서 2026년으로 1년 당기고 연 5.5%로 정해졌던 투자자 보장수익률도 연 7%대로 높였다. 하지만 투자 미끼 강화에도 결과는 기대에 미치지 못했던 것으로 보인다.

최근 SK온이 발표한 유상증자 규모는 2조8243억원이다. 이중 2조원을 모회사 SK이노베이션이 떠안았다. 1조원은 이미 납입했고 나머지 1조원을 이달 말까지 넣는다. 사실상 기관투자가들이 주문한 규모는 8000억원 수준에 그친 셈이다. 결국 모회사에 손을 벌린 그림이 됐지만 SK온의 유동성 갈증을 해소하기엔 충분치 못하다.

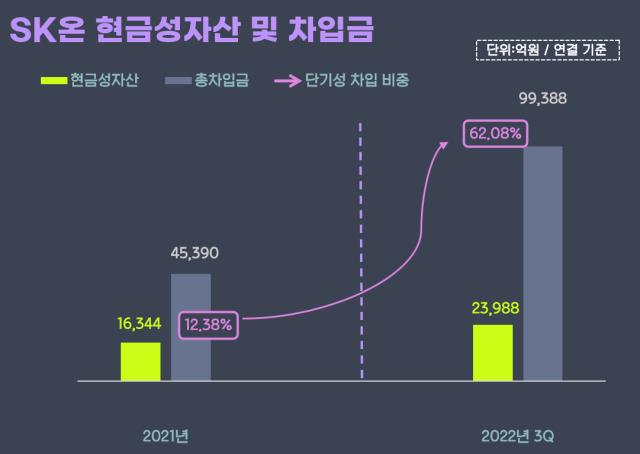

SK온은 프리IPO가 지연된 탓에 차입 부담이 급격히 늘어난 상황이다. 작년 9월 말 기준 SK온의 연결 총차입금은 9조9388억원으로 10조원에 육박한다. 같은 기간 단기차입금의 순증 규모를 보면 4조5000억원 수준에 달한 반면 상환한 장기차입금은 96억원에 불과했다. 대출이 단기차입금을 중심으로 늘었기 때문에 만기가 임박한 유동성 부채까지 포함하면 1년 안에 갚아야하는 돈이 총차입의 62%(6조1700억원)에 이른다.

현금창출력에 기댈 수 있는 상황도 아니다. SK온은 작년 9월 말 기준 상각전영업이익(EBITDA)이 마이너스(-)4468억원으로 적자를 냈다. 여기에 재고자산까지 급증하면서 실제 들어오는 현금을 더 갉아먹었다. SK온 영업활동현금흐름은 작년 9월 말 기준 -1조4523억원으로 전년 동기(-9143억원)보다 적자폭이 5000억원 이상 커졌다. 다만 지난해 3분기 개별 EBITDA가 흑자전환한(94억원) 점은 긍정적 부분이다.

금고 사정과 별개로 지출은 이어지고 있다. SK온은 총 23조원 규모의 투자를 계획 중인데, SK이노베이션에서 떨어져나오기 전인 2011년부터 작년 9월까지 9조2614억원을 사용했다. 2025년까지 14조원에 달하는 돈을 더 쓸 예정인 만큼 빠른 시일내 현금창출력이 지출 비용을 따라잡기는 쉽지 않을 전망이다. 최근 김경훈 부사장을 스카우트해 재무조직을 확충한 것도 조달 역량을 강화하기 위한 이유가 커 보인다.

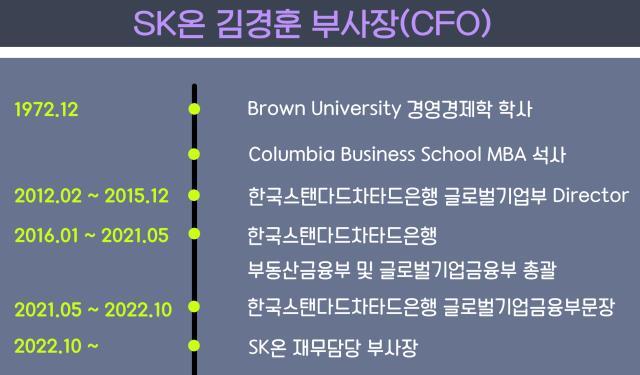

김 부사장은 미국 브라운대 경영경제학과를 졸업, 콜롬비아 비즈니스스쿨에서 MBA 과정을 밟았다. 이후 메릴린치증권 서울지점에서 기업금융부 이사로 근무했고 2012년 2월 한국스탠다드차타드은행 글로벌기업부 디렉터로 이동했다. 2016년에는 부동산금융부 총괄, 2017년부터는 글로벌기업금융부도 같이 총괄했다. 이후 작년 5월부터 상반기까지 글로벌기업금융부문장으로 일하다가 작년 10월 26일 SK온 재무담당 임원으로 선임됐다.

SK온은 그간 김영광 부사장이 사실상 CFO 역할을 하고 있었다. 하지만 김경훈 부사장이 오면서 김영광 부사장은 산하에서 재무관리 조직을 이끌게 됐다. 김경훈 부사장 아래에는 재무관리 외에도 Financial Strategy와 기획 조직 등이 있다. 사내이사로는 김영광 부사장이 올라 있는데 추후 이사진에 변화가 생길지도 주목된다.

현재 김경훈 부사장에게 가장 중요한 문제는 블루오벌SK와 관련한 자금 조달이다. SK온은 2021년 포드와 5조1000억원씩 총 10조2000억원을 투자해 블루오벌SK를 설립하고, 배터리 합작공장 3개를 짓기로 했다. 블루오벌SK의 지분 50%를 가진 미국 생산법인 'SK배터리아메리카'를 통해 투자가 이뤄지는 형태다.

작년만 해도 SK온은 9억3000만달러(1조1950억원)를 SK배터리아메리카에 투입, 이를 다시 블루오벌SK에 그대로 밀어줄 계획이었다. 하지만 프리IPO 규모가 줄면서 SK온은 SK배터리아메리카에 대한 출자금액을 7억4480만달러(9570억원)로 낮춰 지난달 31일 납입했고, 이중 6억9080만달러(8976억원)가 블루오벌SK에 출자된다.

이밖에 현재 SK온이 SK배터리아메리카에 제공 중인 채무보증 한도가 3조1279억원이니 실제 차입 가능금액은 2조원대로 추정할 수 있다. 유증으로 확보한 실탄을 감안해도 필요한 돈이 한참 모자란다.

SK온 측은 이에 대해 "지난해 7월 독일 오일러 헤르메스와 수출입은행 등 공적수출신용기관(ECA)으로부터 2조6000억원을 조달한 바 있고 한국투자PE 등 재무적 투자자도 올해 중 최대 5000억원을 추가로 투자할 가능성이 있다"고 밝혔다. SK이노베이션의 증자 참여 역시 불가피한 선택이라기보단 모회사의 자신감이라는 설명이다.

미국 정책자금 지원이 오아시스가 될 수 있을 것으로 보인다. 블루오벌SK는 최근 첨단기술차량제조(ATVM) 관련 미국 정책자금 대출 프로그램을 신청했고, 승인이 될 경우 3조~5조원 수준의 대출을 기대할 수 있는 것으로 알려졌다. 업계에서는 대출 신청 결과가 늦어도 올해 2분기까지는 나올 것으로 예상하고 있다.

SK온 관계자는 "SK온의 투자재원 확보는 추가 투자자 유치, 국내외 정책금융기관을 통한 자금 조달 등 다양한 방법을 통해 순조롭게 진행되고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

고진영 기자의 다른 기사 보기

-

- [Film Making]스튜디오드래곤 <그놈은 흑염룡>, 이수현 감독-김수연 작가 호흡

- 충무로의 '유사 보증수표'

- [멀티플렉스 재무 점검]CJ CGV, 외형은 불렸는데…'양날의 검' 해외사업

- [클래식 뉴 웨이브]클래식도 팬덤몰이… '크로스오버'의 딜레마

- [Film Making]네이버웹툰, 웹툰 <좀비딸> 영화로 만든다

- [멀티플렉스 재무 점검]CJ CGV, 이자만 영업이익 3배…원인은 리스부채

- [멀티플렉스 재무 점검]'영구채 줄발행' CJ CGV, 진짜 부채 부담은

- [숫자로 보는 영화]대원미디어, 지브리 애니 전시회 재개 'BEP 11만명'

- [클래식 뉴 웨이브]필름 콘서트 약진…영화·클래식 음악의 '공생'

- [Film Making]롯데엔터 배급 <경주기행>, 이달 크랭크인