[IB 풍향계]유안타증권, 마수걸이 IPO 딜 멀어졌다원투씨엠 자진철회, 스팩합병하는 시아스는 빠르면 연내 상장 가능

안정문 기자공개 2024-06-07 07:14:16

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2024년 06월 04일 16:22 thebell 에 표출된 기사입니다.

유안타증권의 올해 마수걸이 IPO 주관 사례 확보가 멀어지게 됐다. 지난해 10월 예비심사청구했던 원투씨엠이 자진철회했기 때문이다.다행히 원투씨엠의 철회 직후 소스 전문 식품기업인 시아스가 스팩합병을 위한 절차를 본격화했다. 시아스는 이르면 올해 안에 상장절차를 마무리할 것으로 예상된다.

유안타증권은 올해 지난해만큼의 IPO 성과를 확보하는 것이 어려워졌다. 미래 먹거리가 될 IPO 주관계약을 꾸준히 따내고 있다는 점은 위안거리다.

◇원투씨엠, IPO 두번째 자진철회 결정

유안타증권이 IPO 주관을 맡았던 원투씨엠은 예비심사 승인을 받아내지 못하면서 5월21일 심사철회를 결정했다. 7개월에 걸쳐 심사에 응했지만 또 다시 거래소의 문턱을 넘지 못했다.

원투씨엠 관계자는 "사업성과 등에서 부족한 부분이 있었던 것 같다"며 "내실을 다지고 2~3년 정도 이후에 수익성을 확보해 일반상장을 추진하지 않을까 싶다"고 설명했다.

원투씨엠은 5월28일 간담회를 열고 관련 내용을 주주들에게 공유했다. 앞서 예심청구 당시 원투씨엠 측은 1분기 안에 예비심사청구 결과가 나올 것으로 내다봤다. 상장은 늦어도 3분기에는 마무리될 것으로 예상했다.

스마트 스탬프를 개발한 원투씨엠은 2020년에도 IPO 예비심사를 청구했다가 자진철회했다. 스마트 스탬프는 스마트폰 화면에 찍을 경우 애플리케이션 발급 쿠폰을 인식해 구매와 포인트 적립과 같은 각종 서비스를 발동시키는 기기다. 원투씨엠은 스마트폰에서 간편 인증, 지불 결제 등을 진행할 수 있는 원천 기술을 갖고 있다.

◇유안타12호스팩, 시아스와 합병 본격화

유안타증권으로서는 올해 1호 IPO 주관 트랙레코드 확보를 장담할 수 없게 됐다. 그나마 다행인 점은 올해 안에 상장할 가능성이 있는 IPO 딜이 남아있다는 것이다. 시아스는 5월30일 유안타제12호스팩과 합병하기 위한 스팩소멸합병 예비심사를 청구했다.

IB업계 관계자는 "최근 예심 담당자별로 3건 정도의 청구가 밀려있는 것으로 안다"며 "현재는 큰 문제가 없다면 120일 정도 지나면 승인이 난다"고 말했다. 이어 "이 밖에 유안타증권이 맡은 딜 가운데 가장 빠른 건은 현재 기술성평가를 받고 있다"며 "해당 딜은 올해 상장은 무리"라고 말했다.

시아스는 오스트리아에 본사가 있는 아그라나그룹 한국법인 산하 소스사업부가 1998년에 분사해 출범한 기업이다. 소스, 드레싱, 레토르트 식품 등을 생산하는데 특화된 기업으로 그동안 CJ, 풀무원, 이랜드파크, 이마트, 홈플러스 등에 납품했다.

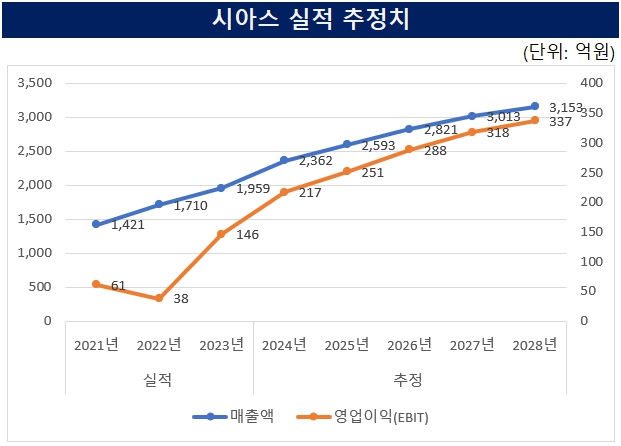

시아스는 2021년 매출 1421억원, 영업이익 61억원에서 2023년 매출 1959억원, 영업이익 146억원으로 실적을 개선했다. 향후에는 성장세를 이어가 2028년 매출 3153억원, 영업이익 337억원을 거두겠다는 계획을 세웠다.

◇올해 IPO 주관 실적 1건 전망, 주관계약 꾸준히 확보

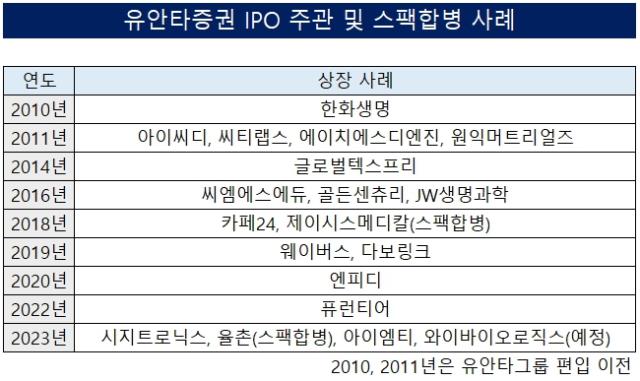

원투씨엠이 예심 문턱을 넘지 못하면서 유안타증권은 지난해 수준의 성과를 확보하지 못할 가능성이 커졌다. 유안타증권은 지난해 시지트로닉스와 와이바이오로직스, 아이엠티의 직상장 그리고 8월 율촌의 스팩합병 등 4건의 IPO 딜을 마무리했다. 유안타증권이 한해 4개의 기업 상장에 성공한 것은 2011년 이후 12년 만이다.

동양종금시절인 2011년에는 에이치에스디엔진과 씨티랩스, 아이씨디, 원익머티리얼즈의 IPO를 주관했다. 유안타그룹에 편입된 2014년을 기준으로 하면 처음있는 일이다. 편입 이후 가장 많은 IPO 딜을 성사시킨 것은 2016년이다.

유안타증권으로서는 올해 IPO에서 주춤하긴 했지만 향후 일감이 될 주관계약을 꾸준히 맺고 있다는 점이 위안거리다. IB업계 관계자는 "유안타증권은 올해 들어 꾸준히 주관계약을 확보하고 있다"며 "지난해와 올해 스팩상장도 6건이나 해놓은 만큼 내년부터는 IPO에서 성과가 다시 늘어날 수 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

안정문 기자의 다른 기사 보기

-

- 한국투자증권, 영업익 1위 '순항'...투자·차입 규모 조절

- [동인기연은 지금]'공들인' 자체 브랜드, 상장 이후 성장세 '멈췄다'

- [2024 이사회 평가]CJ ENM, 경영성과 지표 전항목 '평균 미달'

- 한양증권, 영업익 껑충,...'DCM 주관·PF 보증' 덕봤다

- [2024 이사회 평가] HLB, 평가개선 지표 '미흡'

- [2024 이사회 평가]신풍제약, 평균 하회 점수...평가 개선 '1.1점'

- [트럼프 대통령 재집권]미 국채금리 상승 마무리 국면...국내 영향 적다

- [동인기연은 지금]'오너 2세' 북미법인 완전자본잠식 '눈앞'...180억 수혈

- [동인기연은 지금]자사주 매입에도 주가 하락세...'배당'으로 반전이룰까

- [thebell note]윤경립의 기부