포스코, BBB급 위상 제고…타이밍 빛났다 [Deal Story]트랜치 전략·크레딧 개선 기대감 주효…저금리 국면, 안정성·고금리 부각

피혜림 기자공개 2019-11-11 09:11:08

이 기사는 2019년 11월 06일 10:30 thebell 에 표출된 기사입니다.

포스코가 올해 두 번째 글로벌본드 발행에 나서 남다른 인기를 드러냈다. 발행액 대비 5배가 넘는 주문을 모은 것은 물론 금리절감 효과 역시 톡톡히 누렸다. 앞서 BBB급 한국물(국제 신용등급 기준)은 글로벌 채권 시장 호조에도 발행 물량을 줄이거나 프라이싱 후 딜을 중단하는 등 상대적으로 투심이 위축된 양상을 보여왔다. 하지만 포스코는 상대적으로 우량한 크레딧과 적절한 타이밍 등에 힘입어 흥행 진기록을 세웠다.◇포스코, 전략·펀더멘탈·희소성·3박자 빛났다

포스코는 지난 5일 5억달러 규모의 글로벌본드 발행을 확정했다. 앞서 진행한 프라이싱에서 28억달러의 주문이 집계되는 등 흥행에 성공한 결과였다. 포스코는 아시아와 유럽, 미국 등을 거친 프라이싱에서 145개 기관의 참여를 이끌어냈다. 아시아가 전체 물량의 72%를 배정받아 흥행을 주도했다. 미국과 유럽·중동은 각각 23%, 5%를 차지했다.

가산금리(스프레드)는 당초 제시했던 이니셜 가이던스 대비 27.5bp 절감하는 데 성공했다. 포스코는 이니셜 가이던스(최초 제시 금리)로 미국 국채 3년물 금리(3T)에 125bp를 가산해 제시했으나 흥행에 힘입어 스프레드를 97.5bp까지 끌어내렸다. 쿠폰 금리와 일드(Yield)는 각각 2.375%, 2.565%다.

이번 흥행은 달라진 투자자 분위기에 발맞춰 적절한 트랜치 전략을 펼친 점 등이 주효했다는 평가가 나온다. 통상적으로 한국물 민간기업 이슈어가 투자 저변이 넓은 5년물을 중심으로 트랜치를 구성하는 것과 달리, 포스코는 이번 발행에서 3년물 고정금리부채권(FXD)을 택했다.

포스코는 저금리 기조 등으로 올해 기관들의 채권 투자 수익률이 높아지자 장기물에 대한 수요가 감소한 점에 주목했다. 듀레이션을 짧게 가져가고자 하는 기관 수요를 반영해 시장의 눈높이에 맞추고자 트랜치를 3년물로 결정했다.

A급 등급으로의 상향 가능성이 높아진 점 역시 투심을 사로잡았다. 2016년 이후 철강 판매단가 상승을 기반으로 한 업황 회복과 강도 높은 구조조정에 힘입은 재무구조 개선 등으로 포스코는 지난해부터 신용등급이 꾸준히 올라가고 있다. 지난해 무디스가 포스코 국제 신용등급을 Baa2에서 Baa1으로 1 노치(notch) 상향 조정한 데 이어 S&P는 BBB+ 등급에 달았던 '안정적' 아웃룩을 '긍정적'으로 바꿔 달아 추가 등급상향 기대감을 높였다.

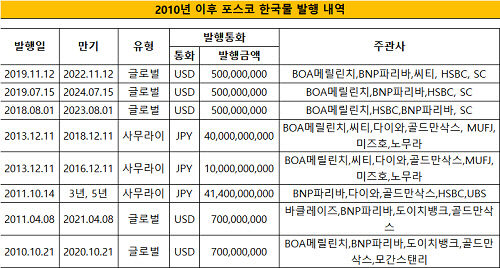

한동안 한국물 발행을 중단했던 탓에 희소성이 높아진 점 역시 투자 매력을 높였다. 포스코의 달러 채권 발행은 지난 2011년이 마지막이었다. 주요 BBB급 한국물 이슈어로 꼽히는 현대캐피탈과 GS칼텍스 등과 달리 포스코는 시장에 유통 중인 채권 물량이 적다는 점에서 더욱 투자자들로부터 각광 받은 것으로 풀이된다.

|

◇변동성 완화 시점, 투심 고조…저금리 기조, 민간기업 한국물 인기 높여

포스코의 이번 흥행은 타이밍 역시 절묘했다는 해석이 나온다. 프라이싱 직전인 지난 1일 미국이 시장의 기대치를 뛰어넘는 견조한 고용지표 등을 발표해 투자 심리를 북돋았다. 글로벌 금융시장의 변동성을 높였던 미·중 무역분쟁 이슈가 한동안 잠잠해진 점 역시 안정성을 높였다.

지속되는 저금리 기조로 한국물 민간기업 채권에 대한 투심이 고조되는 점도 한 몫했다. 미국 장·단기 국채 금리가 1%대까지 떨어지는 등 저금리 국면이 지속되자 국가 크레딧이 우량하면서도 개별 금리는 상대적으로 높은 한국물 민간기업 채권에 대한 인기가 높아지고 있다는 설명이다.

업계 관계자는 "유럽이나 미국 BBB급 크레딧물의 경우 한국물 보다 금리가 낮을 수밖에 없다"며 "반면 한국물 BBB급 채권은 어느 정도 일드를 주면서도 국가 신용도를 기반으로 한 안정적인 크레딧을 가지고 있어 투심이 쏠리는 상황"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'