[thebell League Table]'펀딩·투자 6조' 시대 열렸다, 불 댕긴 VC[VC/종합]PE부문 IMM인베 독주, 벤처투자 KB인베·한투파 각축…회수시장 '바이오·ICT' 대세

안경주 기자공개 2020-01-02 07:03:56

이 기사는 2019년 12월 31일 08:10 thebell 에 표출된 기사입니다.

2019년 곳곳에서 사상 최대 기록이 쏟아졌다. 국내 벤처캐피탈(VC)은 '고평가 밸류에이션' 우려에도 불구하고 사상 처음으로 6조원이 넘는 투자를 단행했다. 정부의 정책자금 뿐 아니라 연기금, 금융기관 등이 출자자(LP)로 나서면서 풍부한 유동성 공급이 이뤄진 결과다.투자 뿐 아니라 펀딩 부문에서도 신기록이 나왔다. 2018년 5조원을 넘겼던 신규 펀드레이징 금액은 드디어 6조원을 넘어섰다. 2018년과 비교해 펀드레이징 규모의 증가 폭이 커지면서 벤처투자에 대한 긍정적 분위기를 이어가고 있다는 분석이다.

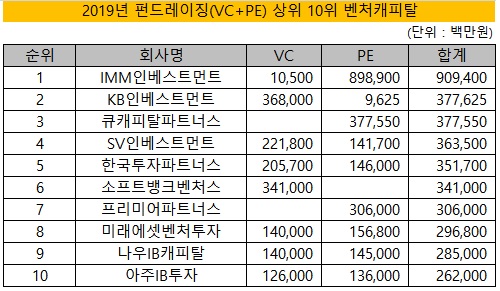

IMM인베스트먼트가 이변 없이 펀드레이징 왕좌의 자리를 차지했다. 2019년 한 해 PE부문에서만 8900억원가량의 신규 자금을 확보한 것이 주효했다. KB인베스트먼트는 3600억원을 펀딩하면서 벤처 투자금을 가장 많이 모은 하우스로 이름을 올렸다.

국내 벤처캐피탈(VC)의 존재감도 더 커졌다. 대규모 펀딩이 이어지면서 외형도 커진 탓이다. 한국투자파트너스가 업계 최초로 VC 운용자산(AUM) 기준으로 2조원 클럽에 가입했다. 아주IB투자와 소프트뱅크벤처스도 활발한 자금 모집을 통해 선두권을 형성했다.

신규 투자처로는 바이오와 ICT 산업이 각광을 받았다. 2019년 전체 벤처투자에서 두 업종이 차지하는 비중은 약 53%에 달했다. 투자 회수 시장은 오리스헬스(Auris Health)와 수아랩, 액션스퀘어 등이 효자 노릇을 톡톡히 했다. 청산 조합도 대부분 내부수익률(IRR) 20%를 넘어서면서 우수한 성과를 보였다.

◇59개 VC, 6조7100억 펀드레이징…IMM인베·KB인베 주도

더벨이 국내 71개 벤처캐피탈과 신기술금융회사를 대상으로 집계한 '2019년 벤처캐피탈 리그테이블'에 따르면 1년 동안 국내 59곳의 벤처캐피탈이 총 6조7165억원의 신규 투자금을 펀딩했다.

조사대상 기업수가 달라 단순 비교는 어렵지만 2018년 더벨 리그테이블에서 49곳의 벤처캐피탈이 5조5645억원의 펀드레이징에 성공한 것을 감안하면 모집 금액이 1조2000억원가량 늘어난 모습이다. 특히 2016년과 2017년 4조원을, 2018년 5조원을 넘긴데 이어 2019년에도 6조원이 넘는 펀드레이징에 성공하면서 성장 추세를 이어가고 있다는 분석이다. 56개사가 4조808억원의 벤처조합을, 19개사가 2조6356억원의 PEF(사모투자펀드)를 새롭게 만들었다.

2018년과 비교하면 벤처조합과 PEF 펀드레이징 모두 활발했다. 벤처조합와 PEF 조달 금액은 2018년(3조5959억원, 1조9686억원)과 비교해 각각 4800억원과 6600억원 이상 늘었다.

벤처조합과 PEF 모두 대형 조합들의 등장이 눈에 띈다. 특히 IMM인베스트먼트는 2018년(1조884억원)과 비교하면 다소 아쉬운 성적표를 냈지만 9094억원 규모의 펀드레이징에 성공하며 압도적인 1위를 기록했다. 프로젝트성 PE 투자 펀드를 다수 결성하면서 시장의 자금을 빨아들였다는 평가다. 실제로 IMM인베스트먼트의 펀드레이징 비율을 보면 벤처조합(105억원) 보다 PEF(8989억원) 결성에 방점을 두고 있다는 점을 확인할 수 있다.

신규 조성 펀드 역시 벤처조합은 '2019년 IMM Style 벤처펀드' 하나였지만 PE 펀드는 △IMM인프라제8호PEF(1515억원) △페트라7의알파PEF(502억원) △페트라7의베타PEF(2247억원) △KTCU글로벌파트너쉽PEF(5802억원) △IMM글로벌PEF (931억원) 등에 달했다.

IMM인베스트먼트가 PE 시장을 주도했다면 KB인베스트먼트는 벤처조합 부문에서 존재감을 드러냈다. KB인베스트먼트는 3680억원 규모의 벤처조합 펀딩에 성공하면서 PEF 결성금 96억원을 포함해 총 3776억원의 자금을 모았다. 특히 국민은행과 KB국민카드, KB캐피탈, KB손해보험 등 계열사들이 출자 총대를 멘 2200억원 규모의 KB글로벌플랫폼펀드를 결성, 벤처조합 대형화를 이끌었다.

큐캐피탈파트너스는 올해 한국성장금융투자운용을 등에 업고 펀드레이징에 나섰으나 KB인베스트먼트와 근소한 차이로 3위 자리에 올랐다. '2018큐씨피13호PEF'와 '우리큐기업재무안정PEF'를 결성하면서 총 3775억원의 투자금을 모았다.

소프트뱅크벤처스와 프리미어파트너스도 3000억원대 규모의 대형 펀드를 결성해 각각 4위와 6위 자리를 차지했다. 대표적으로 소프트뱅크벤처스는 2019년 최대 규모 VC 펀드인 '그로스엑셀러레이션펀드'(3410억원)를, 프리미어파트너스는 멀티클로징을 통해 '프리미어 성장전략M&A 2호 PEF'(3060억원)를 신규로 만들었다.

한국투자파트너스는 역외 펀딩 부분에서 두각을 나타냈다. 2019년 결성된 벤처조합 3개가 모두 역외펀드다. 총 펀딩 규모는 2057억원에 달한다. '한국투자 혁신성장 스케일업 PEF'(1460억원)을 포함하면 2019년 3517억원에 달하는 자금을 모집했다.

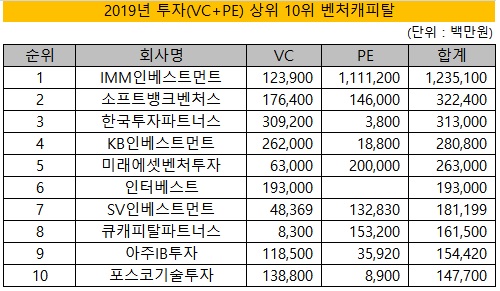

◇ IMM인베·한투파 양강체제…미래에셋·인터베스트 뒤이어

벤처캐피탈들은 2019년 모은 풍부한 실탄을 무기 삼아 대대적인 투자에 나섰다. 특히 1조원가량의 실탄을 확보한 IMM인베스트먼트는 투자 활동에 있어서도 거침이 없었다. PEF로 1조1112억원을, 벤처조합으로 1239억원을 각각 투자했다.

투자 비중이 가장 큰 포트폴리오는 베트남의 삼성으로 불리는 '빈그룹(Vin group)'이다. 3616억원 규모의 우선주를 매입했다. 이어 미국 천연가스액(NGL) 파이프라인 '텍사스 익스프레스 파이프라인(TEP)' 보통주에 3581억원을 투자했다. 이 밖에 한국의 유니콘인 '위메프'에 신주 발행 방식으로 1200억원을 후속 투자했다.

한국투자파트너스와 KB인베스트먼트는 벤처 투자를 주도하며 각각 3, 4위에 올랐다. 한국투자파트너스는 전체 투자금(3130억원) 중에서 3092억원이 벤처조합 투자였다. 8년 연속 벤처 투자 1위를 지킨 한국투자파트너스는 한국투자 Re-Up펀드, 한국투자 SEA-CHINA Fund, 2017 KIF-한국투자 지능정보 투자조합, KIP KIS Global Fund 등 최근 1~2년 사이 결성한 펀드들을 대거 소진하며 벤처기업에 투자를 집행했다.

KB인베스트먼트 역시 전체 투자금 2808억원의 93%에 달하는 2620억원을 벤처기업에 투자했다. 쏘카, 미띵스, 아이지에이웍스, 메가존클라우드, 실리콘투, 보맵 등 30개가 넘는 기업을 발굴했다. 동남아시아 차량공유 기업인 그랩(Grab)에 290억원을 투자하기도 했다.

뒤를 이어 미래에셋벤처투자와 인터베스트가 각각 2630억원과 1930억원을 투자했다. 미래에셋벤처는 PE 투자(2000억원)에, 인터베스트는 벤처투자(1930억원)에 집중했던 것으로 나타났다.

미래에셋벤처투자는 '웨이브(WAVVE)' 운영사인 '콘텐츠웨이브'가 발행하는 2000억원 규모의 전환사채(CB)를 인수하는 방식으로 참여했다. 인터베스트는 '디앤디파마텍인터베스트투자조합'과 '디앤디파마텍인터베스트IBKC투자조합'을 활용해 스파크플러스, 토모큐브, 레이니스트, 핀다, 수아랩, 힐세리온 등 수십개 기업에 투자했다.

소프트뱅크벤처의 균형있는 투자도 눈에 띈다. 2019년 벤처투자는 1764억원, PE 투자는 1460억원을 각각 집행하면서 투자부문 2위에 이름을 올렸다.

2019년 투자는 지난해와 비슷해 바이오와 ICT가 대세였다. 특히 전체 투자액의 4분의 1 이상이 제약, 의료기기, 헬스케어 등에 집중됐다. 뒤를 이어 ICT서비스·제조와 유통·서비스, 문화콘텐츠 부문 투자를 선호했다.

◇유바이오로직스·수아랩·더블유게임즈 등 회수 잭팟

2019년 벤처캐피탈들은 오리스헬스, 유바이오로직스, 샐리드 등 잭팟을 터트린 바이오 종목들 때문에 따뜻하게 한 해를 마무리 지을 수 있었다. 또 인공지능(AI), 5G 등이 포함된 ICT 부문에서도 준수한 회수사례들이 나왔다. 그간 약세를 보였던 게임 투자도 모처럼 웃었다. 여기에 아주IB투자 등 일부 벤처캐피탈들이 세 자릿수대 내부수익률(IRR)로 펀드를 청산하면서 성공적인 회수 스트리를 써내려갔다.

한국투자파트너스는 2014년 첫 투자에 나섰던 유바이오로직스 투자금을 회수해 멀티플 6.8배, IRR 84%를 기록했다. 당시 '한국투자글로벌프론티어펀드 20호'를 통해 투자한 32억원은 187억원이 돼서 돌아왔다.

KTB네트워크는 8억원을 투자한 샐리드에서 회수이익 137억원을 올렸다. 멀티플로 따져보면 15배가 웃도는 성적표다. 최근 기업공개(IPO)에 성공한 올리패스 투자 건도 3배가 넘는 회수이익으로 결실을 맺었다.

에이티넘인베스트먼트는 다수 바이오 투자 건에서 고른 회수 성과를 냈다. 투자자본수익률(ROI)로 따지면 천랩 392.06%, 레고켐바이오사이언스 173.06%, 강스템바이오텍 39.62%, 비피도 95.34% 등이다.

스톤브릿지벤처스는 3개 펀드로 투자한 수아랩이 M&A되면서 투자금 회수 결실을 맺었다. 가장 먼저 투자했던 '2015 KIF 스톤브릿지IT전문투자조합'은 멀티플 9배, IRR 111%를 달성했다.

모바일 게임분야도 벤처캐피탈들을 웃게 만들었다. 한국투자파트너스는 모바일 게임개발사 '액션스퀘어'에 8억원을 투자해 432억원을 회수했다. 멀티플로는 55배, IRR 746%라는 경이적인 수치를 기록했다. 또 100억원을 투자했던 더블유게임즈로 1100억원의 회수이익를 거뒀다.

코오롱인베스트먼트와 데브시스터즈벤처스는 각각 2개 벤처조합으로 펄어비스에 투자해 최대 170%대 IRR을 달성했다. 여기에 더해 데브시스터즈는 모바일 게임 에픽세븐 개발사 슈퍼크리에이티브 투자금 회수로 IRR 188.97%, ROI 882.47%라는 수익률을 안겨줬다.

PEF 부문에서는 IMM인베스트먼트의 PSA현대부산신항 투자와 한국투자파트너스의 에이치엘비 투자 등의 성과가 빛났다. '인프라 6호'를 통해 1401억원을 PSA현대부산신항만에 투자했던 IMM인베스트먼트는 2482억원을 회수했다. IRR은 25.8%를 기록했다. 한국투자파트너스는 '한국투자글로벌제약산업육성사모투자전문회사(PEF)'를 통해 에이치엘비에 30억원을 투자해 152억원을 회수했다.

벤처펀드 청산조합 수익률은 에이치엘비에 전액을 집행한 이앤인베스트먼트의 프로젝트 펀드가 1위에 올랐다. 김나연 이앤인베스트먼트 대표가 에이치엘비 투자를 위해 111억원 규모로 결성한 '이앤 헬스케어 투자조합 5호'는 주식 처분으로 결성 1년1개월만에 IRR 116.5%로 청산됐다.

아주IB투자는 '아주 세컨더리플러스 투자조합'을 청산하며 올해 VC 블라인드 펀드 부문 수익률 톱을 장식했다. 규모가 작은 프로젝트 펀드와 비교해 고수익 청산이 쉽지 않은 300억원 규모의 블라인드 펀드에서 IRR 103.9%를 달성했다. 2017년 유니레버에 3조원 이상 가치로 인수된 카버코리아 투자 덕분이다.

벤처펀드 청산조합 수익률은 TS인베스트먼트가 가장 좋았다. 2012년에 결성한'TS 2012-5 세컨더리투자조합'이 코아스템과 휴메딕스 등 바이오 포트폴리오에 힘입어 IRR 20.76%로 청산됐다.

KIF 2기 자조합들의 고수익 청산 성적표도 눈길을 끌었다. '2010 KIF-미래에셋 IT전문 투자조합'(285억원), '2011 KIF-Atinum IT전문 투자조합'(250억원), '2011 KIF-한국투자 IT전문 투자조합'(250억원) 등 3개 펀드가 각각 IRR 22.5%, 20.9%, 20%에 청산됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립