한솔케미칼, 한솔씨앤피 매각 1년 만에 재개 '이인우·H인베·리버스톤'과 240억에 계약…신사업 확장 자금 쓰일 듯

박기수 기자공개 2020-01-23 08:24:25

이 기사는 2020년 01월 22일 18:12 thebell 에 표출된 기사입니다.

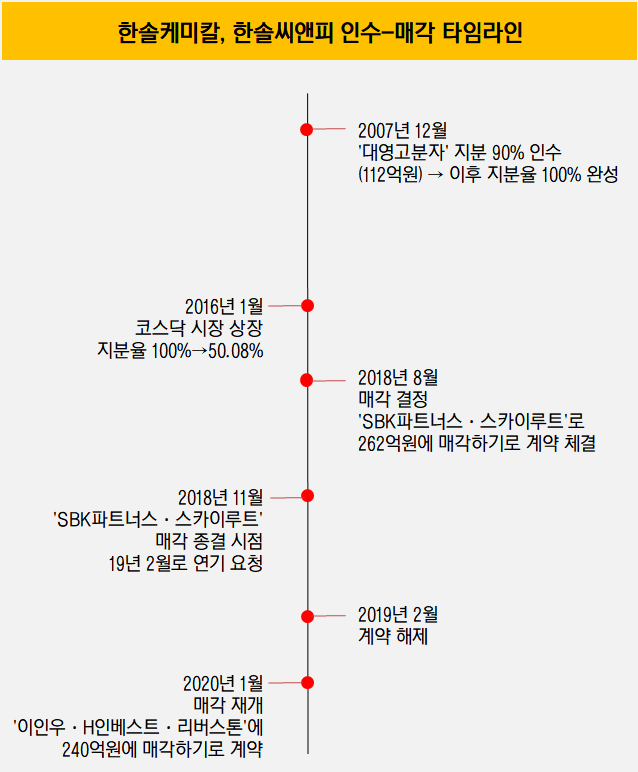

자회사 한솔씨앤피 매각을 추진하다가 한차례 실패를 경험했던 한솔케미칼이 1년만에 매각을 재개한다.한솔케미칼은 22일 금융감독원 전자공시시스템을 통해 보유 중인 한솔씨앤피 지분 전량(50.08%)을 '이인우·에이치인베스트먼트·리버스톤'에 매각한다고 공시했다. 처분 금액은 240억원이다.

한솔케미칼은 이달 21일 매매 대금의 10%인 24억원을 계약금으로 수령했고, 나머지 잔금 216억원은 거래 종결일인 3월 20일의 5영업일 전까지 수령하기로 했다.

2018년 한솔케미칼은 한솔씨앤피를 비핵심자산으로 분류하고 매각 작업에 나섰다. 그 해 8월 한솔케미칼은 사모펀드인 SBK파트너스·스카이루트(SKY ROOT) 컨소시엄에 매각한다고 밝혔다. 매각 대금은 262억원으로 원래 계획대로라면 2018년 11월 30일에 거래가 종결됐어야 했다.

매매 대금의 10%를 달러로 지급한 당시 매수자 측은 이후 자금 조달에 차질을 빚으며 한솔케미칼에게 거래 연장을 요청했다. 한솔케미칼은 이를 받아들여 거래 종결일을 11월 30일에서 2019년 2월 25일로 연장했으나, 연장된 거래 종결일까지 매수자 측이 잔금을 예치하지 않아 결국 계약은 해제됐다.

거래가 무산된 뒤 한솔케미칼은 빠른 시일 내 다른 매수자를 물색하겠다고 밝혔다. 결국 새로운 매수자와 지난해 거래 대금보다 22억원 적은 가격에 합의를 보면서 매매 계약을 맺었다.

한솔씨앤피는 2007년 12월 한솔케미칼이 IT 코팅소재 사업 진출이라는 계획 하에 인수한 업체다. 모바일, IT 기기의 코팅재 등을 생산하는 코팅재 전문 업체다. 당시 한솔케미칼은 한솔씨앤피의 지분 90%를 약 112억원에 인수했다.

이후 한솔케미칼은 2015년 한솔씨앤피를 코스닥 시장에 상장시키며 더 큰 성장을 노렸지만 상장 후 매년 영업이익률이 하락하면서 비핵심자산으로 분류됐다. 2015년 매출 584억원, 영업이익 41억원을 기록해 영업이익률 7%를 기록했던 한솔씨앤피는 2018년 영업손실을 내며 적자 전환했다.

한솔케미칼은 한솔씨앤피의 매각 대금으로 새로운 사업 영역 진출을 노릴 전망이다. 최근 소폭 높아진 부채비율 경감에도 도움이 될 것으로 보인다. 지난해 3분기 말 기준 한솔케미칼의 별도 기준 부채비율은 81.3%로 2018년 말 64.9%보다 16.4%포인트 높아졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 자사주 전량 소각 감성코퍼레이션 "ESG 경영 시작"

- [교육업체 생존전략 돋보기]교원, 교육 매출 1조 탈환 전략 '대규모 투자'

- 라온시큐어, 아시아·태평양 '디지털 ID 톱 벤더' 선정

- '자사주 매입' 대동전자, 자진상폐 노리나

박기수 기자의 다른 기사 보기

-

- [기업집단 톺아보기]KCC글라스, 현대차 기반 안정적 수익 창출 지속

- [K-배터리 파이낸스 분석]운전자본·증자·매각…솔루스첨단소재 조달 '고군분투'

- [K-배터리 파이낸스 분석]SK넥실리스, 전방위 조달 필요성…SKC 증자 가능성은

- [K-배터리 파이낸스 분석]SK넥실리스, 자회사 증자에 재무 체력 '흔들'

- [K-배터리 파이낸스 분석]음극재 기업 재무지표 한 눈에 보니, 한솔케미칼 '우수'

- [K-배터리 파이낸스 분석]애경케미칼, 업황 부진 실감…차입부담 수면 위로

- [K-배터리 파이낸스 분석]'음극재 투자' 엠케이전자, 아쉬운 기초체력

- [K-배터리 파이낸스 분석]재무 잠재력 넘치는 한솔케미칼, 보수적 기조 틀 깰까

- [K-배터리 파이낸스 분석]대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'

- [K-배터리 파이낸스 분석]'4월 상업 생산' SKMG14, 지주사 자금력에 쏠리는 눈