'호실적' 메가박스, 200억 사모채 발행 역대 세 번 째…작년 이익률 11%, 금리 절감 기대

이경주 기자공개 2020-02-18 15:22:00

이 기사는 2020년 02월 17일 18:19 thebell 에 표출된 기사입니다.

메가박스가 역대 세 번째 사모 회사채 발행에 나선다. 지난해 실적이 호황기 수준으로 회복도됐기 때문에 금리 절감에 성공할지 주목된다.메각박스는 17일 한국기업평가로부터 제 3회 무보증 사모 회사채 신용등급을 A-(안정적)로 부여 받았다. 이번 평가는 회사채 발행을 위한 본평가다. 발행규모만 200억원 수준으로 알려졌고 트렌치(만기구조)와 이자율은 아직 공개되지 않았다. 조만간 세부 조건을 확정해 발행을 완료할 전망이다.

메가박스는 스크린수 기준 국내 3위 영화관 운영사업자다. 지난해 말 기준 국내에서 직영 43개, 위탁 58개 등 101개 영화관을 운영하고 있다. 최대주주는 콘텐츠 사업자인 제이콘텐트리로 2018년 말 기준 지분 77%를 보유하고 있다.

메가박스는 지난해 큰 폭으로 실적 개선됐다. 작년 연 초부터 어벤져스4(엔드게임)와 실사판 알라딘, 기생충 등의 작품들이 메가 히트를 친 덕분이다. 하반기에도 스파이더맨(7월), 라이온킹(7월), 분노의 질주(8월), 조커(10월), 킹스맨3(11월), 겨울왕국2(12월) 등이 인기를 끌면서 실적 개선을 도왔다.

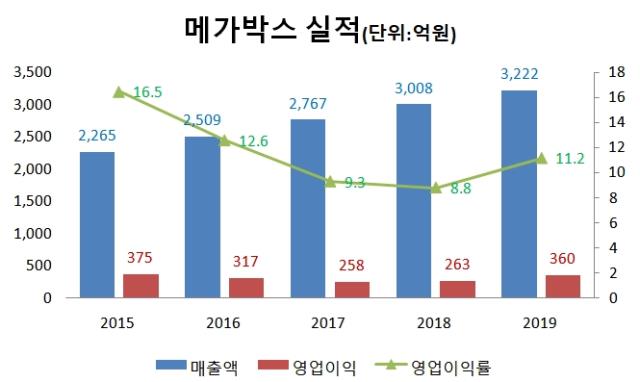

한기평에 따르면 메가박스는 별도 기준 지난해 매출 3222억원, 영업이익 360억원을 기록했다. 전년에 비해 매출(3008억원)은 7.1%, 영업이익(263억원)은 36.8% 증가했다. 같은 기간 영업이익률은 8.8%에서 11.2%로 2.4%포인트 상승했다. 전성기였던 2015년 수준으로 수익성이 회복된 고무적 성과다.

덕분에 이번 사모채는 금리 절감이 기대되고 있다. 직전 발행은 지난해 6월 14일에 있었다. 2년물 200억원 어치를 2.8%에 발행했다. 발행업무와 인수는 모두 신영증권이 맡았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB