[KT&G 회계처리 논란]인니 적자 자회사, '수백억 투자·대출' 적법했나④부실 해소 위한 전방위 지원, 2016년 기점으로 만디리·센토스 재무개선

최은진 기자/ 정미형 기자공개 2020-03-11 08:31:36

이 기사는 2020년 03월 06일 15:48 thebell 에 표출된 기사입니다.

KT&G의 분식회계 논란의 중심에 선 인도네시아 사업에 대한 또 다른 쟁점은 적자 자회사에 대한 투자가 적법했는지 여부다. 적자가 지속되고 있는 법인에 KT&G의 자산을 넘기거나 대출 및 유상증자 등을 하는 데 있어 타당했는지를 두고 논란을 빚었다.만일 금융감독원이 이 거래가 정상적이지 않다고 판단했다면 이 또한 해외자산 부풀리기 일환의 분식회계로 판단했을 가능성이 있다. KT&G는 적자기업에 대한 투자는 적법한 과정에서 이뤄졌고 일부 알려진 바와 다르게 적절한 보상 및 회수도 이뤄졌다고 주장하고 있다.

◇수백억 채권·대여거래 후 대규모 손상차손…2016년에 몰려

KT&G는 2011년 7월 인도네시아 담배회사인 'PT Trisakti Purwosari Makmur(이하 트리삭티)'를 싱가포르 소재 특수목적법인(SPC) Renzoluc Pte., Ltd.(이하 렌졸룩)의 지분 100%를 사들이면서 인수했다.

렌졸룩은 트리삭티와 만디리(Mandiri Maha Mulia)를 소유했고, 트리삭티가 다시 자회사로 센토사(Sentosa Ababi, Purwosari)와 푸린도(Purindo Ilufa), 누산트라(Nusantara) 등 3개 회사를 소유하는 형태로 지배구조가 구축됐다. 인수 당시에는 트리삭티가 센토사와 푸린도만 100% 지배하고 있었고, 2017년 KT&G가 트리삭티의 잔여지분을 인수하면서 누산트라 인수도 마무리 됐다.

금융감독원은 일차적으로 렌졸룩을 통해 해당 자회사 및 손자회사들을 연결재무제표에 반영하는 게 적법했는지에 대한 문제를 쟁점으로 내세웠지만 또 다른 지점으로 적자 자회사에 대한 투자가 적법했는지도 주요하게 봤다고 전해진다. 분식회계를 통해 인도네시아 사업에 대한 지배권이 없음에도 연결재무제표로 작성해 결국 KT&G의 자산 등을 과대계상했다며 분식으로 결론냈다. 이의 한 연결고리로 그간 인도네시아 사업에서 이뤄진 투자건도 주요하게 본 셈이다.

인도네시아 자회사에 대한 의혹은 렌졸룩의 자회사인 만디리, 트리삭티의 자회사 센토사와 푸린도의 자산 부풀리기 여부에 쏠렸다. 해당 자회사들은 지속된 적자 속에서 부채비율이 확대되고 있었는데, KT&G가 부당거래를 하거나 분식을 했다는 주장이 정치권 등을 중심으로 제기됐다.

KT&G의 감사보고서에는 종속기업인 렌졸룩에 대한 사안만이 주로 나오기 때문에 그의 자회사 및 손자회사에 대한 투자건은 명확하게 확인하기 어렵다. 다만 KT&G와 렌졸룩의 채권 및 대여금 거래, 렌졸룩의 자산 및 부채규모 등을 통해 현황을 조금이라도 가늠해 볼 수 있을 뿐이다.

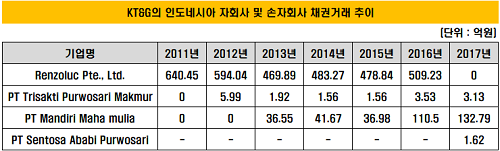

우선 KT&G는 렌졸룩에 인수 초창기 640억원대의 채권거래가 있었다. 채권거래는 광범위한 용어라서 대여금 명목이나 외상 명목일 수 있다. 다만 인수 당시 622억원의 대여금을 제공했다는 점을 감안할 때 채권내역의 대부분은 대여금 명목이었을 것으로 해석된다.

렌졸룩 인수 이후 이 규모는 2년간 100억원씩 줄었다. 표면적으로는 일단 이 돈을 갚았던 것으로 보인다. 그러나 돌연 2013년 렌졸룩의 장부가액에 234억원의 손상차손을 반영했다. 빌려준 돈은 받았는데 투자금은 회수하지 못한다고 손실처리를 한 셈이다. 더욱이 같은해 렌졸룩에 41억원의 추가 대여금을 또 내줬다는 점도 눈에 띈다.

2014년 KT&G는 렌졸룩에 대한 장부가액을 추가로 440억원 가량 손상차손으로 인식했다. 2015년에도 추가로 10억원을 대여해주고 손상차손으로 220억원 전액을 반영했다. 한마디로 회계상 투자금 전액을 날렸다는 표현이다.

대여금이나 채권 형태로 돈을 빌려주면서 장부가액은 계속 손실처리를 했다는 점은 한마디로 해당기업을 심폐소생 시키고 있었다는 얘기로 풀이된다. 렌졸룩과의 거래에서 매년 50억원 안팎의 매출이 발생했다는 점을 감안하면 벌어들인 규모보다 더 큰 규모의 투자금 혹은 대여금이나 채권 등의 형태로 렌졸룩에 지출된 셈이다.

감사보고서에 따르면 KT&G가 트리삭티에도 인수 초창기 6억원의 채권거래를 했던 것으로 나와있다. 이 규모는 2013년 2억원으로 줄었다. 대신 렌졸룩의 자회사 만디리에 4억원의 채권이 생겼다.

채권규모, 다시 말해 KT&G가 인도네시아 자회사로부터 받아야 할 돈은 2015년까지 렌졸룩은 500억원 안팎, 트리삭티는 2억원, 만디리는 4억원 규모에서 유지됐다.

그러다 2016년 만디리에 대한 채권규모가 110억원대로 급격하게 늘어났다. 그리고 2017년 KT&G는 렌졸룩에 475억원의 대여금을 포함해 총 972억원 규모의 유상증자로 자금수혈을 했다. 이러한 자금 흐름을 감안하면 KT&G는 인도네시아 사업에 꾸준히 자금을 넣었고, 특히 2016년과 2017년에 가장 많은 지출이 이뤄진 것으로 풀이된다.

◇부실해소 위한 지원 '적법성' 논란, 2017년 전향적 개선

분식회계 등 회계부정 의혹도 해당 기간에 쏠려 있다. KT&G가 만디리에 베트남 수출물량 40%를 무상으로 넘겨줬다는 의혹과 센토사에 단행한 현물출자 규모를 과대계상 하는 방식으로 부채비율을 낮췄다는 의혹이다. 만디리의 실적을 개선하고 센토사의 부채비율을 낮추기 위해서라는 게 배경으로 꼽혔다.

공시에 해당 내용들이 명확하게 드러나진 않는다. 2016년 감사보고서에 KT&G가 만디리에 34억원 규모의 유형자산을 매각했다는 주석 설명 한줄정도 나와있을 뿐이다. 베트남 수출선을 넘겼는지 여부는 알 길이 없지만 어떠한 지원을 했다는 것 정도는 추론할 수 있다.

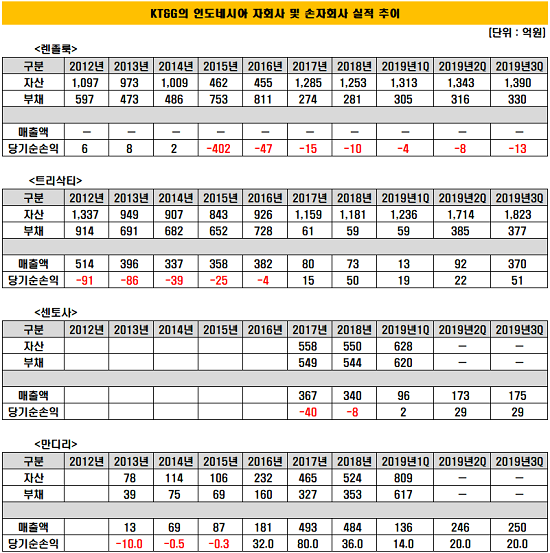

하지만 의혹의 중심에 섰던 해당 기간동은 인도네시아 자회사들의 자산 및 부채, 실적에도 유의미한 변화가 있었다는 점은 눈에 띈다. 렌졸룩의 자산은 인수 초창기 약 1000억원 규모에서 2016년 400억원대로 떨어졌다. 부채가 600억원에서 800억원으로 증가한 것을 감안하면 적자로 인해 자본금을 까먹은 데 따른 결과로 풀이된다. 그러다 2017년 자산이 1300억원으로 급격하게 불어나고 부채는 274억원으로 줄었다. KT&G가 일부 빚을 탕감해주고 유상증자 등에 참여하며 추가 투자에 나선 결과로 보인다.

만디리의 경우엔 2013년부터 3년 연속 적자를 보다가 2016년 흑자로 돌아섰다는 점이 주목된다. 연간 70억원 안팎의 매출을 올리고 적자를 내던 것과 비교하면 전향적인 실적전환을 이룬 셈이다. 특히 2017년 493억원의 매출과 80억원의 순이익을 기록하며 괄목할만한 성과를 올린 점도 두드러진다.

센토사의 자산 및 부채현황은 2017년 이후에서야 공시됐기 때문에 알 수는 없지만 연결실적으로 잡히는 트리삭티의 재무상황을 보면 짐작할 수 있다. 트리삭티의 부채가 2016년 700억원대에서 2017년 60억원대로 급격하게 축소됐다. 부채비율 추정치가 대략 300% 안팎에 불과하던 게 두자릿수 안팎으로 급전직하 했다는 점도 눈에 띈다.

KT&G는 만디리에 대한 베트남 수출선 양도 등에 대한 의혹은 충분한 로얄티를 비롯한 댓가를 받았다고 주장하고 있고 센토사의 부채비율을 낮추기 위한 분식회계 의혹은 소명하고 있다는 입장이다.

KT&G 관계자는 "적자 자회사 투자건에 대해선 나름대로 경영의 일환이고 적법한 절차 하에 이뤄진 것"이라며 "금감원에 열심히 소명하며 논란을 해소해 나가겠다"고 말했다. 이어 "트리삭티 잔여지분 인수, 만디리에 대한 베트남 수출선 양도 의혹은 지난 검찰수사를 통해 무혐의로 종결된 사안"이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인