'분리 경영' KCC글라스 정몽익, 합병 택한 이유는 최대주주 등극은 불변, 합병·피합병 법인간 사업 시너지 고려

박기수 기자공개 2020-09-14 08:29:04

이 기사는 2020년 09월 10일 15:58 thebell 에 표출된 기사입니다.

결국 정몽익 KCC글라스 회장(사진)의 선택은 양 사(KCC글라스·코리아오토글라스) 합병이었다. 합병 후 정 회장은 합병 법인의 최대주주가 된다. 이로써 KCC그룹의 삼형제들의 분리 경영도 본격화할 예정이다. 정상영 명예회장 슬하의 장남 정몽진 회장은 KCC를, 차남 정몽익 회장은 KCC글라스를, 3남 정몽열 회장은 KCC건설에 자신만의 깃발을 꽂는다.KCC글라스는 9일 이사회를 열고 코리아오토글라스 흡수합병을 결정했다고 금융감독원 전자공시시스템에 공시했다. 합병비율은 1:0.4756743이며, 합병 작업이 끝난 후 코리아오토글라스는 소멸된다.

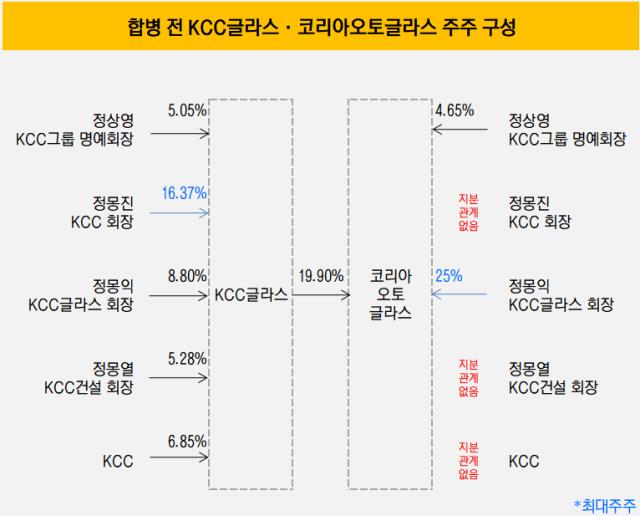

KCC글라스는 작년 KCC에서 유리, 홈씨씨 및 상재 사업부문이 인적분할된 기업이다. 기존 KCC 주주들이 KCC글라스의 지분을 그대로 교부받아 KCC글라스의 최대주주는 정몽진 KCC 회장(16.37%)이었다. 정몽익 회장은 전체 지분의 8.8%를, 정몽열 회장과 정상영 명예회장은 각각 5.28%, 5.05%를 보유했다. KCC 역시 6.85%를 보유했다.

KCC글라스는 작년 KCC에서 유리, 홈씨씨 및 상재 사업부문이 인적분할된 기업이다. 기존 KCC 주주들이 KCC글라스의 지분을 그대로 교부받아 KCC글라스의 최대주주는 정몽진 KCC 회장(16.37%)이었다. 정몽익 회장은 전체 지분의 8.8%를, 정몽열 회장과 정상영 명예회장은 각각 5.28%, 5.05%를 보유했다. KCC 역시 6.85%를 보유했다.코리아오토글라스는 자동차용 유리를 생산하는 기업이다. KCC그룹에 속해있었지만, KCC와의 직접적인 지분 관계는 없었다. 정몽익 회장이 최대주주(25%)였고, 정상영 명예회장이 4.65%의 지분을 들고 있었다.

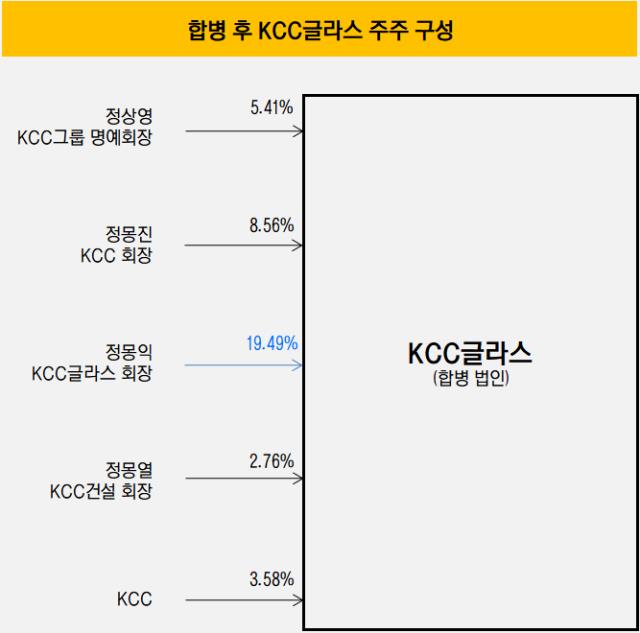

합병비율로 추산했을 때, 합병 후 KCC글라스의 최대주주는 정몽익 회장이 된다. 지분율은 19.49%가 될 전망이다. 이 수치는 현재 기준 합병신주 발행 예상 주식수를 적용한 수치다. 합병에 따라 기존 주주들이 주식매수청구권을 행사할 경우 변동될 수 있다.

기존 KCC글라스의 최대주주였던 정몽진 회장은 지분율이 희석돼 8.56%까지 내려간다. 정몽열 회장과 KCC 역시 지분율이 2.76%, 3.58%까지 희석될 예정이다. 코리아오토글라스에 소수 지분이 있었던 정상영 명예회장은 오히려 지분율이 5.41%까지 상승한다.

왜 하필 합병이었을까. 업계는 정몽익 KCC글라스 회장의 분리 경영을 두고 두 가지 시나리오를 제시해왔다. 첫째는 현재 실현된 합병 시나리오였다. 둘째는 정몽익 회장이 보유한 코리아오토글라스 지분을 KCC글라스에 현물 출자하는 방식이었다. 이 경우 정몽익 회장이 KCC글라스의 최대주주로 올라섬과 동시에 정몽익→KCC글라스→코리아오토글라스라는 3단 지배구조가 완성될 수 있었다.

두 경우 모두 정몽익 회장이 최대주주가 된다는 점은 같았다. 다만 두 번째 방법을 택할 경우 정몽익 회장이 KCC글라스의 지분율을 극대화할 수 있다는 장점이 있었다. 이 절차를 밟았다고 가정했을 때, 양 사의 최근 주가 기준 정몽익 회장이 보유할 KCC글라스 지분율은 20%대 후반으로 추산된다. 합병 이후 정몽익 회장이 보유할 지분율보다 약 10%포인트 높다.

KCC글라스는 합병 배경으로 '시너지 극대화'를 꼽았다. KCC글라스는 10일 공시한 증권신고서를 통해 "합병 당사 회사가 영위하는 사업 부문의 일괄 체계 구축을 통해 중복되고 불필요한 자원낭비를 줄여 인적, 물적 자원을 효율적으로 활용할 수 있다"라면서 "핵심사업을 집중적으로 추진하기 위한 의사결정 과정이 축소돼 경영효율성이 증대될 것"이라고 밝혔다.

KCC글라스 관계자는 "합병을 통해 유리 및 인테리어, 자동차용 유리 시장에서 기업 위상과 기업이미지를 높일 수 있다"라면서 "전략적이고 보다 능동적인 영업전략을 수립해 시장참여 기회를 더욱 확대할 수 있다"고 말했다.

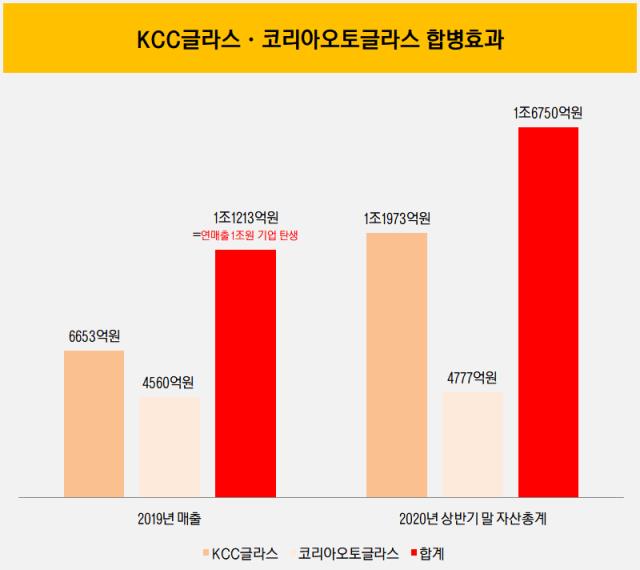

두 회사가 합병될 경우 연 매출 1조원 회사가 탄생할 전망이다. 작년 KCC글라스와 코리아오토글라스의 매출은 각각 6653억원, 4560억원으로 단순 합산하면 1조1213억원이 나온다. 자산총계 역시 약 40% 늘어난다. KCC글라스와 코리아오토글라스의 상반기 말 자산총계는 각각 1조1973억원, 4777억원으로 단순 합산시 1조6750억원이 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 자사주 전량 소각 감성코퍼레이션 "ESG 경영 시작"

- [교육업체 생존전략 돋보기]교원, 교육 매출 1조 탈환 전략 '대규모 투자'

- 라온시큐어, 아시아·태평양 '디지털 ID 톱 벤더' 선정

- '자사주 매입' 대동전자, 자진상폐 노리나

박기수 기자의 다른 기사 보기

-

- [기업집단 톺아보기]KCC글라스, 현대차 기반 안정적 수익 창출 지속

- [K-배터리 파이낸스 분석]운전자본·증자·매각…솔루스첨단소재 조달 '고군분투'

- [K-배터리 파이낸스 분석]SK넥실리스, 전방위 조달 필요성…SKC 증자 가능성은

- [K-배터리 파이낸스 분석]SK넥실리스, 자회사 증자에 재무 체력 '흔들'

- [K-배터리 파이낸스 분석]음극재 기업 재무지표 한 눈에 보니, 한솔케미칼 '우수'

- [K-배터리 파이낸스 분석]애경케미칼, 업황 부진 실감…차입부담 수면 위로

- [K-배터리 파이낸스 분석]'음극재 투자' 엠케이전자, 아쉬운 기초체력

- [K-배터리 파이낸스 분석]재무 잠재력 넘치는 한솔케미칼, 보수적 기조 틀 깰까

- [K-배터리 파이낸스 분석]대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'

- [K-배터리 파이낸스 분석]'4월 상업 생산' SKMG14, 지주사 자금력에 쏠리는 눈