한풀 꺾인 공모주 기세…스팩 바람 불까 매력적 구조, 변동성 장세시 배가…중소형 증권사 주도, 대형사 진입

양정우 기자공개 2020-10-26 14:12:57

이 기사는 2020년 10월 23일 07:40 thebell 에 표출된 기사입니다.

공모주 투자 열기가 한풀 꺾이면서 스팩(SPAC) 상장의 바람이 불지 관심이 쏠린다. 스팩은 비교적 안전한 투자처로 분류되면서 변동성 장세 때마다 저력을 드러냈다.미국 시장에선 올들어 스팩이 기업공개(IPO) 시장의 대세로 자리를 잡았다. 신규 스팩 상장이 역대 최고치를 달성할 정도로 '핫'한 투자처로 부상했다. 글로벌 트렌드 흐름도 국내 시장의 스팩 활성화를 부추길 것으로 전망된다.

◇시장 변동성 확대, 대안처 스팩 상장

빅히트엔터테인먼트의 주가가 IPO 이후 급락세를 보이면서 공모주 광풍의 기세가 사그라들고 있다. 에프앤가이드에 따르면 공모주 펀드(총 124개)의 설정액이 지난 6개월 간 1조8102억원이 유입됐다가 최근 1주일 새 3438억원 급감했다.

최근 공모시장의 분위기는 혼조세다. 바이브컴퍼니(1221대 1)와 위드텍(1336대 1) 등 수요예측 흥행에 성공한 업체가 있는 반면 코로나19 진단키트 기업(미코바이오메드)도 경쟁률이 159대 1에 불과했다. 본격적 침체기로 속단할 수 없지만 불확실성이 확대되고 있다는 평가가 나온다.

시장 변동성이 확대될 때마다 대안으로 여겨진 게 바로 스팩이다. 공모주 투자자 입장에선 에쿼티(Equity) 상품 가운데 그나마 안전한 투자처로 분류된다. 스팩은 상장한 후 3년 안에 합병에 실패할 경우 공모 투자자에 원금과 연 2%대 이자를 돌려주기 때문이다.

시장이 요동칠 때는 상장예비기업(중소형 기업)도 증시 입성 루트로 스팩 합병을 선호한다. 무엇보다 합병 심사만 통과하면 공모 규모(스팩 보유 현금)가 변하지 않는다. 일반 IPO의 경우 기관 수요예측에서 흥행에 실패하면 조달 규모가 크게 축소된다. 공모의 최대 관건인 수요예측 결과는 기업 펀더멘털뿐 아니라 쉽게 흔들리는 투자심리에 달려있다.

IB업계 관계자는 "공모시장의 분위기가 위축 기조로 바뀌면 증권사마다 미뤄두었던 스팩 상장을 청구하기 시작할 것"이라며 "글로벌 시장에선 스팩 구조의 매력이 잘 알려져 있어 IPO 시장의 한 축으로 자리잡고 있다"고 말했다.

◇달라진 미국 스팩, 글로벌 트렌드 훈풍

올들어 미국 시장에선 스팩 상장이 역대 최대 호황을 누렸다. 올해 1~8월 말 기준 미국에서 상장한 스팩은 총 78개로 집계돼 역대 최고치를 달성했다. 이 기간 스팩이 모집한 금액은 약 312억달러로 지난해 연간 실적(136억달러)을 일찌감치 뛰어넘었다.

스팩 상장의 볼륨이 부쩍 커진 건 미국 기업의 스팩 합병 수요가 늘고 있기 때문이다. 미국 역시 상장예비기업 입장에서 최대 매력은 공모 규모가 고정돼 있다는 점이다. 국내 투자자도 큰 관심을 보인 니콜라(Nikola)와 버진 갤럭틱(Virgin Galactic) 등이 모두 스팩으로 증시에 오른 기업이다. 이런 글로벌 트렌드도 국내 스팩 상장의 활성화에 한몫을 할 전망이다.

현재 스팩 상장은 일반 IPO에서 입지가 약한 중소형 증권사가 주로 다루고 있다. 그 가운데 NH투자증권과 미래에셋대우 등 대형사도 서서히 스팩에 힘을 쏟고 있다. 이달 상장 심사를 청구한 스팩은 엔에이치스팩18호, 하나금융스팩17호, 유안타스팩7~8호, 디비금융스팩8~9호 등이다.

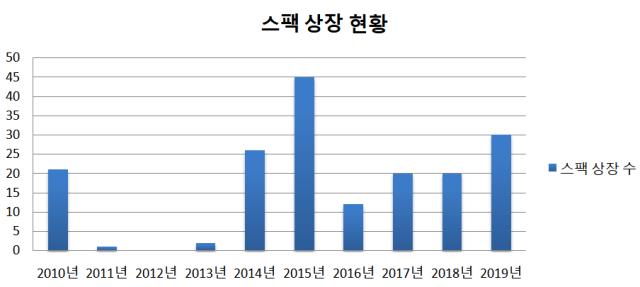

국내 스팩 상장의 규모는 꾸준히 증가하고 있다. 2015년 전성기 시절(45개)엔 못 미치지만 2016년 저점(12개)을 기준으로 매년 회복세가 뚜렷하다. 지난해 총 30개의 스팩이 신규 상장한 것으로 집계됐다. 2015년엔 조 단위 시가총액의 스팩 합병(콜마비앤에이치 등)이 성사되면서 '스팩 붐'이 일었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- SK렌터카 인수 우협에 '어피너티' 낙점

- '토트넘 맥주' 나온다...세븐브로이 라거맥주 출시

- [태영건설 워크아웃]산업은행, 에코비트 스테이플 파이낸싱 제공설 '솔솔'

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- 피아이이 합병 철회…메가스팩 1호 '좌절'

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]'대한전선·LGD' 이후 잠잠한 유상증자, 고민 큰 IB들

양정우 기자의 다른 기사 보기

-

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'

- 상장 나선 이피캠텍, '나홀로 질주' 엔켐 덕보나

- [thebell desk]지배구조 재편? "문제는 주주야!"

- [Rating Watch]AAA 복귀 '첫발' 현대차…미동없는 한기평은 '언제쯤'